Non siamo ancora usciti dalla pandemia; al contrario la nuova variante Omicron spaventa e preoccupa la gente, i governi e i mercati. A fine novembre, nel mondo si contano oltre 5,26 milioni di morti a causa del Covid-19, di cui 134.472 in Italia. Il bilancio sarebbe molto più drammatico se non ci fosse stata la campagna vaccinale, con oltre 7,95 miliardi di dosi già somministrate a livello globale (fonti OMS e Ocse).

Le previsioni per l’economia

Grazie alle vaccinazioni, le economie si sono rimesse in movimento nel corso del 2021. L’Ocse stima una crescita mondiale del 5,6% quest’anno e del 4,5% il prossimo. Per l’Italia, l’incremento atteso è rispettivamente del 6,3 e 4,6%, dati che sono superiori a quelli dell’intera area euro (previsioni al 1 dicembre). L’Organizzazione per la cooperazione e lo sviluppo, tuttavia, mette in guarda sulle diseguaglianze tra i paesi nei piani di immunizzazione e sul sorgere di nuove varianti, che potrebbero rappresentare un freno sul percorso di ripresa.

Proiezioni di crescita del Pil reale delle economie del G20

Le incognite future

Gli investitori possono guardare con soddisfazione ai risultati dei mercati azionari nel 2021, con l’indice Morningstar globale che guadagna oltre il 24% (in euro al 10 dicembre 2021), ma non possono ignorare le incognite future. Oltre la questione sanitaria, devono fare i conti con un’inflazione che ha raggiunto livelli che non si vedevano da tempo, infiammata dalle carenze nelle forniture di materie prime e dall’impennata dei prezzi energetici. “La crescita brusca è probabile sia temporanea”, si legge in una nota dell’agenzia DBRS Morningstar. “Ma l’inflazione core potrebbe rimanere elevata per un tempo più lungo, se le aspettative al rialzo dei prezzi genereranno una pressione sui salari. Sulla dinamica di questi ultimi influisce anche la forte domanda di manodopera a cui si contrappone una partecipazione al lavoro ancora bassa, soprattutto in nord America.

In questo contesto, gli occhi saranno ancora puntati sulle banche centrali nel 2022. Insieme ai governi, hanno reagito con tempestività per impedire la deriva economica, ma ora devono gestire in modo ordinato la fase di normalizzazione per evitare che la politica monetaria diventi severa troppo velocemente.

Bond avari di risultati

Per gli investitori in obbligazioni, il 2021 è stato avaro di risultati (+3,5% l’indice Bloomberg global aggregate in euro al 10 dicembre). I titoli governativi in euro e i Treasury sono in territorio negativo e non sono stati in grado di proteggere dal caro-vita, fatta eccezione per gli strumenti inflation-linked. Secondo alcuni gestori, i rendimenti si normalizzeranno nel 2022. Ad esempio, UBP prevede che i bund tedeschi tornino in positivo e i Treasury sopra il 2% per la prima volta dal 2019.

Azioni, occhio alle valutazioni

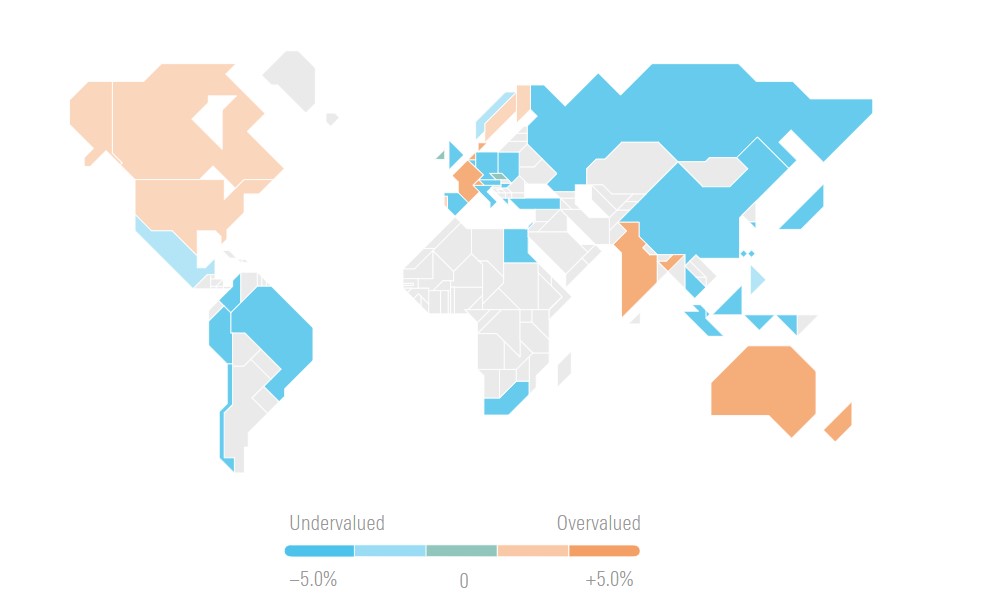

Per gli investitori in azioni, invece, il 2021 è stato positivo, ma ora su numerosi mercati è difficile trovare opportunità a valutazioni attraenti. Molti gestori restano comunque positivi sull’equity, convinti che beneficerà della ripresa economica. Nel suo outlook per il 2022, Amundi invita a “concentrarsi sulle aree con valutazioni meno elevate, come i titoli value, gli emergenti e l’Europa, prestando attenzione a un potenziale rialzo dei tassi di interesse, che svantaggerà, ad esempio, le società growth”.

Il Barometro Morningstar dei mercati azionari globali

Fonte: Morningstar Direct. Dati al 10 dicembre 2021.

ESG in primo piano

Infine, la maggior parte degli investitori menziona la sostenibilità, in particolare i temi ambientali, come un fattore-guida delle dinamiche sui mercati nel prossimo anno. Secondo NN IP, “la crescita economica sarà sempre più legata alla sostenibilità con la transizione climatica che creerà nuove opportunità di investimento”. Per Matteo Ramenghi, responsabile investimenti di UBS WM, “il contrasto ai cambiamenti climatici e, quindi, l’abbattimento delle emissioni di anidride carbonica rappresentano una vera emergenza e una priorità delle istituzioni internazionali. Questa sfida è stata raccolta da paesi che cumulativamente rappresentano oltre il 70% del Pil globale e necessita di enormi capitali per poter cambiare il mix energetico a favore delle rinnovabili, migliorare l’efficienza energetica, rendere più sostenibili trasporti e produzione”.

Morningstar dedica l’intera settimana all’analisi delle principali tendenze del 2021 e a quelle che guideranno i mercati il prossimo anno. Particolare attenzione sarà riservata ai mercati azionari e obbligazionari, oltre ai private market e ai fondi ed ETF sostenibili.

Lunedì 13 dicembre

I nuovi ETF a cinque stelle

ETF, gli articoli più letti nel 2021

Le previsioni delle case di gestione per il 2022

Martedì 14 dicembre

Perché il 2022 non sarà l’anno di svolta dei bond

Le idee di investimento in Europa

Mercoledì 15 dicembre

Mercati privati, cosa aspettarsi nel 2022

Il private equity sfida i mercati pubblici

Giovedì 16 dicembre

Il bilancio delle Borse globali

VIDEO: Omicron non fermerà la crescita (anche degli utili)

Titoli a fine corsa

Venerdì 17 dicembre

I fondi a basso rischio ESG da mettere sotto l’albero

Dividendi sotto l’albero

VIDEO: Draghi al Quirinale porterebbe instabilità

Leggi tutti gli articoli della precedente Settimana speciale dedicata agli investimenti negli Stati Uniti a un anno dalle elezioni presidenziali.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.