La crisi causata dal Covid-19 ha spinto aziende, case di gestione e governi ad aumentare l’impegno nel promuovere una ripresa più sostenibile, ossia più attenta alle questioni ambientali e sociali. Il Next Generation EU non è solo un piano di aiuti straordinari per ripartire, ma anche un investimento per il futuro all’interno del quale il Green deal, ossia le iniziative per raggiugere la neutralità climatica entro il 2050, e la digitalizzazione sono considerati fondamentali per la crescita e la resilienza delle società.

Sempre più asset manager inglobano i fattori ESG (environmental, social e governance) nei loro processi di investimento e intraprendono un dialogo attivo con le aziende in cui investono perché siano più trasparenti o attuino dei cambiamenti per contrastare il rischio climatico, migliorare le condizioni dei lavoratori, prestare attenzione alla catena dei fornitori e attuare politiche di equità e inclusione.

Il nuovo corso

Il 2020, lacerato dagli effetti devastanti della pandemia sulla vita delle persone e delle imprese, ha messo le basi per un possibile nuovo corso nell’industria degli investimenti. Le statistiche lo dimostrano.

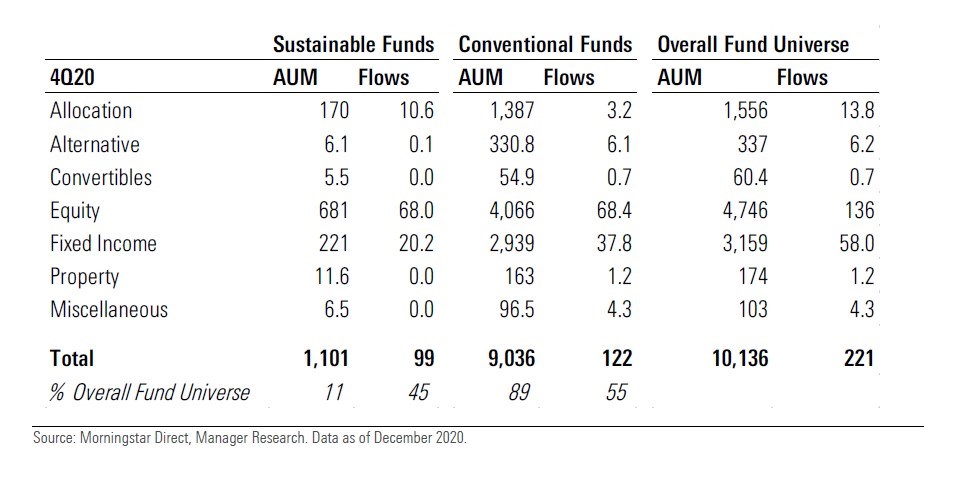

La domanda di fondi ed Etf (Exchange traded fund) sostenibili è aumentata nel 2020, raggiungendo livelli record. Morningstar ha stimato flussi netti per 233 miliardi di euro, una cifra che si è decuplicata negli ultimi cinque anni. La quota sul totale della raccolta dei fondi europei è cresciuta dal 40% al 45% nell’ultimo trimestre dell’anno. Il patrimonio netto ha superato i 1.100 miliardi, con una crescita del 51,8% rispetto al 2019, che si confronta con il magro +3% dell’intero universo del risparmio gestito.

Confronto tra i fondi sostenibili e tradizionali nel quarto trimestre 2020 (raccolta e flussi)

Le nuove regole

“Ci aspettiamo che il trend continui nel 2021”, dice Hortense Bioy, responsabile globale della ricerca sulla sostenibilità di Morningstar. “E’ probabile che le modifiche alla direttiva Mifid II accrescano i flussi dei piccoli investitori nei fondi sostenibili, dal momento che i consulenti finanziari saranno obbligati per legge a chiedere ai clienti le loro preferenze su queste tematiche”.

Il focus sul cambiamento climatico

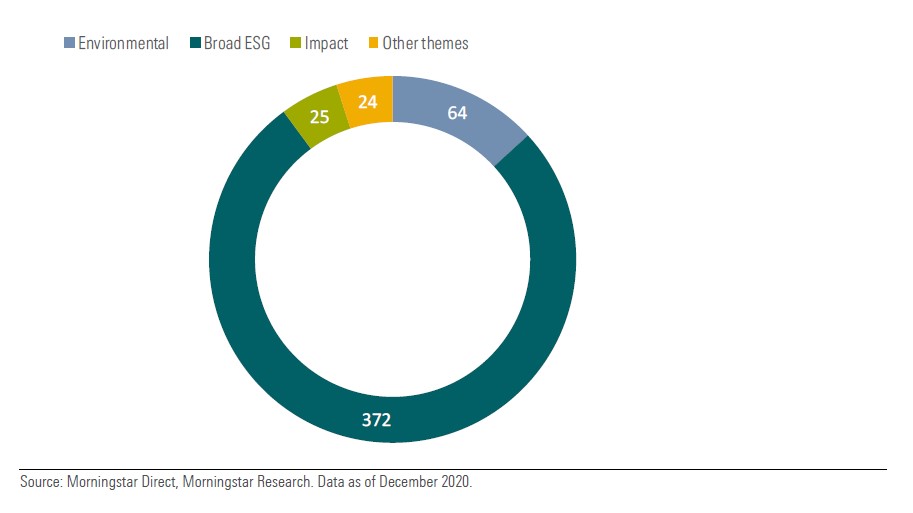

Una seconda importante statistica riguarda l’ampliamento dell’offerta. Nel 2020 hanno debuttato in Europa 505 nuovi fondi; la maggior parte azionari, ma anche bilanciati e obbligazionari. L’evoluzione normativa ha influenzato la scelta degli strumenti su cui puntare, in particolare ha inciso il Green deal dell’Unione europea e l’obiettivo di raggiungere la neutralità climatica entro il 2050. Il 13% dei lanci è di strumenti con focus sull’ambiente e la maggior parte di questi (66%) sul climate change.

Tra le strategie attive, comparti come RobecoSAM Smart energy equities o NN (L) Corporate green bond, danno la possibilità agli investitori di mitigare i rischi o avere esposizione alle società che più beneficeranno della transizione verso un’economia più pulita. Tra i nuovi indicizzati, nove utilizzano i benchmark allineati agli Accordi di Parigi (Paris-aligned), tra cui Lyxor S&P Global Developed Paris-Aligned Climate ETF e Franklin S&P 500 Paris Aligned Climate ETF. Per entrare in questo tipo di classificazioni un fondo deve investire in imprese che riducano le emissioni in media del 7% annuo e che abbiano un carbon footprint del 50% inferiore a quello del mercato nel suo complesso.

Lanci di prodotti sostenibili nel 2020 per tema

Il disinvestimento da fonti fossili

L’impegno sui temi ambientali da parte delle società di gestione si vede anche nell’aumento delle decisioni di disinvestire dalle fonti fossili. BlackRock ha fatto uscire le sue strategie attive dalle aziende che generano più del 25% dei ricavi dal carbone termico. BNP Paribas si è spinto oltre, eliminando le società che derivano il 10% o più dei loro profitti dalla produzione di carbone e da quelle elettriche ad alta emissione di carbonio. Robeco ha anche bandito le industrie con oltre il 25% del fatturato da sabbie bituminose o il 10% da trivellazioni nell’Artico. Si tratta solo di alcuni esempi; altri includono gli Etf che hanno modificato il benchmark per ridurre l’esposizione alle fonti fossili. “Data la crescente domanda degli investitori per prodotti più verdi e il desiderio degli asset manager di supportare l’obiettivo dell’Accordo di Parigi di carbon neutrality entro il 2050, ci aspettiamo ulteriori annunci di questo tipo nel 2021”, sostiene Bioy.

L’evoluzione normativa

La regolamentazione europea sta dettando la direzione del cambiamento. Il 2020 è stato un anno decisivo perché si è aperto con la pubblicazione sulla Gazzetta ufficiale europea di due provvedimenti-chiave del Piano europeo per la finanza sostenibile, quello sulla trasparenza (Sustainable finance disclosure regulation o SFDR) e sui benchmark. Successivamente, a giugno, è stata approvata dal Parlamento europeo la Tassonomia delle attività eco-sostenibili. Sei sono gli obiettivi:

1) Mitigazione del cambiamento climatico

2) Adattamento al cambiamento climatico

3) Uso sostenibile e protezione delle risorse idriche e marine

4) Transizione verso l’economia circolare, con riferimento a riduzione e riciclo dei rifiuti

5) Prevenzione e controllo dell’inquinamento

6) Protezione della biodiversità e della salute degli eco-sistemi

Per essere eco-compatibile, un’attività deve contribuire positivamente ad almeno uno dei sei obiettivi, non produrre impatti negativi su nessun altro e rispettare le garanzie sociali minime.

La nuova classificazione dei prodotti finanziari

Il 2021 si è aperto con un ulteriore passo in avanti nella realizzazione del Piano europeo per la finanza sostenibile. Il 4 febbraio, il comitato congiunto delle autorità di vigilanza europee (European supervisory authorities, ESAs) ha pubblicato il report finale sugli standard tecnici di regolamentazione (Regulatory technical standard, RTS) che precisano come devono essere divulgate le informazioni sui temi di sostenibilità nel settore dei servizi finanziari, secondo quanto previsto dal SFDR.

A livello di società, questi standard riguardano la pubblicazione di informazioni sugli impatti negativi delle decisioni di investimento sui fattori ambientali e sociali (Principle adverse impact, PAI). A livello di prodotti, che promuovono caratteristiche di sostenibilità e/o hanno come obiettivo investimenti sostenibili, gli RTS dettagliano le informazioni che devono essere pubblicate per chiarire come queste caratteristiche e/o questi obiettivi siano rispettati. Gli RTS precisano anche come chiarire che gli investimenti sostenibili non ostacolano il raggiungimento degli obiettivi ambientali e climatici (principio do not significantly harm). La disclosure dovrà essere effettuata sul sito web del soggetto finanziario e in documenti annessi all'informativa pre-contrattuale e al report periodico dei prodotti. La Commissione europea ha tre mesi per adottare gli standard tecnici, che, secondo la proposta delle authorities, dovrebbero entrare in vigore dal 1 gennaio 2022.

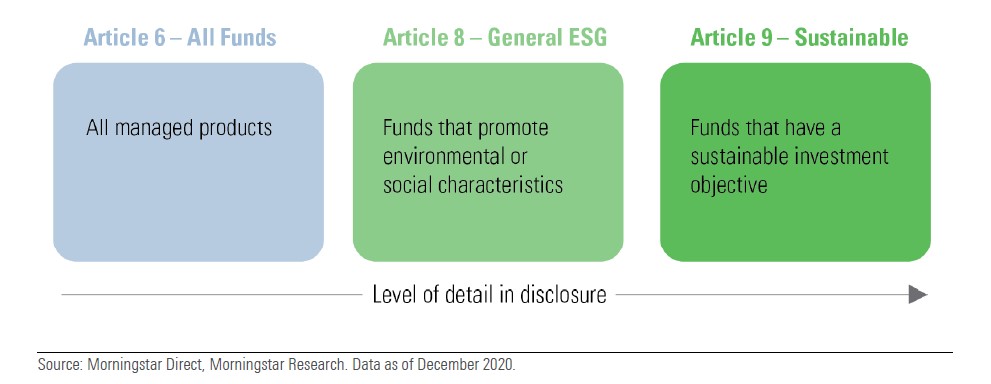

“Sotto la direttiva SFDR, l’intero universo dei fondi europei sarà classificato dai gestori in una delle tre categorie proposte, con livelli di disclosure specifici per ciascuna”, spiega Andy Pettit, director della policy research di Morningstar, nel report European sustainability fund landscape 2021. “Tutti i fondi dovranno fornire una qualche forma di disclosure ESG (articolo 6). Gli strumenti che rientrano sotto gli articoli 8 e 9 dovranno produrre informazioni più dettagliate sulla loro sostenibilità” (vedi grafico sotto).

La classificazione dei prodotti finanziari in base al regolamento SFDR

Mesi decisivi

Indipendentemente dalla categorizzazione, i prodotti finanziari saranno sempre più dipendenti dalle informazioni che le aziende in cui investono producono; quindi la Tassonomia assume un ruolo fondamentale. Qui si inserisce un elemento di criticità perché l’adozione degli atti delegati con i criteri tecnici di screening per le attività di mitigazione e di adattamento al cambiamento climatico, che avrebbe dovuto avvenire entro la fine di dicembre 2020, sta subendo rallentamenti perché alcuni settori industriali e stati membri hanno opposto obiezioni alla bozza pubblicata dalla Commissione europea il 20 novembre 2020. Quest’ultima, tuttavia, pur essendo disponibile a introdurre qualche modifica, non vuole assolutamente distaccarsi dagli obiettivi del Green deal. I prossimi mesi saranno, quindi, fondamentali per disegnare il quadro futuro dell’industria europea dei fondi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.