Il doloroso sell-off dovuto allo scoppio della pandemia di Covid-19 che ha segnato la prima parte del 2020 non ha impedito agli investitori di continuare a investire nei prodotti attenti ai criteri ambientali, sociali e di governance (ESG). Sorprendentemente, i fondi passivi sostenibili si sono fatti notare tra i prodotti più popolari, offrendo ottime performance in un periodo in cui i fattori ESG non sono mai stati così al centro dell’attenzione.

Che cosa sta spingendo la popolarità dei fondi passivi sostenibili? E la tendenza continuerà? Gli analisti di Morningstar hanno approfondito la questione nell’ultimo Global Sustainable Fund Flows Report.

Fondi e patrimonio raddoppiati

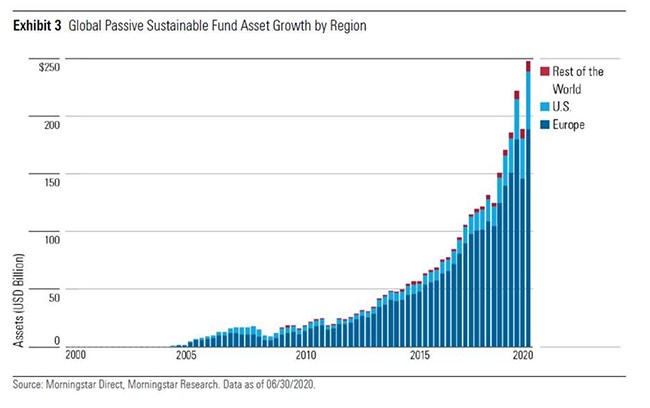

Al 30 giugno contiamo 534 fondi passivi con un focus sostenibile, che gestiscono in totale 250 miliardi di dollari di asset. Sia il numero di prodotti disponibili sia il denaro investito in essi sono raddoppiati negli ultimi tre anni.

Gli investitori europei sono i più attivi nell’adottare soluzioni responsabili, non a caso la regione rappresenta i tre quarti di tali attività. Ma nonostante questa evoluzione c'è ancora molta strada da percorrere e i margini di crescita restano ancora molto ampi.

Una popolarità crescente

“Ci sono una serie di fattori che guidano la tendenza verso gli investimenti sostenibili”, afferma Alex Bryan, responsabile analisi strategie passive di Morningstar. “Il cambiamento negli atteggiamenti degli investitori e delle Sgr, oltre al maggiore controllo da parte dei consumatori, dei regolatori e dei dipendenti, stanno aiutando. E poi la crisi del Covid-19 ha ulteriormente evidenziato l'importanza di costruire modelli di business resilienti e sostenibili”, aggiunge Bryan.

Lo scorso gennaio, ad esempio, BlackRock si è impegnata pubblicamente a investire in modo sostenibile, mentre il fondo sovrano norvegese (Norwegian Sovereign Wealth Fund) ha disinvestito dai combustibili fossili e puntato maggiormente sulle energie rinnovabili; anche il Government Pension Investment Fund giapponese ha aumentato le sue allocazioni ESG.

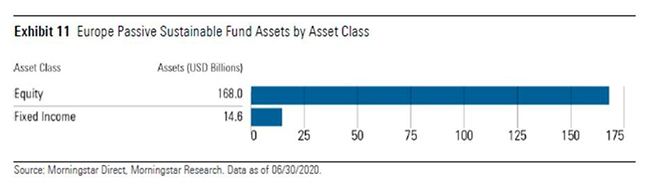

Un’altra spinta importante arriva dal lato dell’offerta. Nel 2019 sono stati lanciati 98 nuovi fondi passivi ESG e nella prima metà di quest'anno ci sono stati 84 nuovi lanci. La maggior parte di questi fondi è incentrata sull’equity; solo il 9% circa delle attività gestite passivamente in fondi sostenibili è a reddito fisso.

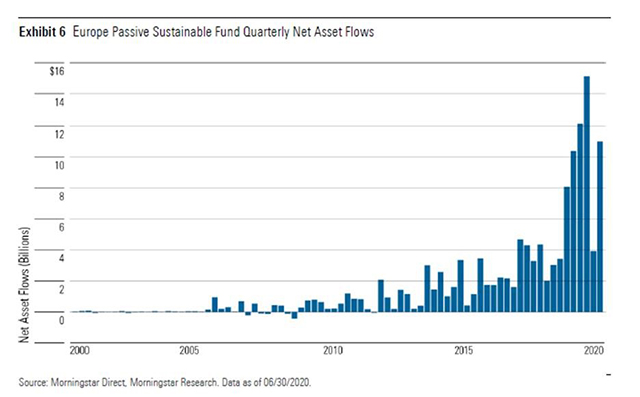

Circa il 9% degli asset investiti in fondi passivi in tutta Europa è ora in opzioni sostenibili, rispetto al 5% del 2016. E il flusso di denaro verso questi comparti si è dimostrato resistente, anche durante le turbolenze di mercato viste in particolare nel primo trimestre 2020.

“L’innovazione è stata una delle chiavi per la crescita del settore”, spiega Bryan. Nel luglio 2020, ad esempio, Lyxor ha introdotto una gamma di ETF sui cambiamenti climatici che offrono un’esposizione azionaria con un’impronta di carbonio ridotta, esplicitamente in conformità con l’accordo di Parigi sul clima. Questi sono stati i primi fondi a ricevere la designazione Paris-Aligned. In seguito, BNP Paribas e Franklin Templeton hanno rapidamente presentato le proprie versioni.

A questo punto è lecito chiedersi se la popolarità dei fondi sostenibili continuerà. “Le performance recenti hanno probabilmente giocato un ruolo nei forti flussi di cui questi prodotti hanno goduto negli ultimi mesi e anni. Molti di questi fondi sottopesano infatti il settore energetico e sovrappesano i titoli tecnologici, il che ha contribuito”, afferma Bryan.

Ma ci sono anche altri fattori in gioco. I cambiamenti demografici – le generazioni più giovani che iniziano a investire sono più sensibili all’approccio sostenibile rispetto alle loro controparti più anziane – la crescente urgenza del cambiamento climatico e la maggiore consapevolezza dell’importanza della diversità nel processo decisionale aziendale sono componenti che hanno spinto gli investimenti responsabili.

Quest’anno, la pandemia Covid-19 e l’importante mobilitazione per la giustizia razziale negli Stati Uniti hanno tenuto in primo piano le questioni ESG e in particolare la “S” di “sociale”, spesso la meno considerata delle tre componenti. Questo – assieme alle forti performance – ha contribuito ad attirare capitali, ma occorre tenere a mente che molti fondi sostenibili hanno track record piuttosto brevi. Dei 103 fondi indicizzati sostenibili negli Stati Uniti, ad esempio, solo 41 sono stati lanciati prima del 2016.

Le questioni da risolvere

Esistono ancora delle prove che i fondi sostenibili devono superare prima che possano davvero passare al mainstream. La mancanza di dati ESG coerenti e affidabili è stata una “fonte di continua frustrazione”, afferma Bryan, “in particolare per gli investitori che desiderano che i loro portafogli rappresentino la loro visione del mondo”.

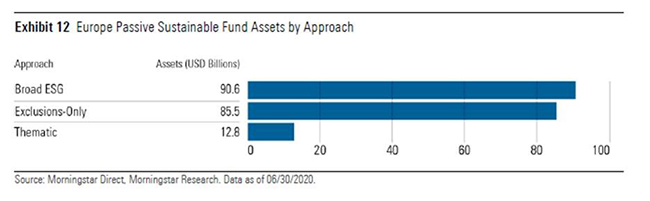

Un’altra difficoltà che gli investitori devono affrontare è l’ampia gamma di approcci adottati dai fondi per investire in modo sostenibile, che possono essere difficili da distinguiere e da comprendere pienamente.

Un ulteriore ostacolo per questi fondi è la percezione che siano più costosi rispetto alle loro controparti non sostenibili. Secondo Alex Bryan, però, questo potrebbe essere un ricordo del passato: “Chi investe nei mercati azionari core nella maggior parte dei casi ora non deve più pagare un premio considerevole e, in alcuni casi, non ne paga alcuno rispetto alle altre opzioni non sostenibili”.

Bryan indica iShares come un esempio: l’emittente ETF di BlackRock offre varianti di fondi azionari core che applicano filtri ESG senza costi maggiori. In linea generale, comunque, le commissioni medie tendono a corrispondere all'intensità dell’esposizione ESG di un fondo: i fondi che applicano un semplice filtro di esclusione di solito non chiedono un sovracosto; i fondi ESG più ampi invece hanno di norma delle commissioni leggermente più alte, mentre i fondi tematici più mirati sono quelli più cari.

Molti investitori guardano ai fondi sostenibili come un sostituto diretto di un fondo non sostenibile che altrimenti potrebbe far parte del loro portafoglio. Non sorprende quindi che i fondi che adottano un approccio ESG ampio tendano a essere più popolari rispetto alle opzioni tematiche più di nicchia. Clicca qui per leggere ETF tematici, il gioco vale la candela?

Scarica il Global Sustainable Fund Flows Report.

L’universo analizzato da Morningstar è di 3.432 fondi ed Exchange traded fund (ETF) che utilizzano i criteri ESG come componente fondamentale della selezione dei titoli e/o indicano di perseguire temi legati alla sostenibilità o di generare un impatto positivo accanto ai ritorni finanziari. Non sono considerati quelli che si limitano sono ad attuare l’esclusione di determinati fattori o che fanno solo un generico riferimento ai fattori ESG.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.