La transizione verso un’economia più rispettosa dell’ambiente è un tema in cui gli investitori continuano a credere anche nell’attuale fase di volatilità dei mercati.

A differenza dei fondi specializzati sui trend tecnologici, quelli sul cosiddetto “mondo fisico” hanno avuto flussi di raccolta positivi dall’inizio dell’anno (circa 8,24 miliardi di euro a fine maggio, secondo le stime Morningstar).

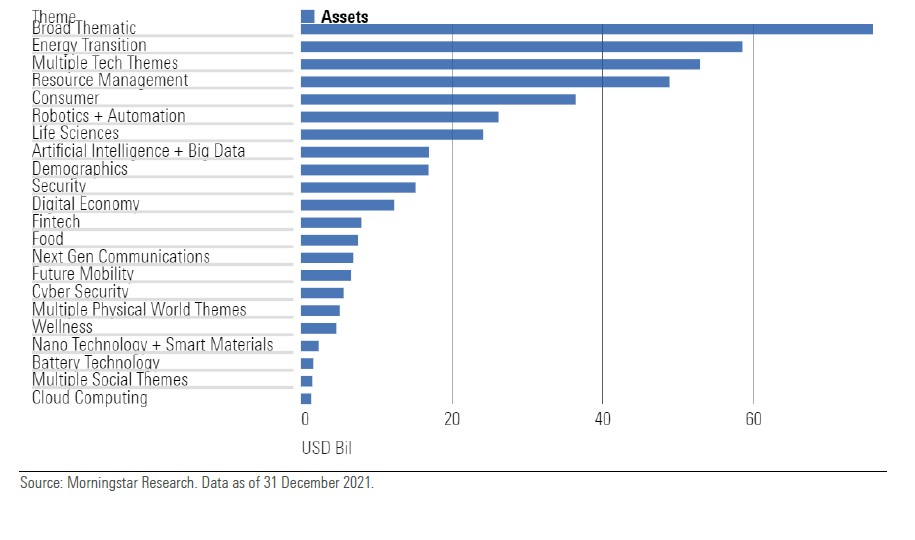

Nel 2021, la transizione energetica è diventato il secondo tema più popolare in Europa e la gestione delle risorse naturali è stato il quarto. L’innovazione tecnologica si è piazzata al secondo posto, mentre al primo troviamo i fondi e gli ETF (Exchange traded fund) che sposano più megatrend.

Il patrimonio dei fondi tematici europei per tema

Sotto il grande cappello del mondo fisico rientrano diversi tipi di strategie, accomunate dall’obiettivo di supportare il passaggio a un’economia a basse emissioni di carbonio. Vediamo in dettaglio quali sono.

Transizione energetica

Questi fondi investono in aziende che si prevede possano beneficiare della transizione verso fonti energetiche rinnovabili, come il solare, l’eolico o l’idrogeno. Ne sono esempi le imprese che costruiscono impianti o forniscono materiali per le energie pulite, ma anche quelle specializzate in sistemi per catturare il carbonio.

Gestione delle risorse naturali

Queste strategie investono in aziende che operano nel settore della gestione delle risorse naturali, come ad esempio l’acqua, le foreste o i metalli delle terre rare. Sono incluse anche le attività di riciclo dei rifiuti e l’economia circolare.

Cibo

Questi fondi sono focalizzati sulla produzione e distribuzione alimentare. Ne sono esempi agritech che utilizza tecnologie di ultima generazione nel settore agricolo o il foodtech (tecnologie applicate al business del cibo).

Logistica e trasporti

Queste strategie investono nel settore del trasporto delle merci a livello globale, inclusa la costruzione di navi e aerei o i fornitori di logistica e gli spedizionieri.

Altre strategie

Esistono fondi che investono in più di un tema del mondo fisico e altri che sono specializzati in trend di nicchia.

I fondi green più grandi

Pictet Water

Tra i maggiori fondi tematici europei, ce ne sono diversi con focus sulla transizione green. In termini dimensionali, il più grande è Pictet Water, che ha oltre 7,8 miliardi di euro di masse in gestione (al 14 giugno 2022). Lanciato nel 2000, è uno dei più longevi nel suo genere ed investe in società che forniscono soluzioni per i problemi idrici mondiali, in particolare l’approvvigionamento, le tecnologie e i servizi ambientali. La classe retail del fondo (P) ha quattro stelle di rating Morningstar, grazie a un rendimento superiore alla media dei concorrenti su diversi orizzonti temporali e un profilo di rischio nella media. Dal suo debutto ha reso in media circa il 7% annuo, facendo meglio dell’indice azionario globale (Morningstar global market. Dati al 31 maggio 2022).

BGF Sustainable Energy

Al secondo posto per dimensioni patrimoniali troviamo BlackRock Global Funds Sustainable Energy con asset in gestione di circa 6,2 miliardi di euro (al 14 giugno). Lanciato nel 2001, investe nel settore delle energie rinnovabili e, come si legge nel prospetto informativo, esclude il carbone, il gas e il petrolio. Inoltre, adotta un approccio “best-in-class” per selezionare le imprese con i più alti punteggi di sostenibilità. La classe A2 del fondo ha quattro stelle, grazie a un profilo di rischio inferiore alla media dei concorrenti. Dal debutto ha reso l’1,21% annuo, una performance più bassa dell’indice azionario globale (al 31 maggio).

iShares Global Clean Energy

Al terzo posto troviamo un ETF, iShares Global Clean Energy, quotato anche sulla Borsa di Milano, che ha un patrimonio di 5,2 miliardi di euro (al 14 giugno). L’ETF replica l’indice S&P Global Clean Energy, che misura l’andamento delle 100 aziende più grandi nel settore delle energie alternative a livello globale. Applica criteri di esclusione di aree controverse, come ad esempio le armi, il tabacco, il carbone termico, le sabbie bituminose, l’energia da scisto e l’esplorazione di petrolio e gas artico. Dal debutto nel 2007 ha perso in media il 2,53% annuo, ma nell’ultimo triennio ha guadagnato circa il 28,5% annuo (al 31 maggio).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.