Sei un investitore che vuole contribuire alla lotta al cambiamento climatico? Oppure vuoi escludere dal tuo portafoglio settori controversi come l’industria delle armi o del tabacco? Ancora: hai paura che l’esposizione alle fonti fossili metta in pericolo i tuoi rendimenti futuri? Infine, intendi dare un contributo al raggiungimento di uno o più Obiettivi di sviluppo sostenibile (SDG) delle Nazioni Unite?

Quando si parla di investimenti sostenibili, le ragioni che ci muovono a scegliere uno strumento piuttosto che un altro sono assai diverse. Ci possono essere motivi valoriali oppure di miglioramento del profilo di rischio/rendimento del portafoglio.

Vediamo qual è il corretto approccio per trovare il fondo che risponde alle nostre esigenze personali con riferimento ai fattori ambientali, sociali e di governance (ESG).

Voglio contribuire alla lotta al cambiamento climatico

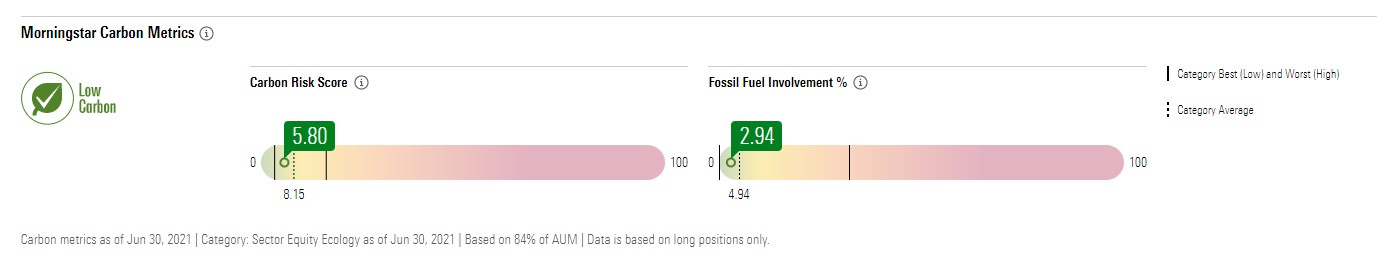

Se il mio obiettivo “sostenibile”, è quello di contribuire alla lotta al climate change posso cercare un fondo con Morningstar Low carbon designation. Questa designazione, infatti, viene attribuita ai comparti che hanno un rischio carbonio basso e una minima esposizione alle fonti fossili. Un’azienda con un basso carbon risk si caratterizza per il fatto che mette in atto strategie per ridurre le emissioni inquinanti nei suoi processi e prodotti. Per ottenere la Low carbon designation, il portafoglio del fondo deve avere un punteggio medio su dodici mesi del rischio carbonio inferiore a dieci e un’esposizione alle fonti fossili sotto il 7% (media dodici mesi). Sul sito Morningstar.it, si può vedere se un comparto ha il Low carbon designation nella sezione “Sustainability” delle schede-prodotto. La designazione è indicata da una foglia stilizzata.

Esempio di rappresentazione del Morningstar Low Carbon Designation

Voglio escludere le industrie controverse

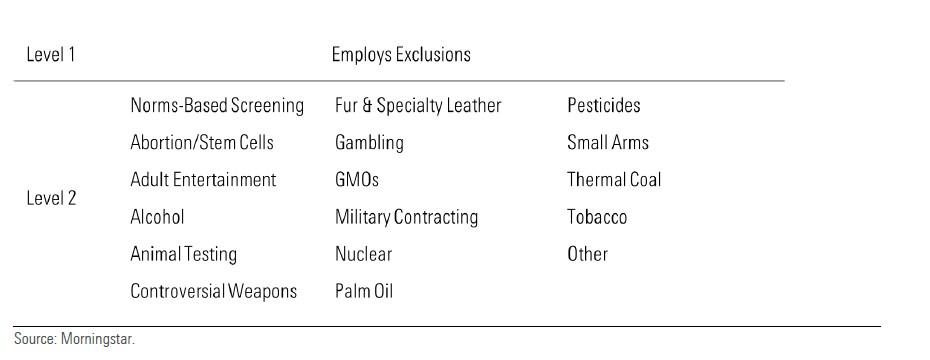

Se il mio obiettivo è escludere alcune industrie come le armi, il gioco d’azzardo, il tabacco o chi fa test sugli animali, devo verificare nei documenti informativi del fondo se il gestore esplicitamente non investe in queste aree critiche. Le esclusioni possono essere basate su norme internazionali, come la Dichiarazione universale dei diritti umani oppure sul tipo di attività (intrattenimento per adulti, alcol, aborto, olio di palma, nucleare, carbone termico, ecc.).

Quadro di riferimento Morningstar per le strategie di esclusione

Non voglio rischi ESG

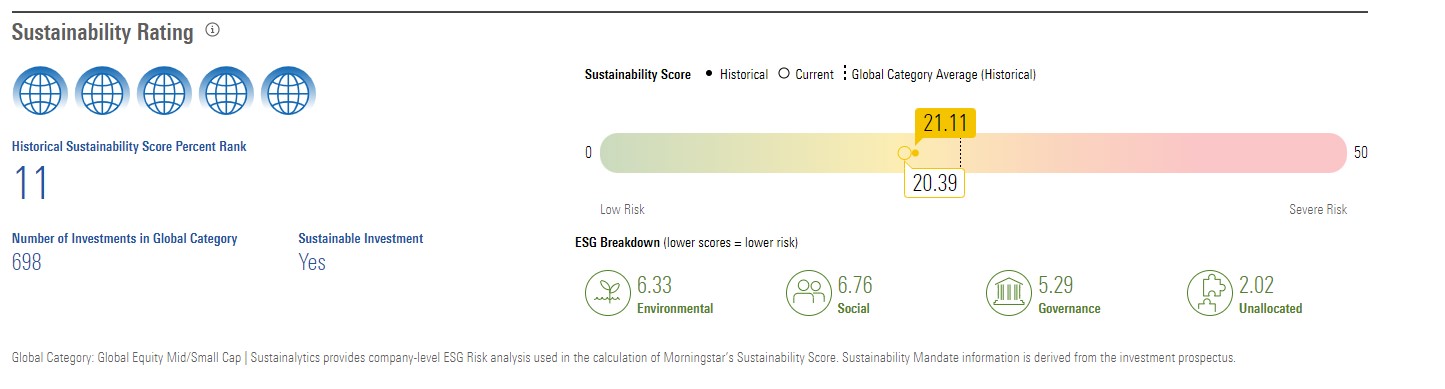

Se sono un investitore che vuole ridurre al minimo i rischi derivanti dai fattori ESG all’interno del portafoglio, avrò bisogno di conoscere i pericoli ambientali, sociali e di governance dei titoli che lo compongono. Si parla di rischi “materiali” con riferimento a quelli che possono avere un impatto finanziariamente rilevante sui risultati dell’azienda. Ad esempio, se una compagnia petrolifera viene coinvolta in uno scandalo per corruzione in uno dei paesi dove ha le piattaforme di estrazione, non solo ha un danno reputazionale, ma il suo titolo può crollare, con conseguente perdita di valore dell’investimento. Morningstar calcola il rischio ESG nel portafoglio dei fondi e lo sintetizza nel Sustainability rating, espresso con il simbolo dei globi. Il giudizio si basa sul concetto di ESG risk rating di Sustainalytics (società del gruppo Morningstar), che esprime quanto una società sta gestendo questo tipo di pericoli finanziari e materiali a confronto con l’industria di riferimento. Il dato è poi aggregato a livello di portafoglio, di conseguenza, se un comparto ha cinque globi vorrà dire che il suo rischio ESG è basso; al contrario con un globo è molto alto. Il Sustainability rating è disponibile sul sito Morningstar.it nella sezione “Sustainability” della scheda-fondo.

Rappresentazione del Morningstar Sustainability Rating nelle schede-fondo

Voglio un fondo con mandato sostenibile

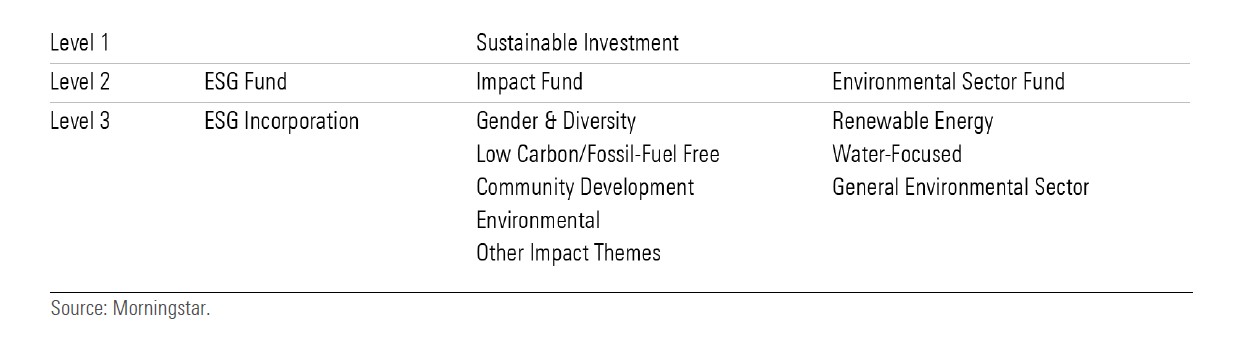

Se sono interessato a un comparto che intenzionalmente integra la sostenibilità nelle decisioni di investimento, devo verificare se questo aspetto viene specificato nei documenti informativi, all’interno dei quali è possibile capire il tipo di mandato. Il Regolamento europeo SFDR sulla trasparenza ESG nel settore dei servizi finanziari, inoltre, obbliga le società a classificare i fondi in base all’articolo 8 (promuove caratteristiche ambientali o sociali) e 9 (ha come obiettivo gli investimenti sostenibili) e a pubblicare questa informazione sul sito e sui documenti pre-contrattuali.

Ci sono gestori che dicono di integrare in qualche moto i fattori ESG nel processo di costruzione del portafoglio, ad esempio scegliendo le migliori società da questo punto di vista; altri hanno un focus specifico sul settore ambientale (acqua, energie rinnovabili, ecc.); altri ancora si pongono un obiettivo di “impatto”, oltre al conseguimento di risultati finanziari. E’ il caso di chi intende promuovere l’equità di genere o ridurre l’impronta di carbonio oppure contribuire allo sviluppo di comunità locali.

Nell’impact investing, i titoli obbligazionari hanno un vantaggio rispetto a quelli azionari, perché possono essere emessi per finanziare progetti e iniziative specifiche. La Commissione europea ha recentemente emesso i suoi primi green bond per sostenere investimenti verdi e sostenibili nell’ambito del programma Next Generation EU per la ripresa post-Covid-19.

Il quadro di riferimento Morningstar per i fondi con mandato sostenibile

Voglio che il mio gestore si impegni attivamente

I gestori di patrimoni possono contribuire a migliorare le pratiche di sostenibilità delle aziende in cui investono attraverso il dialogo attivo con i vertici (engagement) e il voto nelle assemblee degli azionisti (proxy voting). Ad esempio, possono chiedere a un’impresa di rendere trasparente il modo in cui tratta i lavoratori e la loro sicurezza, oppure gli obiettivi per la riduzione delle emissioni inquinanti. Gli analisti di Morningstar considerano queste pratiche nella valutazione delle società di gestione dal punto di vista ESG, insieme con altri fattori, come l’integrazione della sostenibilità nei processi e nell’organizzazione interna degli asset manager. Ne deriva un giudizio qualitativo che esprime il grado di impegno dei gestori, l’ESG Commitment level, che va da un livello massimo di Leader a uno minimo di Low.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.