Tre quinti: è la porzione di fondi italiani con rendimenti negativi dalla propria partenza. L’impatto del coronavirus ha scosso i mercati finanziari dalle fondamenta e i fondi domiciliati nel Belpaese non sono stati risparmiati. Ma questi numeri lasciano certamente spazio a tanti interrogativi, dato l’effetto sui rendimenti di lungo termine degli oltre mille comparti nostrani.

La fotografia dell’universo dei fondi domiciliati in Italia attualmente attivi traccia un quadro scoraggiante per l’industria del risparmio gestito. A fine aprile, erano 1095 i fondi domestici attivi lanciati prima del 2020, e con dati di performance disponibili per tutta la loro storia fino alla fine del primo trimestre dell’anno. Per ciascun fondo, abbiamo preso in considerazione soltanto la classe più vecchia, calcolando i dati di performance dalla rispettiva partenza fino a fine marzo 2020 (escludendo un’ottantina di comparti senza track record ininterrotto dal lancio).

Il fondo mediano segna una perdita del -0.9% dalla sua partenza. In totale, 683 fondi hanno una performance negativa durante la propria storia (il 62% del campione). La perdita media per questo sottoinsieme è vicina al 3% annualizzato. Sono invece 413 i fondi ancora in positivo, con un guadagno medio di circa il 2% annuo.

L’impatto del primo trimestre del 2020 può essere apprezzato guardando ai risultati nel periodo dello stesso insieme di fondi. Tra gennaio e marzo 2020, il 98% di questi ha riportato il segno meno, con una perdita mediana del 7%. Se portiamo indietro le lancette a fine 2019 (calcolando cioè le performance di ciascun fondo dalla propria partenza fino al 31/12/2019), soltanto il 13% del campione era in territorio negativo.

I risparmiatori hanno reagito con riscatti netti pari a circa 2 miliardi di euro nei primi tre mesi dell’anno, portando a sette i trimestri consecutivi di deflussi dai fondi italiani. Gli asset totali in gestione nei comparti italiani sono così scesi a circa 218 miliardi di euro a fine marzo, tornando indietro al livello di quasi tre anni fa alla fine di giugno 2017. Numeri pesanti che mettono alla luce le criticità del sistema-Italia.

Le ragioni

Ma come si spiegano questi dati? Se è probabile che un insieme di elementi abbiano giocato un ruolo nel determinarli, almeno tre sembrano essere i fattori chiave:

1) I costi. I fondi italiani restano ancora relativamente costosi nel confronto con gli altri paesi (vedi qui). Tuttavia, il peso delle commissioni è senz’altro più gravoso per le performance di lungo termine, mentre sul breve periodo intervengono altri driver.

2) La composizione dell’universo. L’andamento dei mercati ha sicuramente giocato a sfavore dei fondi italiani, che hanno generalmente una maggiore esposizione ai mercati domestici (europei o italiani), regioni che hanno fatto peggio delle azioni statunitensi, ad esempio. Le strategie bilanciate sono le più numerose tra i fondi italiani. Ma i cosiddetti fondi a cedola (anche chiamati fondi a finestra) rappresentano ormai quasi la metà del settore. Questi comparti sono classificati da Morningstar nella categoria Bilanciati altro e da tempo abbiamo evidenziato le criticità di queste strategie (vedi qui), che tra le altre cose si caratterizzano per strutture commissionali altamente sfavorevoli per gli investitori. Addirittura, quattro quinti dei fondi in questa categoria sono in negativo dalla partenza.

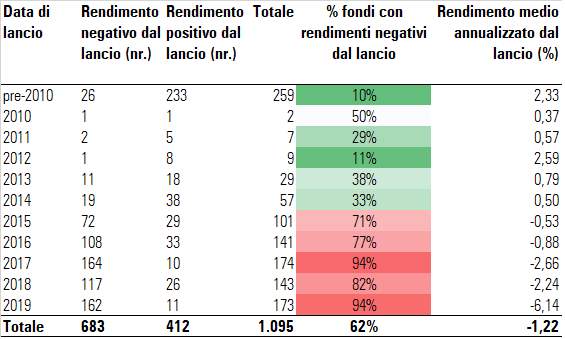

3) La rotazione nei costituenti. Tutti questi dati sono basati soltanto sui fondi in attività – senza quindi prendere in considerazione i (numerosi) comparti che negli anni sono stati fusi o liquidati. Questa dinamica mette in luce due ulteriori aspetti importanti: il primo è che molte strategie domestiche hanno ancora una storia limitata. Di conseguenza, il primo trimestre del 2020 pesa molto sulle performance dei comparti più giovani - una coorte affollata se si pensa che circa due terzi dei fondi presi in esame sono stati lanciati dopo il 2015. Il secondo è che i rendimenti medi migliorano per i fondi con più di cinque anni di storia (vedi tabella), evidenziando ancora una volta l’importanza di mantenere un orizzonte di lungo periodo nella gestione dei propri risparmi.

Tabella 1: Rendimenti dal lancio dei fondi italiani*

Fonte: Morningstar Direct. Dati a fine marzo 2020.

*=Sono esclusi i fondi lanciati dopo l’1/1/2020 e senza uno storico delle performance ininterrotto.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.