- La raffica di delisting ha fatto rumore anche per la concomitanza con l’approvazione al Senato del DDL capitali.

- Nel 2023, Piazza Affari è stato uno dei migliori listini al mondo, ma dai fondi azionari Italia sono usciti 1,4 miliardi di euro.

- La Borsa di Milano presenta un rapporto capitalizzazione su Pil inferiore rispetto a quello precedente la crisi finanziaria del 2008-2009.

Delisting sembra essere la parola chiave a Piazza Affari in queste settimane. Si verifica quando una società decide di abbandonare le negoziazioni di Borsa. Dall’inizio dell’anno, gli annunci sono arrivati a raffica e alcuni nomi sono altisonanti.

Il 2 gennaio, c’è stato quello di CNH Industrial che ha “volontariamente” lasciato Piazza Affari con lo scopo di concentrarsi sulla quotazione sul NYSE (New York stock exchange), dove i volumi di scambio sono maggiori. Poi sono giunte le notizie dell’Opa (offerta pubblica di acquisto) su Tod’s e dell’uscita dei Moratti da Saras, nel giro di poche ore l’una dall’altra. La società del lusso, guidata da Diego della Valle, ha motivato la decisione con l’obiettivo di “perseguire futuri programmi di crescita più snelli e con maggiore flessibilità ed esecuzione più rapida”. Il gruppo italiano della raffinazione, invece, passerà dalla famiglia Moratti al colosso svizzero-olandese Vitol per poi arrivare al delisting.

Ma a rinunciare alle negoziazioni di Borsa sono state anche altre società italiane in questi primi mesi del 2024, tra cui Pierrel (provider globale dell’industria farmaceutica) e Renergetica (sviluppo impianti a fonte rinnovabile) a seguito di un’Opa finalizzata al delisting.

Cosa succede in caso di delisting?

I possessori di azioni di una società che esce dalla Borsa sono influenzati a vari livelli da questa decisione. Innanzitutto, l’annuncio del delisting può far aumentare o diminuire il titolo in Borsa. In secondo luogo, gli azionisti non potranno più comprare o vendere le quote sul listino ufficiale, ma dovranno farlo nei cosiddetti circuiti over-the-counter (mercati non regolamentato) e potrebbero avere problemi di illiquidità nel trading del titolo. Se il delisting avviene attraverso un’Opa, l’investitore può aderire all’offerta e cedere la sua partecipazione. E’ bene anche tenere presente che a volte le aziende scelgono di uscire da un listino per concentrare le quotazioni su un altro mercato, come è accaduto per CNH Industrial recentemente.

La raffica di delisting da Piazza Affari ha fatto parecchio rumore anche per la concomitanza con la discussione sul DDL capitali, il disegno di legge recante “interventi a sostegno della competitività dei capitali”, approvato in via definitiva dal Senato lo scorso 27 febbraio, il cui obiettivo è proprio quello di promuovere l’accesso e la permanenza delle imprese sui mercati finanziari.

Piazza Affari al top, ma gli investitori sono altrove

La necessità di far diventare la piazza milanese più attraente è sotto gli occhi di tutti.

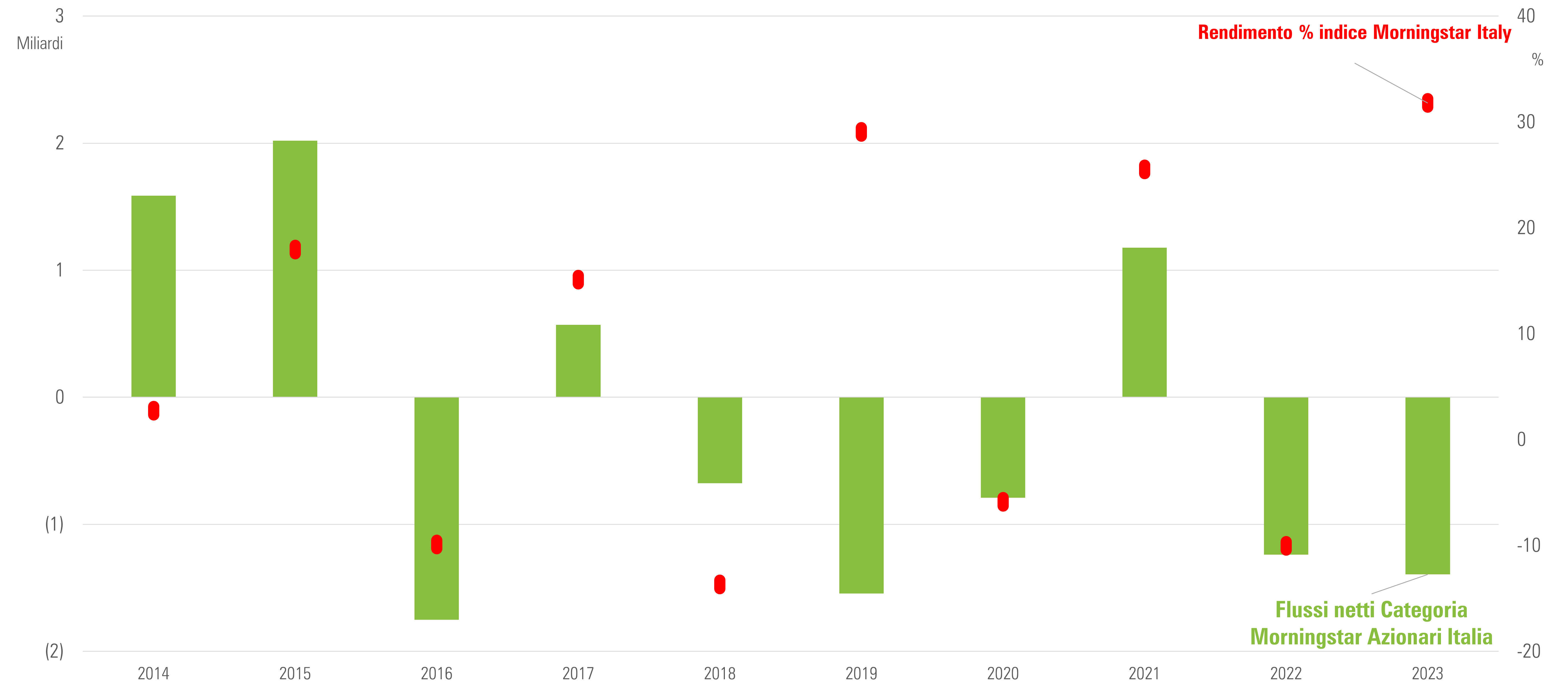

Nel 2023, è stato uno dei migliori listini al mondo, con l’indice Morningstar Italy che ha segnato un +31,8%, contro il +17,41% dell’indice globale (in euro) o il +18,39% dell’Eurozona, ma gli investitori si sono persi il rialzo. Secondo le stime di Morningstar, dai fondi azionari Italia sono usciti quasi 1,4 miliardi di euro. Nell’ultimo decennio, ci sono stati solo quattro anni di raccolta netta positiva. “Il mercato italiano sembra essere poco sexy”, ha dichiarato Francesco Paganelli, senior Manager research analyst di Morningstar durante la cerimonia dei Morningstar Awards for investing excellence 2024, che si è tenuta lo scorso 12 marzo a Milano. “Nonostante l’introduzione dei PIR (Piani individuali di risparmio) nel 2017, che avevano l’obiettivo di aumentare gli investimenti nelle aziende quotate italiane, il mercato non ha attratto investitori, forse subendo anche la concorrenza dei titoli di Stato, che negli ultimi anni sono tornati a dare rendimenti interessanti”.

Gli investitori si sono persi il rally di Piazza Affari

Fonte: Morningstar Direct. Flussi netti nell’asse di sinistra, rendimento a destra. Dati in euro al 31 gennaio 2023.

Aumentano i delisting e la concentrazione degli scambi

“Il listino azionario italiano regolamentato presenta oggi un rapporto capitalizzazione su Pil inferiore rispetto a quello precedente la crisi finanziaria del 2008-2009”, si legge in una recente ricerca di Intermonte e del Politecnico di Milano. “I tanti delisting hanno causato un’importante perdita di capitalizzazione e il valore giornaliero degli scambi nel 2023 è crollato a 2,27 miliardi di euro (erano 6,2 miliardi nel 2007)”.

Il numero di società quotate continua a scendere e – secondo il rapporto – “negli ultimi 15 anni si sono persi diversi miliardi nei frequenti delisting”. Solo nel 2023 ne sono evaporati 2,3. Esiste, inoltre, un problema di concentrazione degli scambi, che però non riguarda solo Piazza Affari, basti pensare al ruolo dei Magnifici sette a Wall Street. In Italia, negli ultimi sei anni, le cosiddette blue chips sono arrivate a rappresentare l’89,9% (nel 2022), nonostante il debutto di molte small cap, che rappresentano il tessuto produttivo del Belpaese. L’anno scorso, i tre quarti della performance sono stati generati da cinque titoli: Unicredit, Intesa Sanpaolo, Stellantis, Ferrari ed Enel.

Dove sono gli investitori istituzionali?

I fondi di investimento italiani mostrano una presenza sostanzialmente stabile nel segmento delle large cap (8% degli investitori istituzionali nel 2023), percentuale inferiore a quella di altri paesi come la Francia e la Germania (rispettivamente 25 e 26%). Sono invece più attivi nelle small e mid cap, grazie in particolare allo sviluppo dei PIR. La ricerca di Intermonte e Politecnico di Milano rivela anche che negli ultimi due anni Piazza Affari ha avuto difficoltà ad attrarre investitori internazionali, con l’unica eccezione delle mid cap. Inoltre, è cresciuto il ruolo degli ETF (Exchange traded fund) e dei fondi passivi, che fino al 2007 era del tutto marginale. “Sul FTSE MIB hanno raggiunto il 26% del totale, sulle mid e small Cap rappresentano rispettivamente il 16% e il 10%”, si legge nel report.

“Il listino azionario italiano è purtroppo caratterizzato da alcuni limiti evidenti: la mancanza di una base consistente di investitori residenti, la storica dipendenza delle imprese dal sistema bancario che riduce la domanda di capitali da altre fonti di finanziamento come le IPO (offerte pubbliche iniziali) e una generale difficoltà nell’attrarre investitori”, commenta Guglielmo Manetti, amministratore delegato di Intermonte, il quale ricorda che gli istituzionali “apportano liquidità, sono investitori ‘stabili’ e svolgono un ruolo di monitoraggio e di stewardship nei confronti delle imprese partecipate, spronandole a migliorare i propri risultati finanziari e non finanziari”.

Piazza Affari tornerà ad avere appeal?

Dall’inizio dell’anno, il mercato azionario italiano continua a sovraperformare i listini internazionali, ma riuscirà a tornare attraente sia per le società che per gli investitori istituzionali?

L’esigenza di favorire lo sviluppo del mercato dei capitali è sotto gli occhi di tutti. Nel 2023, l’Italia è stata al penultimo posto in Europa per IPO, dietro a paesi come la Francia, la Germania e la Svizzera, secondo l’Osservatorio sui mercati dei capitali di Equita e Università Bocconi. “La spinta normativa è un primo importante passo, ma da solo non basta. Per essere davvero competitivi è fondamentale incoraggiare e sostenere iniziative di sistema, che risolvano – o almeno affrontino seriamente – il tema della mancanza di investitori specializzati in società a media capitalizzazione”, afferma Andrea Vismara, amministratore delegato di Equita.

Sulla stessa linea è Intermonte che sottolinea la necessità di ampliare il ventaglio di investitori attivi domestici sul segmento delle mid e small cap attraverso iniziative fiscali e legislative “che stimolino anche il mondo dei fondi pensione o degli enti nazionali ad investire, sulla scia di quanto avviene da tempo in altri paesi europei”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.