I settori e gli stili di investimento con le migliori performance nel primo trimestre 2021 hanno in comune il tema della ripresa economica. I mercati hanno cominciato a inglobare nelle loro previsioni l’uscita dalla pandemia e la fine dei lockdown, grazie alle campagne di vaccinazione, che, però, procedono a velocità diverse nelle varie regioni del globo, con l’Europa più lenta rispetto agli Stati Uniti.

Se guardiamo i rendimenti trimestrali dei fondi europei, raggruppati nelle categorie Morningstar, saltano subito all’occhio tre temi: i settori ciclici, i titoli value e le small cap.

In luce energia e finanziari

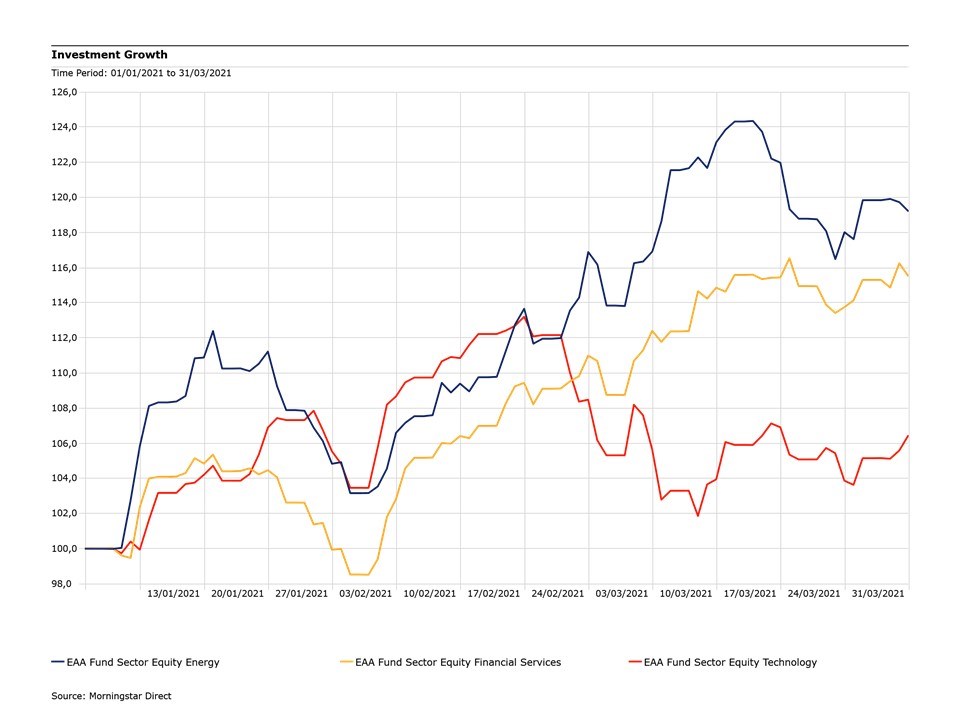

I fondi azionari del settore energia e finanziario sono stati tra i protagonisti nei primi tre mesi dell’anno. I primi hanno guadagnato in media il 20,2%; i secondi il 15,6%. Le maggiori aspettative per una ripresa economica, grazie alla campagna di vaccinazione contro il Covid-19, hanno infatti favorito i titoli ciclici e mandato nelle retrovie il comparto tecnologico, tra i protagonisti l’anno scorso, che si è dovuto accontentare di un +6,31% (al 31 marzo in euro).

Confronto tra le categorie azionarie energia, finanziari e tecnologia nel primo trimestre 2021 (base 100 euro)

Il momento dei value

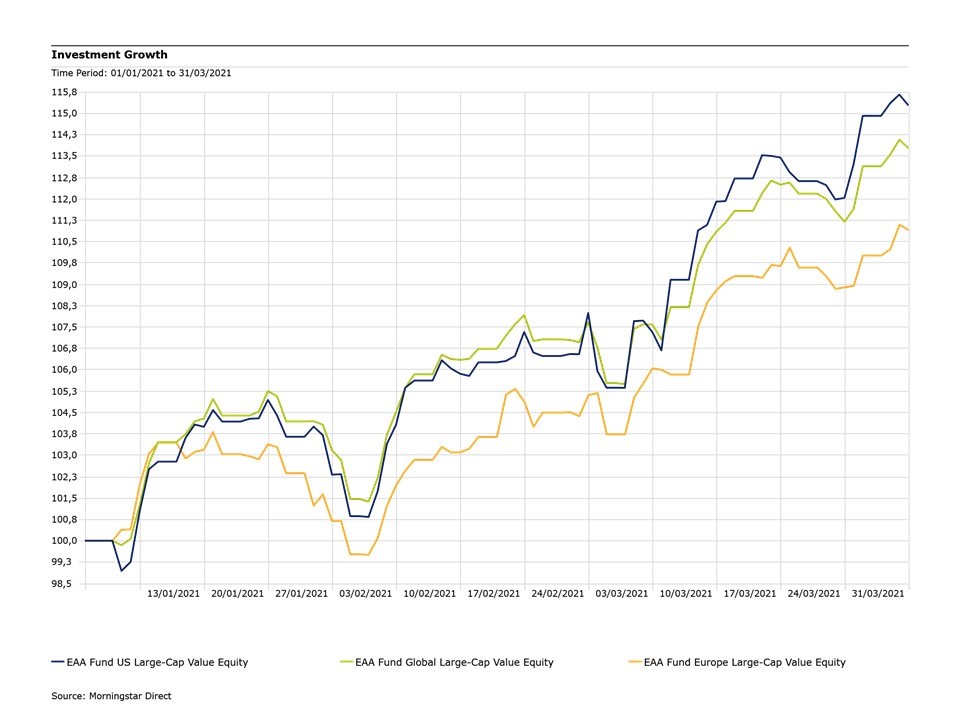

Tra i top performer del primo trimestre, in controtendenza rispetto agli ultimi anni, ci sono stati i fondi azionari a larga capitalizzazione con orientamento value, ossia con un portafoglio composto prevalentemente da titoli con basse valutazioni, alti dividend yield e tassi di crescita moderati. In particolare, gli Azionari Usa large-cap value hanno guadagnato il 15,3%, quelli globali il 13,3% e gli europei il 10,9%.

Fondi azionari large-cap value protagonisti nel primo trimestre 2021 (base 100 euro)

Small cap per cavalcare la ripresa domestica

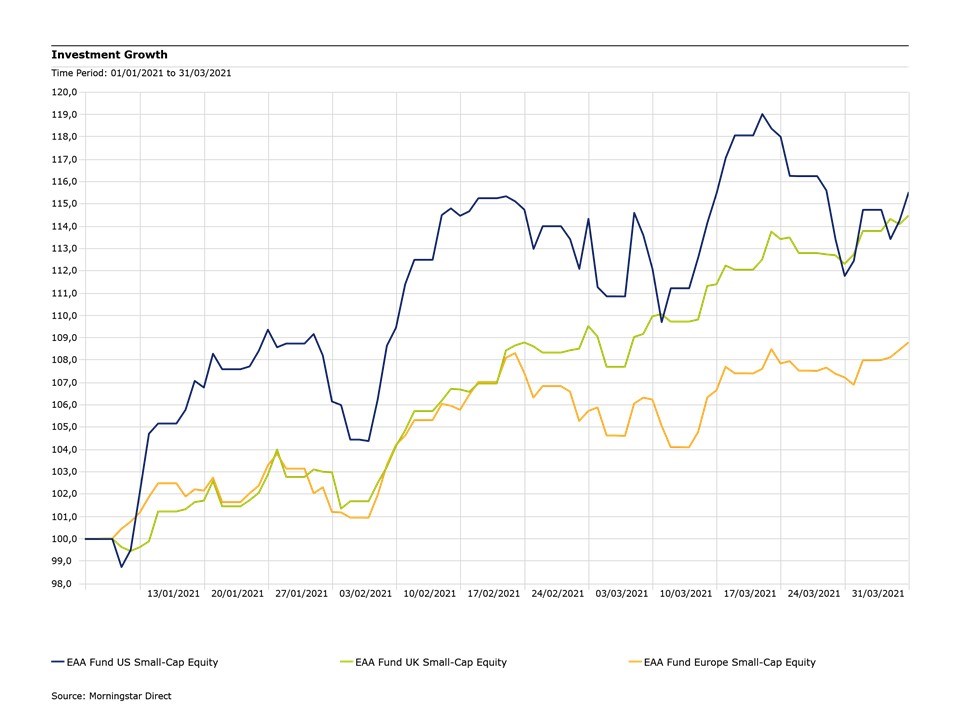

Gli investitori hanno riversato le loro aspettative di ripresa sui titoli delle società a medio e piccola capitalizzazione, maggiormente legati all’economia dei singoli paesi. Tra i migliori per rendimenti trimestrali in euro, troviamo i fondi azionari Usa small-cap, con rialzi medi del 15,7%, seguiti da quelli con focus sulla Borsa di Londra (+14,5%), mentre l’equity Europa a piccola capitalizzazione è più indietro (+8,9%).

Confronto tra i fondi azionari small-cap Usa, Uk ed Europa nel primo trimestre 2021 (base 100 euro)

Male Turchia e Brasile

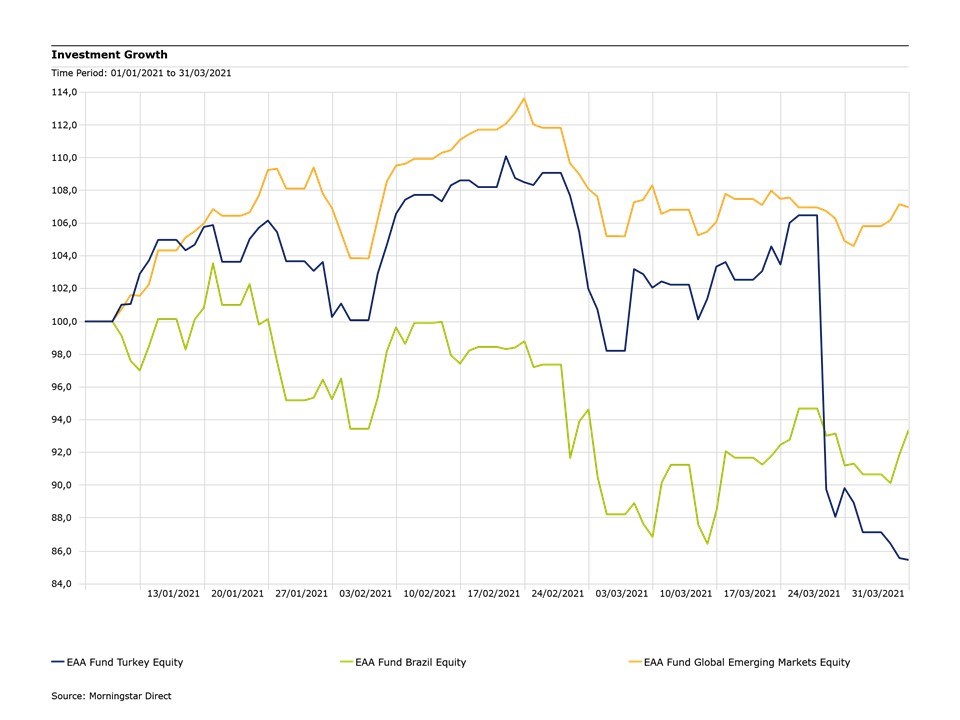

Sul fronte opposto dello spettro, tra i peggiori fondi nel trimestre si collocano gli azionari Turchia, che hanno perso oltre il 14%. Tra i fattori che hanno pesato negativamente sui mercati, c’è stata la rimozione a marzo del governatore della banca centrale, Naci Agbal, che era riuscito a ristabilire parzialmente la fiducia degli investitori. “La sua uscita a favore di un candidato con un background politico e visioni economiche in qualche modo non ortodosse sembra rappresentare un significativo passo indietro”, ha commentato il team di reddito fisso di M&G Investments in una nota.

E’ stato un trimestre negativo anche per gli azionari Brasile. Il Paese è in recessione dal 2016 ed è stato duramente colpito dal Covid-19. Le aziende hanno subito un ribasso degli utili tra il 60 e il 70%. Ora sono in molti a domandarsi se il 2021 segnerà un ritorno alla crescita.

Confronto tra Azionari Turchia, Brasile e mercati emergenti nel primo trimestre 2021 (base 100 euro)

Oro sotto pressione

In fondo alla classifica per performance trimestrali delle categorie Morningstar, sono finiti anche gli azionari specializzati sul settore dei metalli preziosi (-7,8% in media). In questo caso, l’osservato speciale è l’oro, che è stato messo sotto pressione dall’aumento dei rendimenti delle obbligazioni governative statunitensi, dal momento che le due classi di attività hanno una relazione inversa. Guardando avanti, però, l’incremento dell’inflazione potrebbe essere positivo per il metallo giallo, che viene spesso utilizzato per proteggersi dalla perdita di potere di acquisto delle monete.

La sfida post-Covid per il reddito fisso

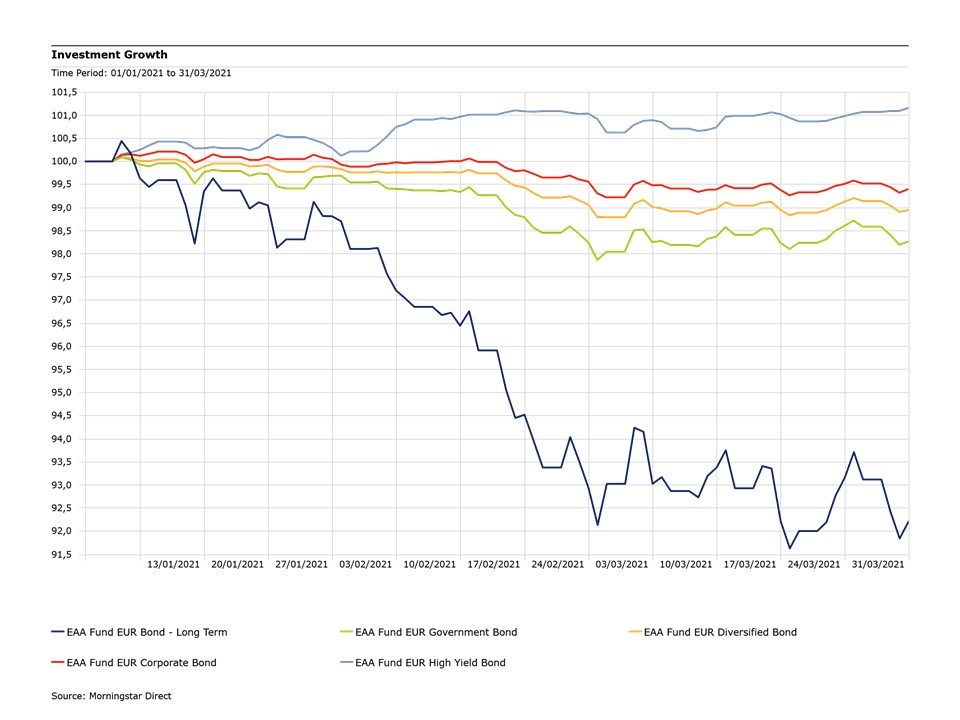

Completiamo il quadro con i mercati obbligazionari. I fondi specializzati sulle emissioni a lungo termine in euro hanno chiuso il trimestre con un ribasso in media del 7,8%, collocandosi tra le peggiori categorie nel periodo. Segno meno anche per i governativi in euro (-1,7%) e per i diversificati, che investono in titoli societari e statali di qualità (-1%). Gli obbligazionari corporate in euro hanno ceduto in media lo 0,6%, mentre gli high yield hanno guadagnato l’1,1%.

Andamento delle principali categorie di fondi obbligazionari in euro nel primo trimestre 2021 (base 100 euro)

Anche sui mercati obbligazionari, gli operatori iniziano a ragionare sul post-Covid. Per Filippo Lanza, gestore di Hedge Invest Sgr, “Vi è un effetto della pandemia che sarà duraturo, e rappresenterà la vera eredità del Covid-19: l’immenso accumulo di debito che si è venuto a creare in questi mesi, la maggior parte del quale deriva dall’espansione dei deficit – una novità rispetto al passato – speso in sussidi, non in investimenti produttivi o infrastrutture”. Quando il Coronavirus cesserà di essere un problema, l’offerta di debito sarà superiore alla domanda, sia per i governativi sia i corporate bond. “In questo contesto, crediamo che l’effetto negativo in termini di condizioni di finanziamento sarà nettamente più significativo per i mercati rispetto all’effetto positivo legato al consumo e alla ripresa dell’economia”, conclude Lanza.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.