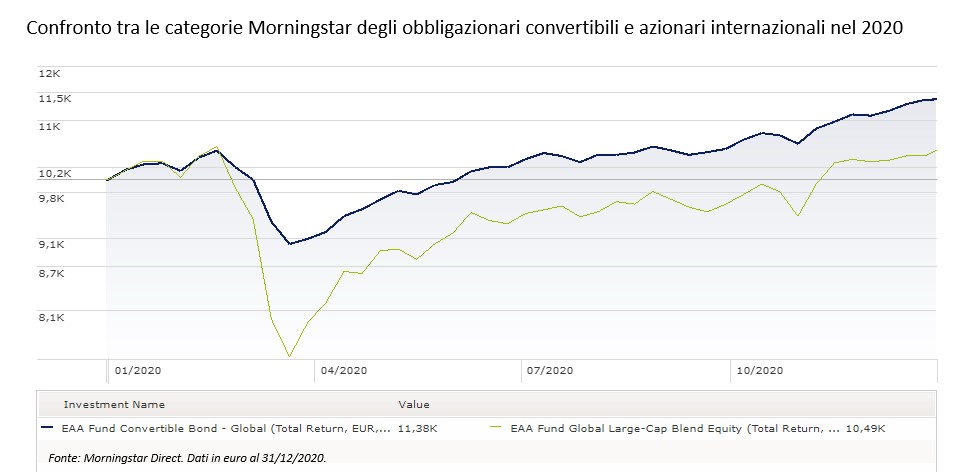

Lo scoppio della pandemia a marzo 2020 ha pesato duramente sui fondi europei specializzati in obbligazioni convertibili globali, con perdite medie dell’8,6% nel primo trimestre. Successivamente, però, si sono risollevati e hanno chiuso l’anno in cima alla classifica per performance nel reddito fisso. La ragione va ricercata nella loro natura ibrida, perché si trovano in una posizione intermedia tra i bond e le azioni. Infatti, i possessori hanno la facoltà di decidere se rimanere creditori o convertirsi in azionisti in determinati periodi e sulla base di un rapporto di cambio predeterminato. Proprio questa caratteristica, li rende correlati all’equity, con la possibilità di avvantaggiarsi dei rialzi più di altre tipologie di strumenti di debito e di risentire meno dei crolli nelle fasi Orso. Ad esempio, nei primi tre mesi dell’anno scorso, i fondi azionari internazionali hanno subito perdite di gran lunga superiori, anche oltre il 20%.

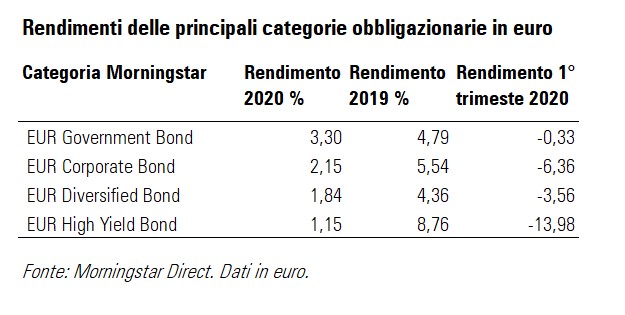

Effetto Covid-19 sui titoli in euro

Le performance dei fondi obbligazionari convertibili staccano decisamente quelle delle altre categorie di reddito fisso. Tra gli strumenti in euro, i comparti con focus sui titoli governativi hanno messo a segno un +3,3% in media nel 2020, seguiti dai corporate bond (+2,15%), dai diversificati (hanno un portafoglio misto di emissioni statali e aziendali) e dagli high yield (bond ad alto rendimento, ma anche più rischiosi).

Per comprendere l’andamento dei titoli governativi dell’area euro, bisogno guardare alle gravi conseguenze economiche del Covid-19 e alle misure per contenere la pandemia (chiusure di attività produttive, limitazione agli spostamenti, perdita di posti di lavoro, ecc.) e alle politiche fiscali e monetarie straordinarie per stimolare la ripresa. Nell’anno appena cominciato, il fattore da tenere d’occhio sarà sicuramente l’effetto vaccini. Da un lato, la campagna di immunizzazione è fondamentale per la ripresa; dall’altro le diverse tempistiche di diffusione e fruibilità, dovute a sistemi sanitari eterogenei nell’Unione potrebbero determinare una certa volatilità.

Le previsioni per il 2021

Secondo le previsioni di AssiomForex, l’associazione degli operatori di mercato, “nella prima parte dell’anno i rendimenti dei titoli governativi euro si muoveranno in intervalli vicini a quelli attuali o leggermente più bassi, grazie alle politiche monetarie straordinarie della Bce, che continueranno e probabilmente aumenteranno durane l’anno. Se i vaccini confermeranno la loro efficacia, nella seconda parte dell’anno ci potranno essere importanti rialzi guidati dai bond dei paesi core(Germania)”.

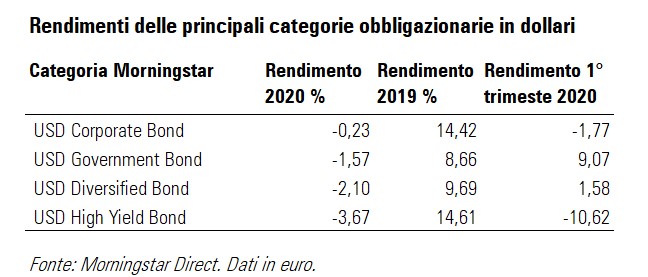

Dollaro sfavorevole per gli investitori europei

Per gli investitori in euro, i fondi obbligazionari in dollari hanno riservato risultati in media negativi a causa del rapporto di cambio tra le due valute. Quelli con focus sui corporate bond statunitensi hanno segnato -0,23%, mentre gli strumenti sui Treasury sono scesi in media dell’1,57% e gli high yield del 3,67%. Negli Usa, la risposta fiscale alla pandemia è stata finanziata da ingenti emissioni di titoli di Stato, che hanno determinato un rialzo dei rendimenti, destinato – secondo alcuni osservatori, a proseguire in parte quest’anno. Non è previsto, invece un aumento dei tassi di interesse, dal momento che la Federal Reserve ha cambiato l’obiettivo di inflazione da puntuale ad una media del 2%.

2021, l’anno degli emergenti?

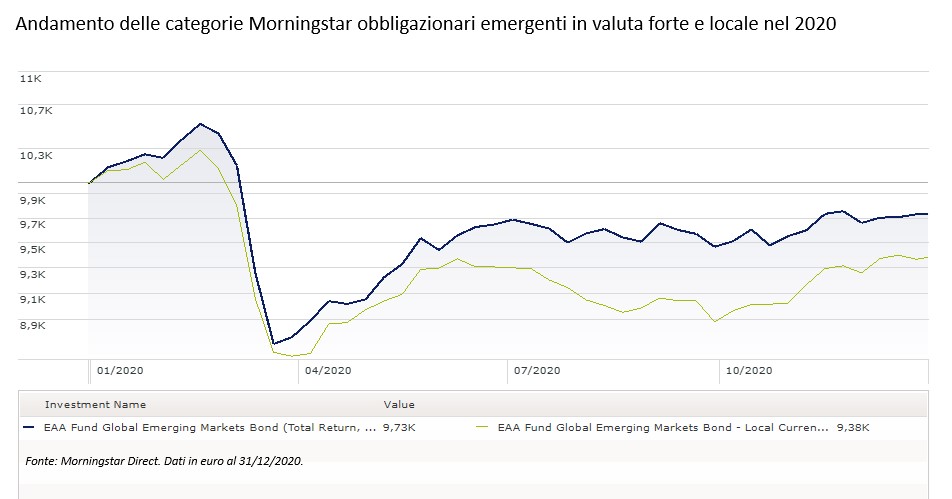

Nel 2020 i mercati obbligazionari emergenti sono stati avari di soddisfazioni per gli investitori europei. I fondi specializzati sulle emissioni in valuta forte (dollaro) hanno perso circa il 2,82%, quelli in divisa locale oltre il 5%. Secondo alcuni gestori di portafoglio, una situazione di maggior stabilità li favorirà quest’anno.

“A dicembre l’indice dei responsabili degli acquisti elaborato da Markit per i mercati emergenti ha segnato 52,8 punti, superando i livelli pre-Covid: il 76% dei Paesi si trova in territorio espansivo (sopra quota 50) e il 53% ha conseguito risultati migliori rispetto ai dati precedenti”, si legge in una nota di J.P. Morgan asset management. “I differenziali dei titoli in valuta forte segnano al momento 350 punti base (pb), un livello ben lontano dai 289 pb con cui debuttarono lo scorso anno. In termini relativi, il settore appare interessante rispetto a titoli simili di società globali Investment Grade il cui spread attuale è di 100 pb. Il valore, però, non è distribuito uniformemente: le piazze Investment Grade scambiano con spread piuttosto ristretti (147 pb) su base storica, mentre i Paesi ad alto rendimento sembrano più appetibili, con spread di 607 pb”. Questi ultimi, però, sono anche i più rischiosi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.