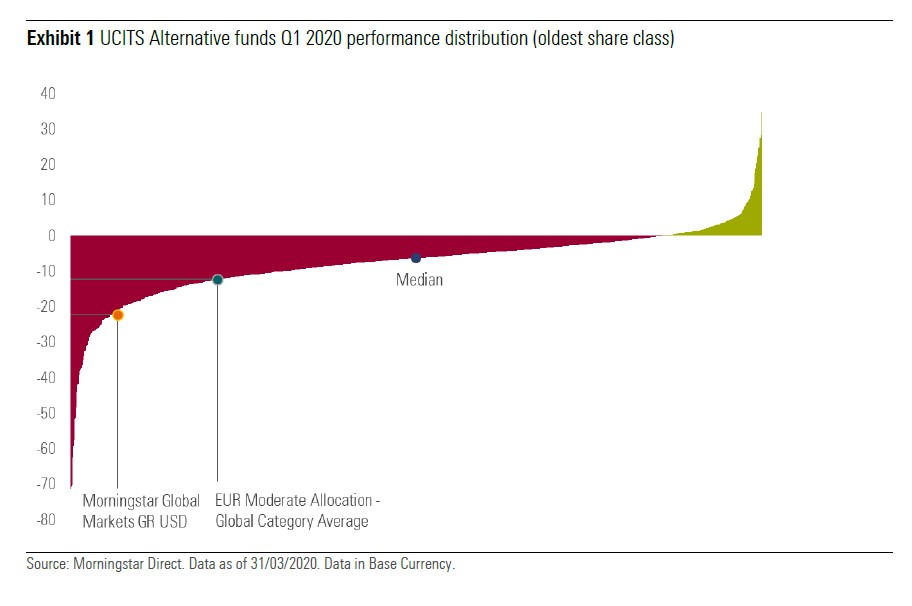

La maggioranza dei fondi alternativi Ucits ha chiuso il primo trimestre 2020 in territorio negativo, il che non farà sicuramente piacere agli investitori in queste strategie, che sono spesso simili a quelle applicate dagli hedge fund. La notizia positiva, però, è che gran parte degli strumenti disponibili in Europa si è comportata meglio dei comparti azionari e bilanciati, dal momento che in media la perdita è stata del 6%. Nello stesso periodo l’indice azionario globale, misurato dal Morningstar global markets index, è sceso di oltre il 22% in dollari. E’ ancora più interessante notare come circa il 15% dei cosiddetti liquid alternative abbia chiuso con il segno più. Il grafico qui sotto mostra la distribuzione delle performance tra gennaio e marzo 2020. L’area rossa indica quelle negative; l’area verde i risultati positivi.

Distribuzione delle performance dei fondi Ucits alternative nel primo trimestre 2020

“Alla luce dell’elevata volatilità del primo trimestre, possiamo dire che gli alternativi hanno fornito una qualche forma di diversificazione del portafoglio, ma solo fino a un certo punto”, spiega Francesco Paganelli, Senior manager research analyst di Morningstar. “Molti non hanno protetto il capitale quando più ce ne era bisogno”.

Colti di sorpresa

In effetti, sotto il cappello di “alternativi” sono classificate strategie assai diverse tra loro. La migrazione verso titoli di qualità ha avvantaggiato chi aveva posizioni difensive in obbligazioni governative con rating alto o nelle cosiddette valute rifugio. Ma molti gestori sono stati colti di sorpresa dalla rapidità del crollo dei mercati azionari. “Le categorie systematic future, global macro e con focus sulla volatilità sono quelle con la più alta percentuale di fondi in territorio positivo (32%, 25% e 24% rispettivamente)”, afferma Paganelli. “Per contro, long-short credit, multistrategy e event-driven hanno registrato la percentuale più bassa (11%, 7% e 0% rispettivamente).

Le strategie systematic future, che mirano a trarre profitto dai trend in mercati differenti, hanno potuto beneficiare dell’efficienza e liquidità del mercato di negoziazione dei future su indici, confermando di essere strategie in grado di trarre beneficio da forti rialzi o da forti ribassi dei listini.

I multistrategy e gli altri

Tra i fondi che considerano la volatilità un asset di investimento la dispersione dei rendimenti è stata ampia, così come all’interno degli approcci più flessibili (multistrategy e global macro). Questi ultimi (detti fondi unconstrained o absolute return) sono i più popolari nell’universo degli alternativi, ma anche quelli che sono stati più sfidati dal crollo delle Borse.

“Pochi gestori unconstrained sono riusciti a chiudere il trimestre in territorio positivo”, dice Paganelli. “Le scelte di investimento, prese prima dell’epidemia, hanno premiato JPM Global Macro Opportunities, che è riuscito a mettere a segno un guadagno di circa il 3% nel trimestre”. Tra i fondi multistrategy si sono comportati relativamente bene anche Aberdeen Standard Investments Global Absolute Return Strategy e Invesco Global Targeted Return.

Cosa aspettarsi dai fondi alternativi

La fase di volatilità generata dal Covid-19 è stato un banco di prova per i liquid alternative, strumenti che in molti casi devono ancora mostrare il loro potenziale su un intero ciclo di mercato, perché sono giovani. “Raramente sono immuni da perdite quando i mercati ri-prezzano il rischio”, conclude Paganelli. “E’ bene, quindi, ricordare che sono strategie disegnate per fornire accesso a forme differenti di premi per il rischio di mercato o per gestire attivamente questi rischi con l’evoluzione delle correlazioni tra asset class e della volatilità. In altre parole, gli investitori non devono aspettarsi di avere una protezione completa dalle perdite, ma fonti differenti di ritorni a lungo termine”.

L'articolo è stato pubblicato per la prima volta su WeWealth il 21 aprile 2020.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.