A quattro anni di distanza dall’Accordo di Parigi sul clima, secondo il quale 196 paesi si sono impegnati a limitare l’aumento della temperatura media del pianeta, lo scarto tra gli impegni presi e gli sforzi reali è quanto mai evidente.

Secondo l’ultimo rapporto del Programma delle Nazioni Unite per l’ambiente (UNEP), pubblicato nel 2019, le emissioni globali di gas serra dovrebbero diminuire del 7,6% ogni anno tra il 2020 e il 2030 per poter sperare di raggiungere l’obiettivo di ridurre il riscaldamento globale a 1,5°C come previsto appunto dall’Accordo di Parigi. Attualmente, le nazioni del G20 rappresentano collettivamente il 78% di tutte le emissioni, ma solo cinque membri si sono impegnati a raggiungere l’obiettivo a lungo termine di zero emissioni.

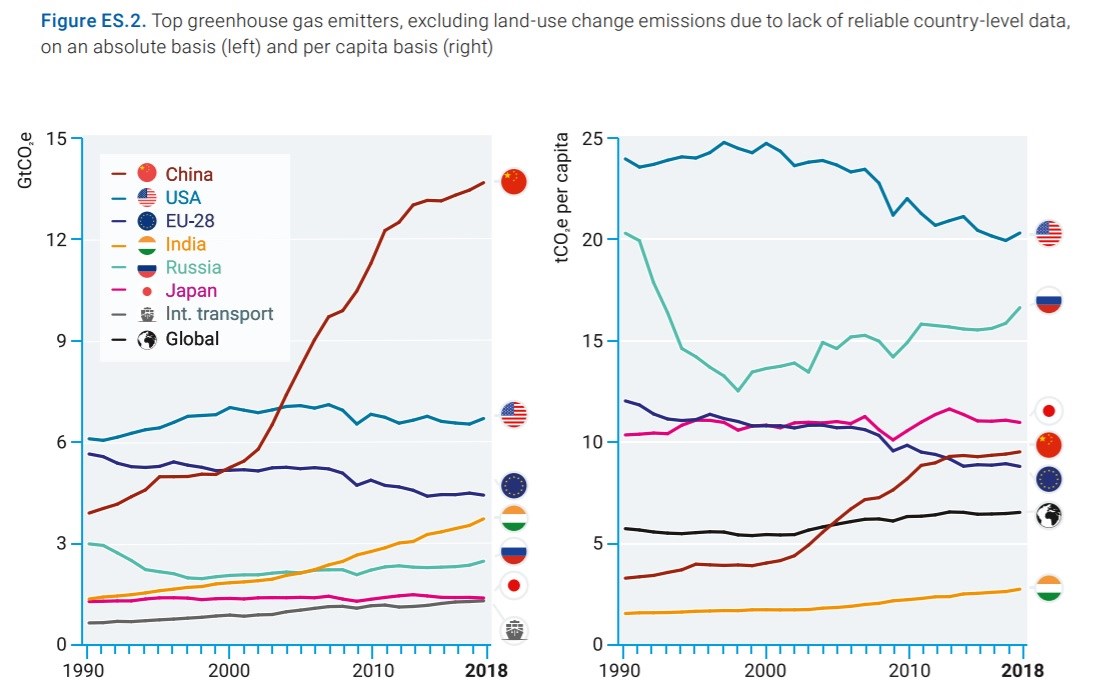

Qui sotto due grafici che mostrano bene come l’esplosione dell’economia cinese abbia fatto schizzare le emissioni dell’ormai seconda potenza economica mondiale. Il grafico di destra, tuttavia, conferma che se si tiene conto della popolazione di ogni paese (emissioni pro capite), gli Usa tornano in testa alla classifica.

Fonte: Programma delle Nazioni Unite per l’ambiente (UNEP)

Se le sfide sul piano ambientale restano complesse, una buona notizia arriva dal fatto che gli investitori hanno decisamente cambiato marcia sul tema. Secondo l’Environmental Finance Bond Database, nel 2019 sono state emesse obbligazioni verdi per circa 285 miliardi di dollari, un dato in costante crescita dal 2011. Per fare un confronto, nel 2017 erano state meno di 200 miliardi, mentre nel 2015 circa 50 miliardi. Attualmente, l’ammontare in circolazione di green bond si attesterebbe a circa 749 miliardi di dollari.

Di cosa si tratta

Molto bene, ci verrebbe da dire, ma cosa sono esattamente i green bond? Tecnicamente, sono obbligazioni come tutte le altre, la cui emissione, però, ha un impatto positivo per l’ambiente. Questi bond, infatti, servono specificatamente a finanziare progetti nel campo ad esempio dell’efficienza energetica, della produzione di energia da fonti pulite oppure opere che incidano in attività come il trattamento dell’acqua e dei rifiuti, o iniziative legate alla prevenzione e al controllo dell’inquinamento, o ancora al finanziamento di infrastrutture per trasporti più puliti o all’edilizia eco-compatibile.

Inizialmente queste obbligazioni provenivano principalmente da istituzioni finanziarie sovranazionali, come la Banca mondiale o la Banca europea per gli investimenti. Poi sul mercato sono arrivati anche titoli emessi da singole aziende, municipalità e agenzie statali.

Come per i fondi comuni sostenibili, al momento non esiste una certificazione o etichetta ufficiale e utilizzata internazionalmente per i green bond. Ci sono diverse però diverse linee guida, elaborate anche dall’Unione europea, che possono aiutare, oltre ad alcune associazioni che forniscono una specie di “bollino di qualità”.

Europa all’avanguardia

A rendere l’idea di quanto sia dinamico il contesto europeo, basti dire che quasi la metà di tutti i green bond in circolazione nel mondo sono stati emessi in euro. “Da quando Christine Lagarde ha assunto la presidenza della Banca centrale europea, è in corso un dibattito sull'avvio di un programma di quantitative easing green”, afferma Bram Bos, portfolio manager specializzato in green bond di NN Investment Partners, in una recente nota. “Riteniamo che qualsiasi iniziativa della BCE avrà un effetto positivo in termini di miglioramento del profilo del mercato dei green bond. Ad esempio, potrebbe comunicare il volume di obbligazioni verdi che acquista o fissare una soglia minima mensile di acquisto e mirare ad aumentarla nel tempo. Ciò darebbe un segnale molto forte al mercato sul cambiamento climatico. Una tale mossa attirerebbe anche un maggior numero di emittenti, il che alimenterebbe ulteriormente la crescita del mercato”.

Nel 2019, per il secondo anno di fila, gli emittenti corporate hanno dominato il mercato europeo dei green bond. Tuttavia, a differenza del 2018, oltre ai soliti attori finanziari e utility, sempre più emittenti nel settore industriale, tecnologico e delle comunicazioni hanno lanciato un primo green bond.

“Anche le emissioni dei governi sono però rimaste forti”, spiega il gestore di NN Investment Parters. “I Paesi Bassi sono stati il primo stato con rating AAA ad entrare sul mercato a maggio, con la più grande emissione di green bond (quasi 6 miliardi di euro). Anche Francia e Irlanda hanno sfruttato il mercato quest'anno. Gli stati rappresentano attualmente il 24% del mercato delle obbligazioni verdi in euro”.

“Negli anni a venire, prevediamo che ci sarà un crescente numero di progetti green bisognosi di finanziamenti, accompagnato da un aumento di società consapevoli dei benefici reputazionali che possono derivare dall’emissione di green bond”, spiega Scott Freedman, co-gestore del BNY Mellon Sustainable Global Dynamic Bond Fund. “Per quanto riguarda i governi, alcuni Stati aumenteranno la quantità di green bond mentre altri entreranno per la prima volta su questo mercato”.

Il governo tedesco, ad esempio, ha lanciato un piano decennale da 86 miliardi di euro per modernizzare ed espandere il sistema ferroviario, che include l’elettrificazione di più tratte. Il governo federale ne finanzierà 62 miliardi di euro, mentre l’azienda ferroviaria controllata dallo Stato si occuperà della parte restante. “Mi aspetto che un ammontare significativo sia classificato come ‘green’ e che il piano possa portare all’emissione del primo ‘green bund’. L’emissione di titoli governativi green potrebbe incoraggiare più aziende domestiche a seguire l’esempio pubblico”, prosegue Freedman.

Nel 2020 dovrebbero emettere green bond anche altri governi come l'Italia e la Svezia, due paesi che stanno selezionando i loro asset green ammissibili. “Infine – conclude Bos – vale la pena tenere d’occhio la Polonia, il ‘cuore pulsante’ dell'industria europea del carbone, per vedere come il suo nuovo governo intende affrontare la produzione della Slesia per perseguire la sua strategia per il cambiamento climatico”.

L’offerta italiana

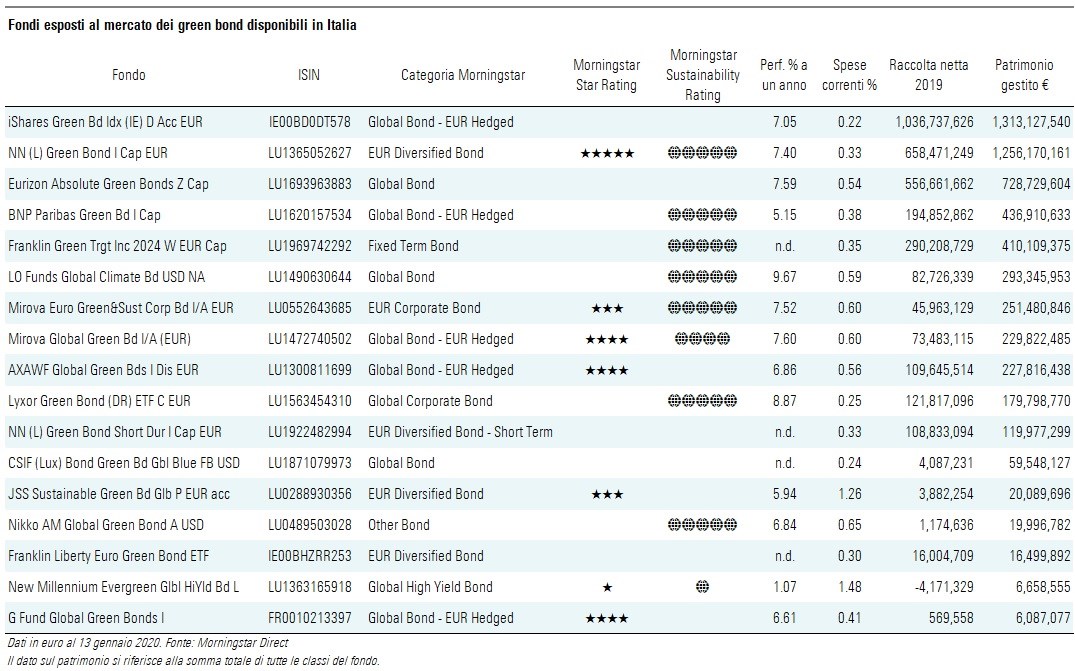

Gli investitori italiani possono contre su 17 fondi comuni d’investimento specializzati in green bond, che hanno raccolto nel complesso 3,3 miliardi di euro nel 2019 in tutta Europa (non esistendo una categoria Morningstar specificatamente dedicata alle obbligazioni verdi, la tabella riporta solo i fondi aventi la dicitura green bond nel nome). Tra questi, sono compresi due Exchange traded fund quotati su Borsa Italiana, il Lyxor Green Bond (DR) UCITS ETF e il Franklin Liberty Euro Green Bond UCITS ETF. Interessante notre come in realtà due prodotti ancora più economici (in termini di spese correnti) rispetto agli ETF. Si tratta di due fondi indicizzati non quotati, il CSIF (Lux) Bond Green Bond Global Blue e soprattutto l’iShares Green Bond Index Fund,di gran lunga il comparto che ha attirato i maggiori flussi l’anno passato e quello che attualmente gestisce il patrimonio più grande (tallonato da vicino dal NN (L) Green Bond - I Cap EUR).

Occhio agli specchietti per le allodole

Fortemente guidato dagli investitori istituzionali, il mercato delle obbligazioni verdi dovrebbe continuare a crescere negli anni a venire. Tuttavia, gli investitori dovrebbero preoccuparsi della qualità delle emissioni e non effettuare investimenti per meri motivi di marketing.

La selettività e la trasparenza contribuiscono in effetti a garantire che i progetti ecologici più pertinenti e con maggior impatto ricevano i finanziamenti necessari. In questo contesto è quindi essenziale beneficiare di ricerche approfondite e conoscenze sugli emittenti di obbligazioni verdi, perché il mercato è ancora all'inizio del suo sviluppo e gli investitori devono essere attenti ai rischi del cosidetto green washing, cioè il fatto che progetti inappropriati ricevano finanziamenti attraverso questa classe di attività.

Affinché il mercato obbligazionario verde mantenga la sua crescita, gli attori coinvolti dovranno garantire che gli impatti associati siano ben definiti, misurati e trasparenti al fine di soddisfare le aspettative in costante evoluzione degli investitori.

Leggi tutti gli articoli della Settimana speciale dedicata alle strategie obbligazionarie.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)