- Sulla base dei dati del primo trimestre 2023, dopo l’integrazione UBS avrà 6,2 miliardi di asset in ETF.

- Nei primi tre mesi dell’anno, i replicanti hanno raccolto oltre 38 miliardi di euro e il patrimonio è cresciuto a 1,42 mila miliardi.

- Circa il 50% dei flussi nei tematici, si è diretto verso energie alternative, acqua, cibo e altri trend del “mondo fisico”.

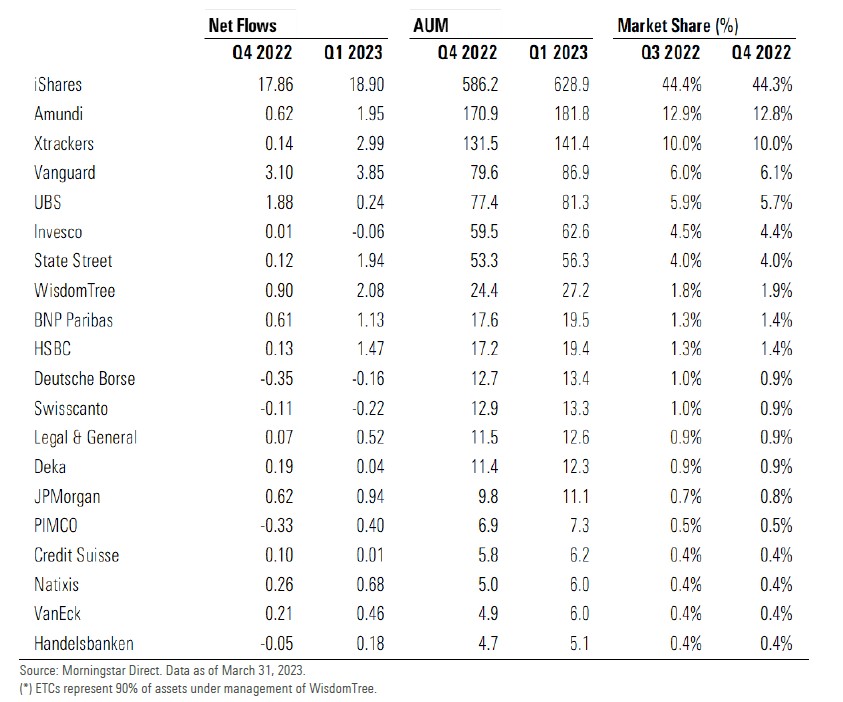

L’industria europea degli ETF (Exchange traded fund) non può ignorare l’acquisizione di Credit Suisse da parte di UBS. Quest’ultimo, infatti, sulla base dei dati attuali potrebbe diventare il quarto provider in Europa con 6,2 miliardi di euro di patrimonio, scavalcando di poco Vanguard.

“La notizia dell’acquisizione di Credit Suisse da parte di UBS è stata la più importante del trimestre”, dice José Garcia-Zarate, associate director per la ricerca sulle strategie passive di Morningstar. “L’operazione porterà a un consolidamento della gamma e un rafforzamento della posizione in Europa, soprattutto in Svizzera, anche se è bene ricordare che la fetta principale di asset passivi di Credit Suisse è in index fund, non ETF. Tuttavia, siamo ancora nella fase iniziale del processo per cui preferiamo continuare ad analizzare in modo separato i flussi verso le due entità”.

In questo senso, UBS non ha molto da festeggiare per quanto riguarda la raccolta del primo trimestre. Tra i cinque più grandi provider è stato l’unico ad avere flussi inferiori all’ultima parte del 2022 (240 milioni contro quasi 1,9 miliardi di euro). “E’ difficile dire se il sentiment degli investitori sul salvataggio di Credit Suisse abbia avuto un ruolo. Con più certezza possiamo affermare che un fattore chiave siano stati i riscatti per oltre un miliardo dall’ETF UBS MSCI ACWI Socially Responsible a marzo”.

Per la maggior parte degli emittenti di ETF, i primi tre mesi del 2023 sono stati positivi, in particolare per iShares (BlackRock), che ha ricevuto flussi netti per 18,9 miliardi di euro. Amundi, che è il secondo operatore per patrimonio gestito in Europa, ha raccolto 1,95 miliardi. Mentre Xtracker e Vanguard, che sono terzo e quarto, hanno ottenuto sottoscrizioni nette per 2,99 miliardi e 3,95 miliardi rispettivamente.

I primi 20 ETF provider in Europa (ordinati per patrimonio gestito – in miliardi di euro)

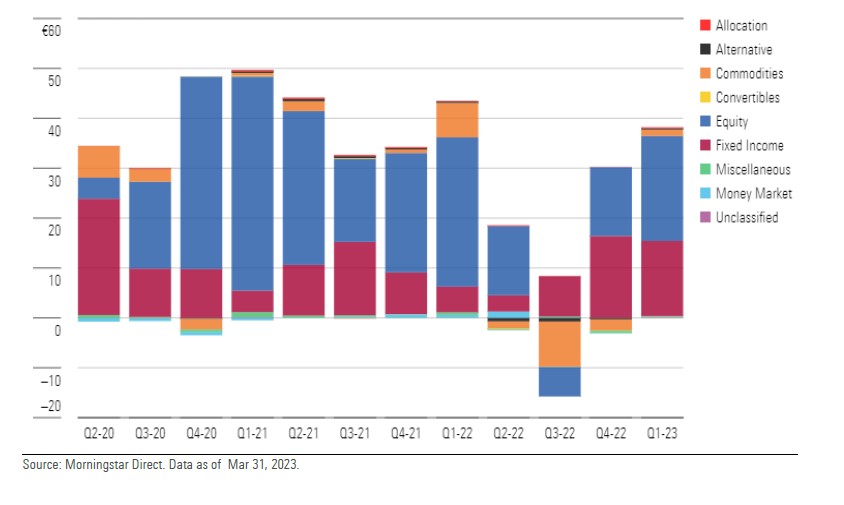

Raccolta e patrimonio in crescita nel primo trimestre

Nel complesso, l’industria europea degli ETF ha archiviato un trimestre migliore dell’ultima parte del 2022, con flussi netti per 38,2 miliardi, contro i 27,2 miliardi del periodo ottobre-dicembre. Il patrimonio gestito è passato da 1,32 a 1,42 mila miliardi nello stesso periodo.

Flussi trimestrali verso gli ETF per macro-categorie (in miliardi di euro)

In particolare, gli investitori sono tornati sui replicanti azionari, che hanno raccolto 21,1 miliardi (erano stati 13,8 nell’ultimo trimestre 2022). Gli obbligazionari, invece, hanno registrato flussi netti per 15,1 miliardi, un po’ meno rispetto all’ultima parte dell’anno scorso.

Tra gli ETF azionari, la preferenza è andata a quelli sui mercati emergenti (+7,22 miliardi), seguiti dall’equity internazionale a grande capitalizzazione in stile misto (6,57 miliardi) e dall’Europa large-cap blend (1,82 miliardi).

In fondo alla classifica, troviamo, invece, alcune categorie azionarie con orientamento al valore, il che non sorprende se si considera che i titoli orientati alla crescita hanno avuto rendimenti migliori nel periodo.

“Nel segmento obbligazionario abbiamo continuato a vedere gli investitori che uniscono il posizionamento a lungo termine su strumenti core, sia governativi che societari, con la gestione tattica della liquidità a breve termine”, spiega Garcia-Zarate. “Ciò si è riflesso anche nei flussi verso i singoli fondi, con nomi del calibro di iShares Core Euro Corporate Bond ETF, il più grande ETF obbligazionario del mercato europeo, e Pimco USD Short Maturity ETF, un ETF attivo che opera come soluzione di gestione della liquidità, tra i primi dieci replicanti per raccolta nel trimestre”.

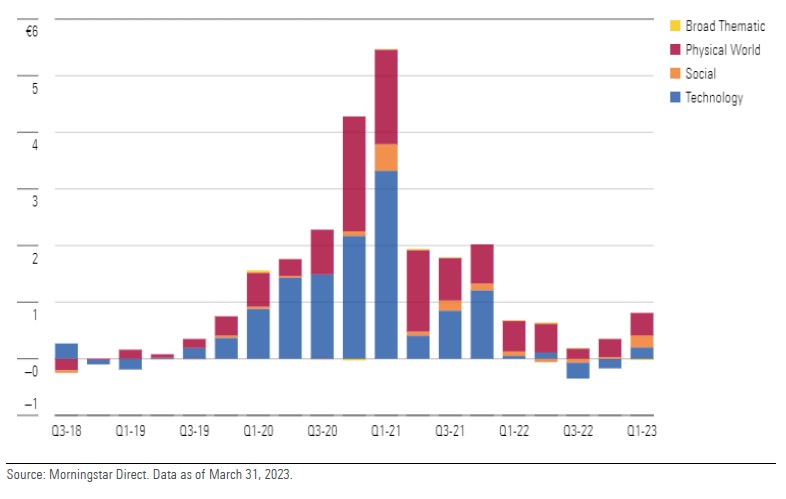

Il risveglio degli ETF tematici

Il 2023 è iniziato con una marcia diversa rispetto al 2022 per gli ETF tematici, che hanno attratto 800 milioni, contro i 200 del periodo precedente, il miglior risultato da fine 2021. I replicanti sul “mondo fisico”, un universo che comprende le energie alternative, l’acqua, l’economia circolare e il cibo, hanno catturato circa il 50% dei flussi, mentre la rimanente parte si è riversata su tecnologia e trend sociali.

Flussi negli ETF tematici europei (miliardi di euro)

E’ stato, invece, un trimestre in tono minore per gli ETF sostenibili, che hanno raccolto 10,4 miliardi, in calo rispetto ai 14,9 miliardi degli ultimi tre mesi del 2022. I flussi verso questa tipologia di fondi hanno rappresentato il 27% del totale, contro il 55% del periodo precedente.

Con 267,6 miliardi di euro di patrimonio, gli ETF sostenibili rappresentano il 18,8% del totale, percentuale che sale oltre il 20% se si escludono gli ETC (Exchange traded commodity).

Per approfondire:

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.