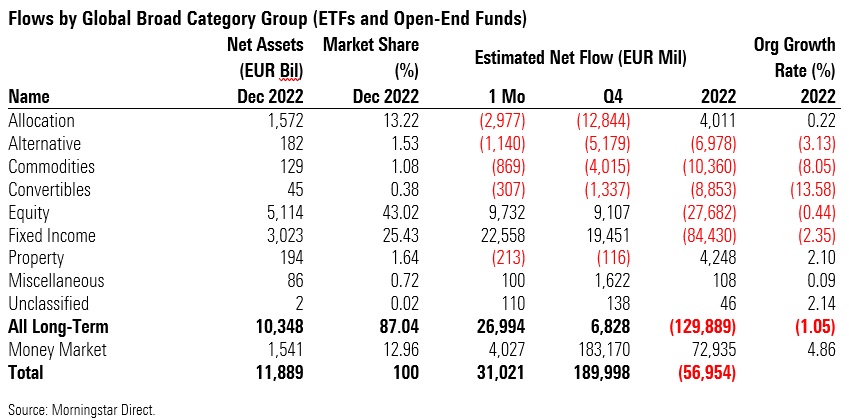

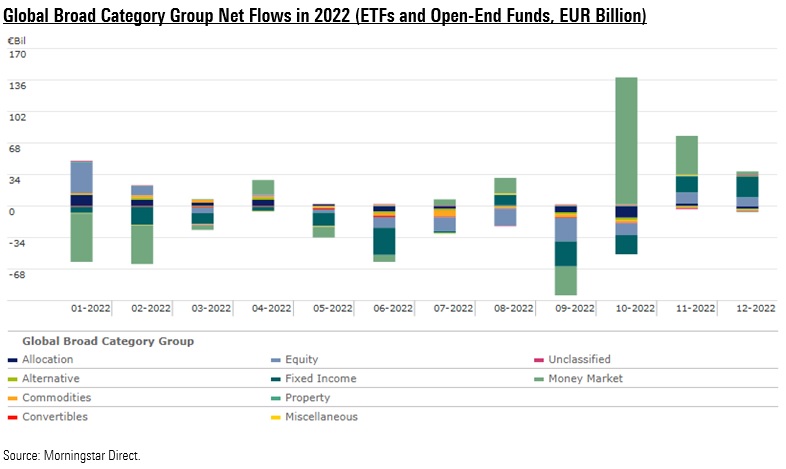

Nonostante il cambio di rotta degli ultimi due mesi (27 miliardi di euro di afflussi netti a dicembre, 28 a novembre), i fondi a lungo termine domiciliati in Europa hanno vissuto nel 2022 il loro peggior anno in termini di raccolta dal 2008, perdendo per strada 130 miliardi di euro in riscatti netti.

Quello passato non è stato un anno normale per gli investitori: l’impennata dell'inflazione, le banche centrali che hanno spinto i tassi d'interesse ai livelli più alti degli ultimi 15 anni, i timori concreti di una recessione, l'invasione russa dell'Ucraina e la crisi energetica hanno depresso il sentiment degli investitori, trascinando al ribasso le performance sia di azioni sia di obbligazioni e facendo schizzare la correlazione tra asset class.

In effetti, le azioni globali hanno perso circa un quinto del loro valore nell'ultimo anno. In questo contesto, i fondi azionari hanno registrato 27,7 miliardi di euro di deflussi netti nel 2022, con i fondi azionari globali a grande capitalizzazione, quelli large-cap dell’Eurozona, quelli a grande capitalizzazione USA e quelli a grande capitalizzazione UK che hanno subito i maggiori prelievi. Nel corso dell'anno, sono stati il secondo e soprattutto il terzo trimestre a far scendere il risultato complessivo (con rispettivamente 14,5 e 58,7 miliardi di deflussi netti), mentre il primo trimestre è stato moderatamente positivo (36,4 miliardi raccolti). L’ultimo trimestre ha visto un cambiamento di rotta, con 9 miliardi di euro di afflussi netti. I fondi azionari globali large-cap blend e dei mercati emergenti sono stati i più venduti tra le categorie azionarie Morningstar a dicembre.

Le strategie a reddito fisso hanno visto uscire dalla porta 84,4 miliardi di euro in riscatti netti lo scorso anno, il peggior risultato dal 2008, anche in termini di tasso di crescita organica (-2,4% nel 2022). Il quarto trimestre è stato l’unico in cui i fondi obbligazionari hanno registrato una raccolta positiva, con 19,4 miliardi incassati.

Nel mese di dicembre, gli investitori hanno investito 22,6 miliardi in fondi a reddito fisso. In effetti, il conseguente aumento dei rendimenti sta attirando acquirenti spinti dall’idea che le obbligazioni non siano così attraenti da anni: l’inflazione statunitense si è raffreddata più di quanto previsto, offrendo agli investitori la speranza che l'aumento dei tassi più rapido degli ultimi decenni potesse prendersi una pausa.

I fondi del mercato monetario hanno incassato 73 miliardi di euro l’anno passato, cinque volte di più rispetto al 2021. Infine, il patrimonio dei fondi a lungo termine domiciliati in Europa è sceso a 10,348 trilioni di euro alla fine di dicembre 2022, rispetto ai 10,751 trilioni di euro del 30 novembre.

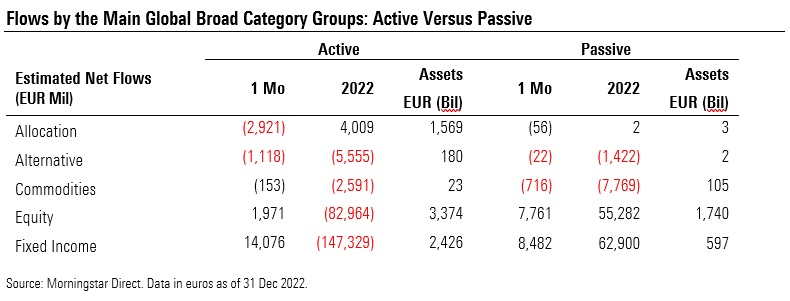

Gestione attiva Vs gestione passiva

I fondi indicizzati a lungo termine hanno avuto una raccolta netta positiva per 15 miliardi di euro a dicembre, contro i 12 miliardi incassati dai fondi a gestione attiva. I fondi alternativi hanno subito riscatti da entrambe le parti, mentre i fondi azionari e obbligazionari sono stati in grado di attrarre afflussi sia verso i prodotti attivi sia verso quelli passivi.

La quota di mercato dei fondi passivi a lungo termine si è attestata al 23,79% a dicembre 2022 dal 22,04% di dicembre 2021. Se si includono i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato degli indicizzati si attesta al 20,71%, dal 19,65% di 12 mesi prima.

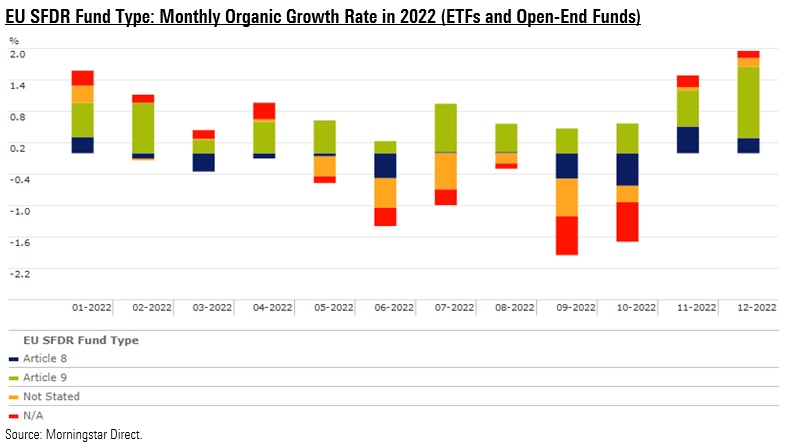

L’onda sostenibile

Sulla scia dall’accresciuto interesse degli investitori per i temi della sostenibilità, i fondi che rientrano nell'ambito di applicazione dell’articolo 9 del regolamento europeo SFDR (i cosiddetti fondi verde scuro – dark green) hanno avuto un anno più che positivo, con 27 miliardi di euro raccolti. Al contrario, gli investitori hanno ritirato 46,9 miliardi di euro dai fondi "light green" di cui all'articolo 8 nel 2022. Questo gruppo, tuttavia, ha registrato una vera e propria dicotomia tra prodotti attivi e passivi: i primi hanno perso 102 miliardi, mentre i secondi hanno registrato 55 miliardi di afflussi netti lo scorso anno.

Dal punto di vista della crescita organica (percentuale dei flussi in relazione al patrimonio iniziale), i fondi articolo 9 mostrano un tasso di crescita organica del 7,3% nel 2022 (i fondi articolo 9 passivi, in particolare, hanno registrato un tasso di crescita organica del 15,7%). Nello stesso periodo, i prodotti che rientrano nel gruppo dell'articolo 8 hanno ottenuto un tasso di crescita organica del -0,9% lo scorso anno (tuttavia, i fondi passivi articolo 8 hanno un tasso di crescita organica dell’11,4% nel 2022). Tra gennaio e dicembre, invece, i comparti non considerati articolo 8 o articolo 9 hanno registrato tassi di crescita organica medi compresi tra -0,9% e il -2%.

Le Sgr che hanno raccolto di più e di meno

Qui sotto le dieci società di gestione che hanno raccolto di più e di meno in Europa a dicembre, con il dettaglio tra gestione passiva e attiva.

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 21 dicembre 2022. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.