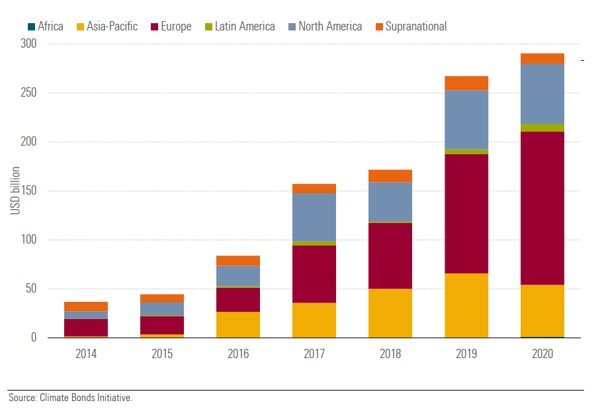

Il mercato delle obbligazioni verdi è cresciuto rapidamente negli ultimi anni e sono aumentati gli emittenti e i collocamenti sia da parte delle aziende, che dei governi e degli enti sovranazionali. Secondo il Climate Bonds Initiative (CBI), nel 2020 le emissioni hanno raggiunto il record di 290 miliardi di dollari, con un incremento del 246% rispetto al 2016. Nel primo trimestre di quest’anno sono state di circa 100 miliardi e le stime parlano di un totale di 500 miliardi entro fine 2021.

Le dimensioni del mercato globale

Il valore del mercato dei green bond ha superato i mille miliardi di dollari; tuttavia rimane una nicchia di quello globale delle obbligazioni, dal momento che rappresenta appena l’1% del totale. L’Europa è il più grande emittente (circa il 50%), seguita dagli Stati Uniti (20%). Il primo titolo di questo tipo è stato lanciato dalla Banca europea per gli investimenti nel 2007; nel dicembre 2016 la Polonia è stato il primo stato ad emettere un governativo green e più recentemente si sono aggiunte numerose nazioni, inclusa l’Italia, che il 3 marzo 2021 ha collocato il primo Btp Green, con scadenza 2045. Gli sviluppi regolamentari, in particolare l’obiettivo di neutralità climatica entro il 2050 della Commissione europea, favoriscono queste obbligazioni. Inoltre, l’Ue prevede di raccogliere circa il 30% del capitale del Recovery fund, lo strumento creato per aiutare la ripresa post-Covid, con l’emissione di green bond.

Emissioni di green bond per regione (in miliardi di dollari)

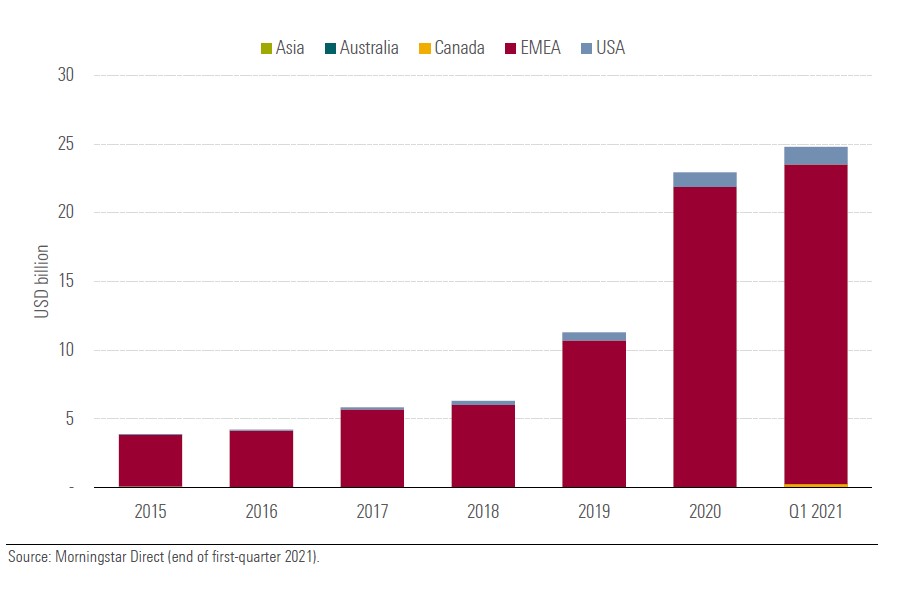

I fondi sui green bond

Per gli investitori in fondi ed Etf, l’universo è ancora piccolo. In un recente report dal titolo Green bonds take root, but they don’t yet substitute traditional fixed income assets, i ricercatori di Morningstar hanno contato 76 comparti a livello globale che dichiarano un obiettivo di investimento in questo segmento, di cui 65 in Europa. Nove sono in tutto le strategie passive, tra le quali sei sono nel Vecchio continente, dove è domiciliato anche il più grande prodotto al mondo sulle obbligazioni verdi, iShares Green Bond Index fund (oltre 3 miliardi di dollari di asset).

Nell’ultimo triennio, l’interesse degli investitori per questi fondi è aumentato. Secondo le stime Morningstar, il patrimonio globale ammontava a 24,9 miliardi di dollari alla fine del primo trimestre 2021 (+120% rispetto al 2019), di cui il 94% domiciliato in Europa. Le strategie attive detengono l’82% degli asset contro il 18% di quelle passive.

Patrimonio dei fondi sui green bond per regione (in miliardi di dollari)

Quanto euro nei green bond

Nonostante il mercato delle emissioni verdi sia cresciuto negli ultimi anni, è lontano dall’essere un sostituto comparabile di quello tradizionale. “Innanzitutto, è pesantemente sbilanciato sulle obbligazioni in euro a discapito di quelle in dollari”, spiega Jose Garcia-Zarate, Associate director per le strategie passive di Morningstar. “Per esempio, se si scegliesse la controparte ‘green bond’ dell’Etf iShares Global aggregate bond, l’esposizione all’euro salirebbe al 68% (dal 23,6%), quella al dollaro scenderebbe dal 42 al 20,7%. Ci sono differenze anche nell’esposizione ai paesi, con Francia, Germania e Olanda sovra-rappresentati nel fondo globale sui green bond, mentre Stati Uniti e Giappone sono largamente sotto-pesati”.

Poco debito sovrano

Un’altra differenza riguarda il tipo di emissioni, in quanto nell’universo delle obbligazioni verdi prevalgono i corporate bond e i titoli emessi da agenzie ed enti sovranazionali a discapito dei titoli di stato. Inoltre, le scadenze sono più concentrate nelle fasce 5-10 e 10-20 anni per cui la duration media è 8,1 anni contro i 7,3 anni delle obbligazioni globali tradizionali. Infine, il rischio di credito aggregato tende a essere superiore, a causa di una maggiore esposizione agli strumenti con rating BBB (l’ultimo gradino dell’investment grade).

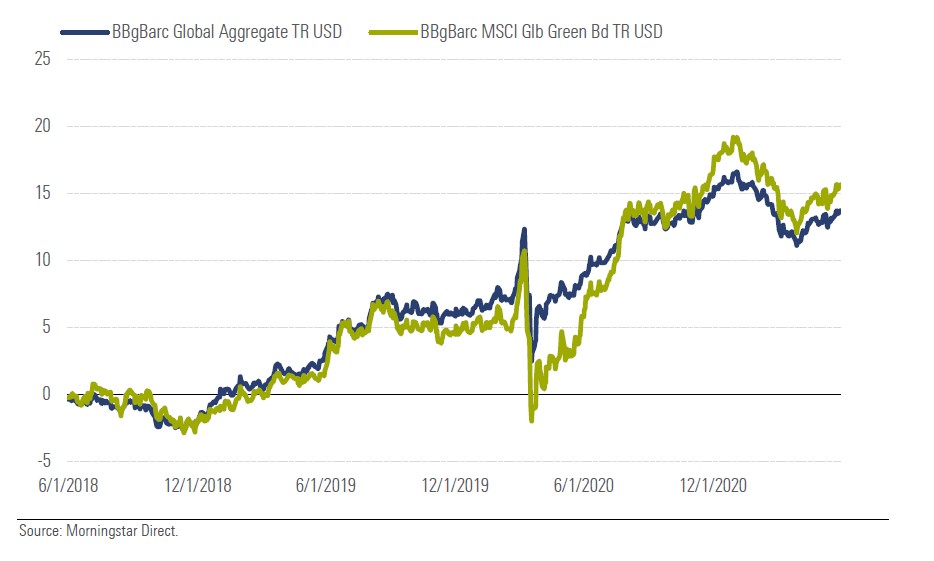

Rendimenti, giudizio rimandato

Cosa significa tutto questo in termini di rendimenti? Il confronto tra l’indice Bloomberg Barclays Global Aggregate e il corrispondente green mostra che dal lancio di quest’ultimo (2014) a maggio 2021, il benchmark tradizionale ha reso il 2,5% annualizzato, quello “verde” il 2,3%. Nel triennio, l’ago della bilancia è a favore delle obbligazioni green, che hanno sofferto di più a marzo 2020, quando è scoppiata la pandemia di coronavirus a causa della maggiore esposizione ai corporate bond, ma poi sono risaliti più velocemente. Anche la più alta presenza di debito in euro ha aiutato quando i rendimenti dei titoli statunitensi hanno cominciato a salire.

Confronto tra l’indice obbligazionario globale tradizionale e quello sui green bond nel triennio (a fine maggio 2021)

I futuri driver di rendimento

“Gli investitori devono tenere presente che, a parità di condizioni, la maggiore esposizione tipica dei fondi obbligazionari verdi all'euro, la più alta duration media e l'esposizione al rischio di credito potrebbero giocare a loro sfavore (rispetto alle offerte plain-vanilla) se i tassi iniziassero a salire in un contesto di ripresa post-pandemica”, spiega Garcia-Zarate. “Tuttavia, queste distorsioni non dureranno necessariamente per sempre. Man mano che il mercato cresce e attrae emittenti, il peso dei titoli di stato potrebbe aumentare e il profilo delle scadenze dell'universo potrebbe cambiare. Inoltre, anche se è probabile che le obbligazioni denominate in euro rimangano complessivamente dominanti, non è inconcepibile vedere il loro peso complessivo nei portafogli diminuire negli anni a venire, man mano che altre aree geografiche diventeranno più attive. E’ bene, dunque, prestare attenzione ai futuri driver di rendimento”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.