Il crollo dei mercati di marzo 2020, causato dal Covid-19, è uscito dalle statistiche di performance annuali dei fondi. In quei giorni, furono soprattutto i trasporti aerei, il petrolio, le banche e gli altri settori ciclici a soffrire le massicce vendite degli investitori spaventati dalla pandemia che costringeva i governi a limitare gli spostamenti e sospendere molte attività produttive. Per contro, la tecnologia, il commercio online e altre industrie innovative apparivano come i reali vincitori perché rispondevano a un cambiamento delle abitudini di vita e di lavoro. E in effetti, lo sono stati per gran parte dell’ultimo anno, ma negli ultimi mesi qualcosa è cambiato.

“Il mercato guarda avanti”, afferma Jonathan Miller, direttore della ricerca sui fondi di Morningstar nel Regno Unito. “I segnali di ripresa economica e le basse valutazioni nei settori ciclici hanno portato a una migliore performance di questi ultimi in tempi più recenti”. Per Antonio De Negri, fondatore di Cirdan Capital, “In questa prima fase di riaperture, l’Europa rappresenta l’area con il maggiore spazio di recupero ‘esplosivo’ dei consumi nei prossimi due trimestri. Ma il comportamento dei consumatori sarà strutturalmente diverso”. Nel comparto dei viaggi, inizialmente prevarranno quelli per vacanze sugli spostamenti per affari. Si tornerà nei ristoranti, cinema e teatri, ma progressivamente.

Il riscatto dei value

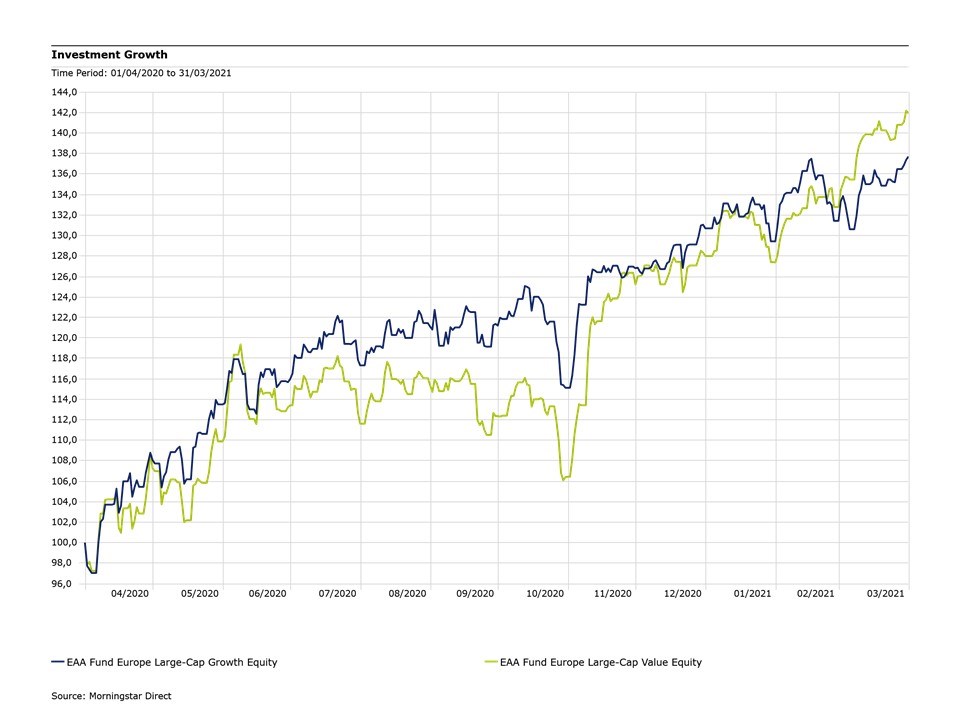

Se togliamo dalla serie storica dei rendimenti marzo 2020, notiamo che tra aprile dell’anno scorso e la fine del primo trimestre 2021, i fondi azionari Europa con titoli orientati alla crescita (growth), come i tecnologici, hanno reso in media il 38,32%, mentre i comparti con focus sui value (ad esempio gli energetici) sono saliti del 42,43%. Da gennaio, la differenza è ancora più netta (rispettivamente +5,3% e +10,83%).

Confronto tra Azionari Europa large cap growth e value nell’ultimo anno (al 31 marzo 2021, base=100)

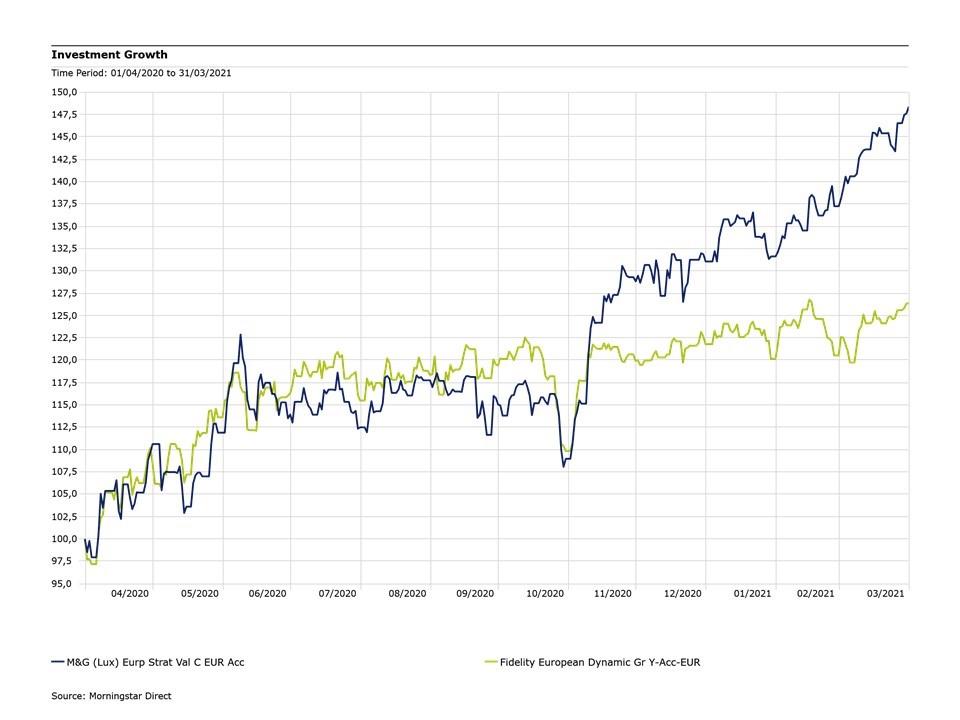

Prendiamo ad esempio due fondi disponibili per gli investitori italiani, con i più alti giudizi qualitativi da parte degli analisti di Morningstar (l’Analyst rating, che viene espresso con tre medaglie - oro, argento e bronzo - nei giudizi positivi): M&G European strategic value (rating Silver) e Fidelity European dynamic growth fund (classe Y; rating Gold). La prima è una strategia chiaramente orientata al valore, che mira a identificare titoli con fondamentali solidi e valutazioni interessanti; la seconda è growth e predilige azioni con flussi di cassa in crescita, alti ritorni sul capitale investito e un sostenibile vantaggio competitivo. L’esposizione ai tecnologici tende ad essere superiore rispetto all’indice di riferimento. Il grafico mostra la sovra-performance della prima rispetto alla seconda nell’ultimo anno (al 31 marzo), in gran parte imputabile a fine 2020 e alla prima parte del 2021. Il quadro cambia drasticamente se analizziamo il primo trimestre dell’anno scorso, quello del panico da Covid-19, perché il comparto value di M&G perse quasi il 30% contro poco meno del 15% di quello di Fidelity. Se poi estendiamo l’orizzonte temporale al decennio, lo stile growth supera, però, il value (rispettivamente +12,24% medio annuo il primo e +7,15% annuo il secondo).

La rotazione tra fondi azionari growth e value nell’ultimo anno (al 31 marzo 2021, base=100)

Meglio non guardare in un’unica direzione

“Non è inusuale che i fondi con le migliori performance nell’ultimo anno, finiscano tra quelli con le peggiori a sei mesi”, spiega Miller. “Quando ad aprile e maggio del 2020, i mercati hanno cominciato a riprendersi, gli investitori hanno cavalcato i vincitori dell’ultimo decennio, ossia i titoli growth, tecnologici e disruptive. Ma essere stati contrarian avrebbe ripagato, come sta dimostrando l’andamento dei settori ciclici quest’anno. Questo non significa che gli investitori devono buttarsi unilateralmente in questa direzione, tuttavia dimostra che fare affidamento solo sui risultati passati potrebbe non essere prudente se si desidera avere un portafoglio bilanciato”.

L'articolo è stato pubblicato la prima volta su WeWealth il 4 maggio 2021.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.