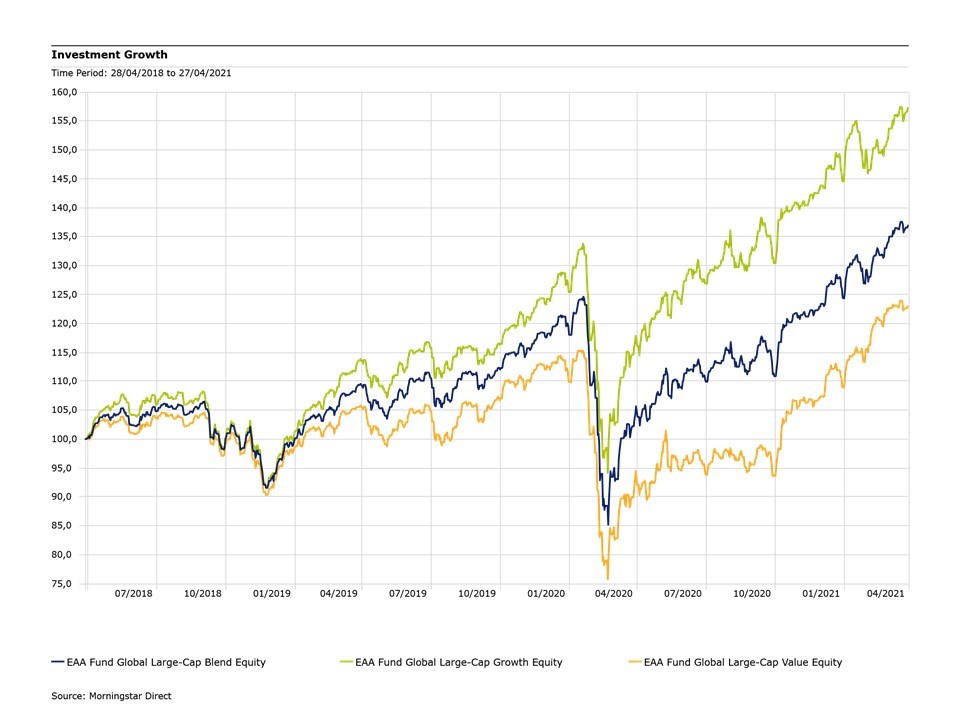

I fondi azionari internazionali sono stati i preferiti dagli investitori europei a marzo, registrando flussi netti per 11,9 miliardi di euro (per gli strumenti in stile blend). Secondo le stime di Morningstar, la raccolta è positiva da dieci mesi consecutivi. Al risultato contribuiscono sia le strategie attive sia quelle passive. Da inizio anno, la categoria ha guadagnato in media quasi l’11% e nell’ultimo triennio la performance è stata superiore all’11% annuo (al 27 aprile 2021).

Gli azionari internazionali blend a confronto con i value e growth negli ultimi tre anni (base=100)

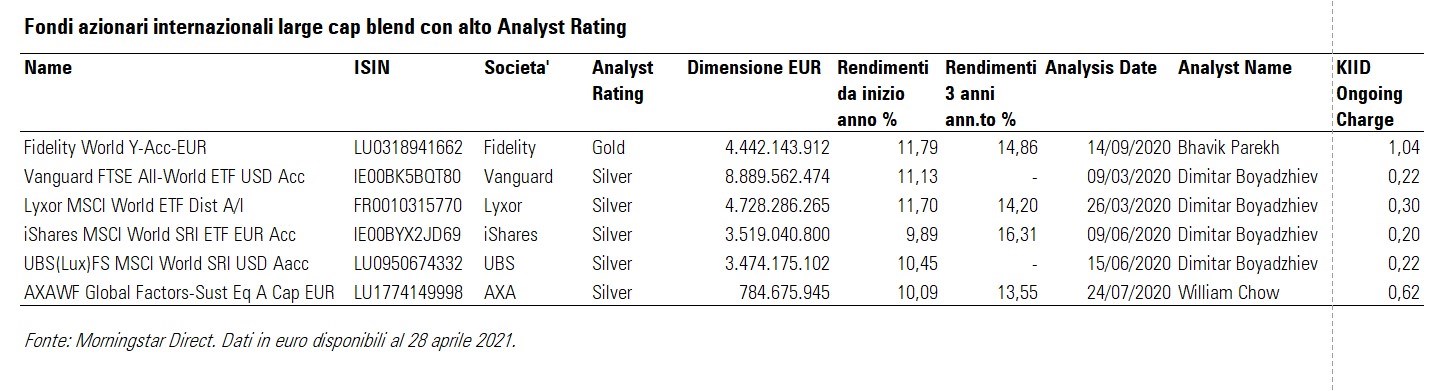

Per gli investitori che sono interessati a esporsi alle Borse internazionali con strumenti che uniscano titoli orientati al valore e alla crescita (value e growth), può essere utile guardare le valutazioni qualitative di Morningstar (Analyst rating), che rappresentano le migliori idee di investimento secondo il team di ricerca, ossia quelle che gli analisti ritengono possano battere in futuro non soltanto la media dei concorrenti, ma anche il proprio indice di riferimento.

La medaglia d’oro

Nella categoria Azionari internazionali large-cap blend, c’è un solo fondo disponibili agli investitori italiani che ha il massimo dell’Analyst rating in almeno una classe (sono esclusi gli istituzionali). Si tratta di Fidelity World Fund, comparto gestito attivamente, costruito per resistere e creare valore in diverse condizioni di mercato. Il gestore, Jeremy Podger, ricerca aziende che rientrano sotto una delle seguenti situazioni: sono di grande valore, hanno un business unico o hanno subito cambiamenti societari. Il portafoglio, dunque, è fortemente basato sulle convinzioni del team di gestione e può anche differire in modo significativo dall’indice di riferimento o dai concorrenti. “Da giugno 2014, quando è diventato responsabile del fondo, Podger ha mediamente sovraperformato il benchmark (Msci World) e la categoria”, scrive Bhavik Parekh, analista di Morningstar in un report del 14 settembre 2020 in cui ha annunciato la promozione della classe Y del comparto da Silver a Gold. “La selezione dei singoli titoli è stata la fonte primaria dei migliori rendimenti, ma anche le scelte settoriali e regionali hanno contribuito positivamente”.

Medaglie d’argento e grandi dimensioni

Tra i fondi con Analyst rating Silver (almeno in una classe), Vanguard FTSE All-World Etf (quotato in Borsa Italiana) è il più grande per dimensioni con asset per 8,89 miliardi di euro (al 27 aprile 2021). Il fondo è rappresentativo del 90-95% della capitalizzazione dei mercati globali. Dopo aver ridotto le commissioni dallo 0,25 allo 0,22% a ottobre 2019 è diventata una delle opzioni meno costose nella categoria. “Ha registrato rendimenti superiori alla media dei concorrenti su tre e cinque anni”, spiega Dimitar Boyadzhiev, analista di Morningstar in un report del 9 marzo 2020. Attribuiamo il risultato alla qualità del processo di ottimizzazione del portafoglio e al trattamento fiscale favorevole, dato che è domiciliato in Irlanda”.

Il secondo per dimensioni, con Analyst rating Silver, è Lyxor MSCI World (quotato in Borsa Italiana), che offre l’esposizione a circa l’85% dei mercati azionari sviluppati. I rendimenti corretti per il rischio sono stati superiori alla categoria a tre, cinque e dieci anni. Gli investitori, però, devono essere consapevoli che con un costo dello 0,3% annuo è più caro di altri Etf, pur rimanendo competitivo rispetto alle strategie attive. “Il fondo adotta una replica sintetica e ha sovraperformato rispetto al benchmark e ai diretti concorrenti. Questo si può attribuire ai miglioramenti nel contratto di swap, a beneficio dell’Etf”, spiega Boyadzhiev in un report del 26 marzo 2020.

Internazionali e sostenibili

Per gli investitori in fondi azionari internazionali ci sono diverse possibilità di scegliere strumenti disponibili con un Analyst e Sustainability rating elevato. Ad esempio, iShares Msci World SRI è medaglia d’argento e ha cinque globi. L’Etf espone alle azioni globali, tenendo in considerazione i fattori ambientali, sociali e di governance (ESG). L’indice di riferimento ha un focus sulle migliori aziende in base ai criteri di sostenibilità ed esclude quelle che violano norme e principi internazionali o hanno elevate controversie. “L’Msci World SRI è diversificato e rappresentativo del mercato di riferimento”, spiega Boyadzhiev in un report del 9 giugno 2020. “Il rischio attivo, misurato dal tracking error rispetto all’Msci World è stato moderato (1,9%) tra settembre 2007 e aprile 2020. Questo significa che il profilo di rischio/rendimento del fondo è abbastanza simile a quello del paniere principale nel lungo periodo, mentre nel breve le performance possono differire”. Considerazioni analoghe valgono per l’Etf UBS Msci World SRI, che replica un indice simile, ma con un limite massimo al peso di ciascun titolo del 5%. Anche in questo caso l’Analyst rating è Silver (report di Boyadzhiev del 15 giugno 2020) e il giudizio di sostenibilità e di cinque globi.

Tra le strategie sostenibili quantitative, Axa World Funds – Global Factors – Sustainable equity ha un Analyst rating pari a Silver (report di William Chow del 24 luglio 2020) e quattro globi. Il comparto adotta un processo di investimento strutturato, messo a punto da Rosenberg Equities (gruppo Axa Investment Managers), che classifica le società in base alla bassa volatilità e alla qualità. Inoltre, cerca di ridurre l’esposizione alle aziende a più grande capitalizzazione (mega cap) attraverso un meccanismo proprietario di ponderazione dei pesi che espone il fondo a small e mid cap. Infine, attraverso tecniche di machine learning viene controllato il rischio di incorrere in soprese negative. L’approccio utilizza criteri di esclusione di industrie che operano in settori critici e di sovra-sottopeso in base ai fattori ESG. “La strategia ha battuto la media di categoria dal lancio nel 2013 a giugno 2020 (data dell’ultima analisi Morningstar, Ndr)”, spiega Chow. “Inoltre, l’impostazione difensiva ha permesso di superare meglio di altri comparti le fasi turbolente dei mercati”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.