Il 2020 è stato un anno impegnativo per gli investitori, a causa dell'epidemia di Covid-19. Secondo la ricerca Morningstar, i fondi sostenibili hanno sovraperformato quelli tradizionali durante il sell-off di marzo. Il risultato può essere spiegato da una combinazione di fattori, tra cui il fatto che le aziende che ottengono punteggi elevati su ESG tendono ad avere bilanci più conservativi e un maggior vantaggio competitivo e questi sono attributi che rendono le aziende più resistenti durante le flessioni del mercato. Inoltre, tendono ad essere aziende ben gestite, che trattano tutti i loro stakeholder (non solo gli azionisti) in modo equo, affrontano le sfide ambientali e hanno un livello inferiore di controversie. Di conseguenza, sono meglio attrezzate per affrontare i periodi di incertezza.

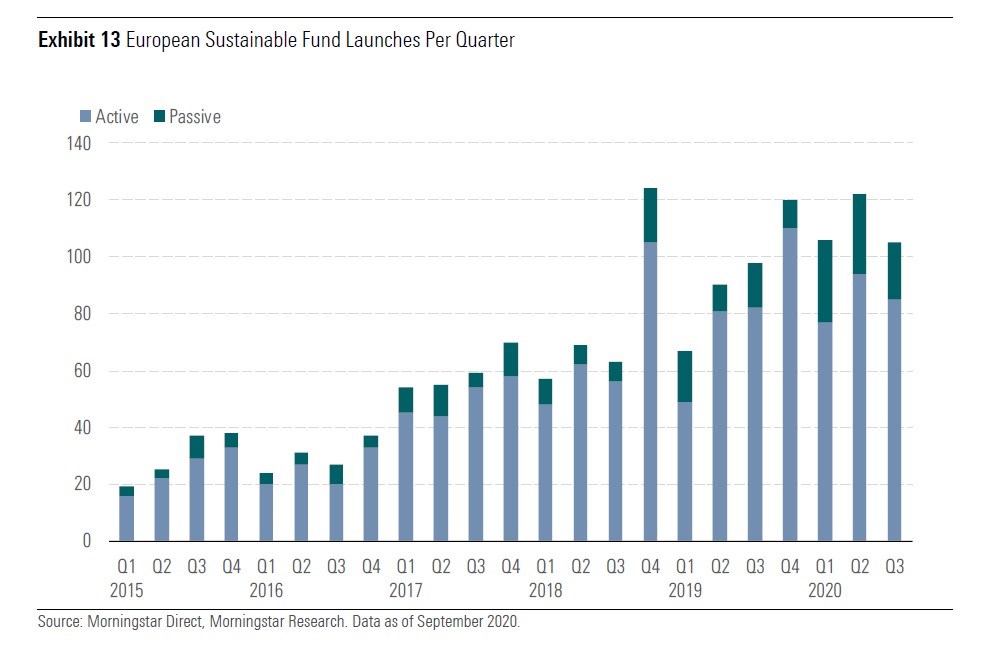

Quest'anno, gli investitori interessati ai fondi sostenibili possono trovare sotto l'albero di Natale più scelte rispetto al passato. Il lancio di nuovi prodotti ha mantenuto un ritmo elevato nel 2020, nonostante la pandemia, e l'universo europeo dei fondi sostenibili ha raggiunto il record di 2.898 prodotti (a ottobre 2020). Hortense Bioy, direttore della ricerca sulla sostenibilità per Morningstar EMEA, afferma: "Questo alto livello di sviluppo dei prodotti è senza precedenti, stimolato dal regolatore europeo, che mira a dirottare ancora più denaro verso prodotti sostenibili per raggiungere gli obiettivi dell'Accordo di Parigi. Con il suo Piano d'azione per la finanza sostenibile, la Commissione europea vuole indirizzare i capitali verso attività sostenibili e raggiungere la neutralità climatica entro il 2050".

Lancio di fondi sostenibili in Europa per trimestre

Basso ESG e carbon risk

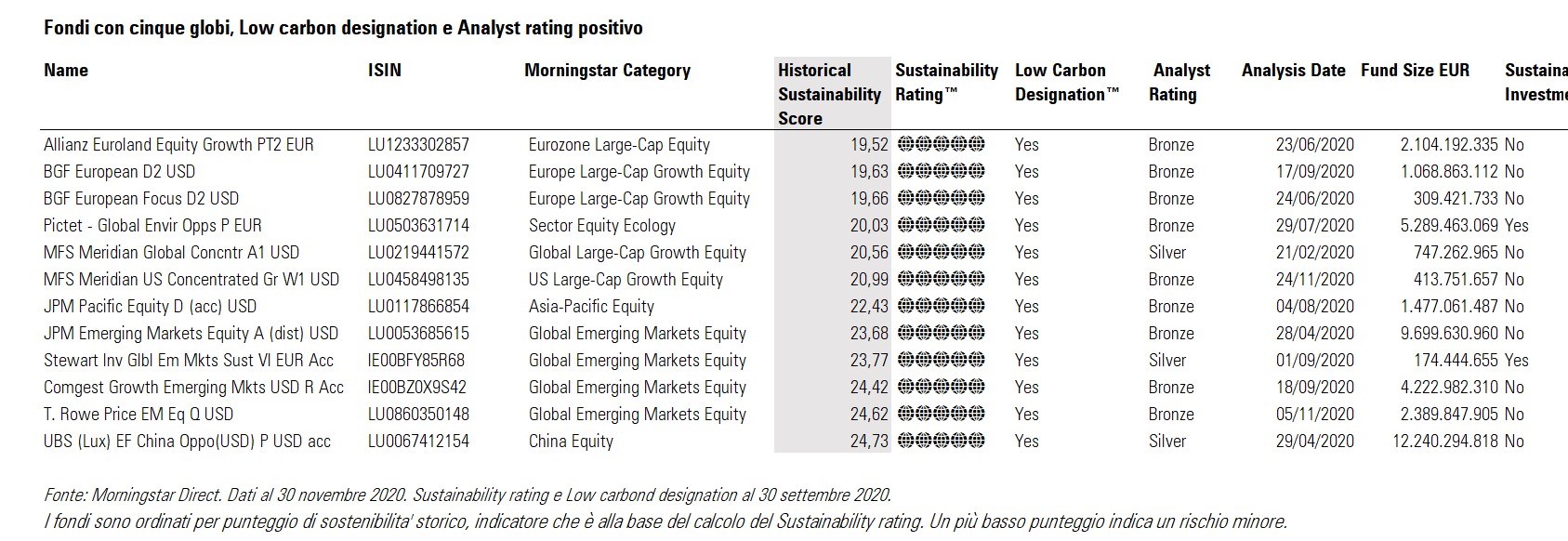

Gli investitori che cercano fondi con un basso rischio legato ai fattori ambientali, sociali e di governance (ESG) e con titoli a basse emissioni di carbonio possono utilizzare il rating di sostenibilità di Morningstar e la Low Carbon Designation per scoprire i prodotti che soddisfano le loro esigenze. Il Sustainability Rating (indicato da globi) è una misura dei rischi ambientali, sociali e di governance finanziariamente rilevanti di un portafoglio rispetto a un gruppo di strumenti comparabili. Il Low Carbon Designation è una designazione assegnata ai fondi con un basso punteggio di rischio carbonio e minimi livelli di esposizione ai combustibili fossili. Questi portafogli devono avere un Carbon Risk Score inferiore a 10 punti e un Fossil Fuel Involvement sotto il 7% degli asset, sulla base della media dei portafogli negli ultimi 12 mesi.

Due fondi sostenibili al top

Tra i fondi con un mandato socialmente responsabile, Pictet Global environmental opportunities e Stewart Investment global emerging markets hanno sia 5 globi che la Low Carbon Designation. Inoltre, il loro Analyst Rating è positivo.

“Pictet Global Environmental Opportunities è una scelta solida nella categoria dei fondi azionari ecologia, in quanto vanta un team esperto e ha a disposizione notevoli risorse”, spiega Ronald van Genderen, analista di Morningstar. “Il team applica un processo bottom-up ben strutturato e ripetibile. In base alla nuova metodologia di Morningstar Analyst rating, il rating è pari a Bronze per la maggior parte delle classi. Quelle più costose ricevono un rating Neutral” (il rating è stato assegnato il 29 luglio 2020). La strategia adotta lo stesso approccio che viene applicato a tutti i comparti azionari tematici di Pictet. Si tratta di un processo ben strutturato e ripetibile, che inizia con la definizione dell'universo investibile basato sulla selezione di aziende con un basso footprint ambientale. Segue un'analisi sulla liquidità e la volatilità dei titoli. Quelli più interessanti riceveranno un punteggio in base ai fondamentali, alla qualità del management e alle valutazioni.

Per quanto riguarda Stewart Investors global emerging markets, Andrew Daniels, senior analyst di Morningstar, spiega: “Il fondo può contare su un team esperto e un eccellente processo di investimento. Tutte le classi hanno un Analyst Ratings pari a Silver" (il rating è stato assegnato il 1° settembre 2020). La strategia ha ottenuto, inoltre, il Morningstar ESG Commitment Level di Leader. Il fondo integra i fattori ESG in tutti gli aspetti della costruzione del portafoglio. Il team si concentra sulla ricerca di manager con una visione condivisa sullo sviluppo sostenibile nei mercati in cui operano. Ne consegue che non investe in aziende in settori critici tra cui armi, tabacco, alcol, combustibili fossili e gioco d'azzardo. Inoltre, sono esclusi anche alcuni produttori di bevande analcoliche e snack per gli effetti negativi che possono avere sulla salute. Lo Stewart Investors Sustainable fund group è responsabile della maggior parte delle analisi ESG e adotta un approccio di azionariato attivo per migliorare il profilo sostenibile delle aziende in portafoglio.

Alcune proposte interessanti tra i fondi tradizionali

Combinando un alto Sustainability Rating e il Low Carbon Designation, possiamo trovare altri fondi con basso ESG risk, che non hanno un esplicito mandato socialmente responsabile. Tra quelli con Analyst Rating positivo, MFS Meridian Funds - Global Concentrated ha un giudizio Silver per la maggior parte delle classi. Le altre vanno da Gold (per le meno costose) a Bronze (per le più care. Rating assegnato il 21febbraio 2020). Andrew Miles, Morningstar analyst, spiega: “Siamo da tempo fan dell'approccio di MFS. Il processo, ormai consolidato, è disciplinato e ripetibile. Grazie a una rigorosa ricerca fondamentale, i gestori cercano le aziende che ritengono possano far crescere i guadagni e i flussi di cassa in modo sostenibile. Con 20-30 azioni, i rischi sono potenzialmente maggiori, in particolare per lo sbilanciamento sui settori dei beni di consumo e farmaceutico, ma il team di gestione ha dimostrato di saperli tenere sotto controllo”. Inoltre, la società ha dato priorità all'interesse degli investitori nel gestire le dimensioni del comparto.

BlackRock Global Funds – European Fund (5 globi) è considerato una "promettente offerta" per gli investitori che cercano un fondo azionario europeo large cap con stile growth. Non ha un esplicito mandato di sostenibilità e ha un Analyst rating pari a Bronze per le classi di azioni più economiche. Le classi di azioni più costose sono Neutral (al 17 settembre 2020). Stefan Gries ha preso il timone di BGF European da Nigel Bolton e Brian Hall nel giugno 2019. Van Genderen afferma: "Ha una breve esperienza come manager, ma ha acquisito solide competenze come analista di vari settori azionari europei. Abbiamo un’opinione positiva di Gries, in quanto ha dimostrato di avere talento". A novembre, BlackRock ha ottenuto un livello Basic del Morningstar ESG Commitment Level. Il più grande money manager al mondo nel gennaio 2020 ha dichiarato il suo desiderio di aumentare ed estendere l’impegno ESG in tutta la sua organizzazione. La sua presa di posizione potrebbe rivelarsi un punto di svolta per il settore - un segno che le società di investimento non possono più ignorare i rischi ESG. Ma, secondo il team di ricerca di Morningstar, "è stata anche una mossa per riguadagnare terreno rispetto ai rivali globali che hanno adottato i principi di sostenibilità nei loro processi di investimento, nelle attività operative e nella cultura aziendale. Solo il tempo dirà se i suoi ambiziosi sforzi riusciranno a permeare tutta l’organizzazione”.

Un fondo cinese con cinque globi

Per gli investitori ESG interessati al mercato azionario cinese, che è stato uno dei migliori nel 2020, grazie alla ripresa dopo l'epidemia di Covid-19, UBS (Lux) Equity Fund - China Opportunity è una strategia da guardare. Cinque globi, il fondo è guidato da un lead manager di talento e ha un approccio d'investimento collaudato nel tempo. Le classi di azioni più economiche hanno un Morningstar Analyst Ratings di Gold, mentre la maggior parte delle sue classi di azioni sono Silver (rating assegnato il 29 aprile 2020). Bin Shi vanta 26 anni di esperienza negli investimenti e guida questa strategia da quando è stata ristrutturata nel luglio 2010. Claire Liang, analista senior di Morningstar, afferma: “Pensiamo che sia uno dei più forti gestori azionari cinesi, avendo dimostrato la capacità di identificare i vincitori nelle loro fasi iniziali e facendo astute scelte tattiche in momenti estremi del mercato”. Negli ultimi anni, UBS Asset Management ha impiegato ampie risorse per potenziare le sue capacità ESG, ma c'è ancora molta strada da fare. L'azienda ha un Morningstar ESG Commitment Level pari a Basic.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)