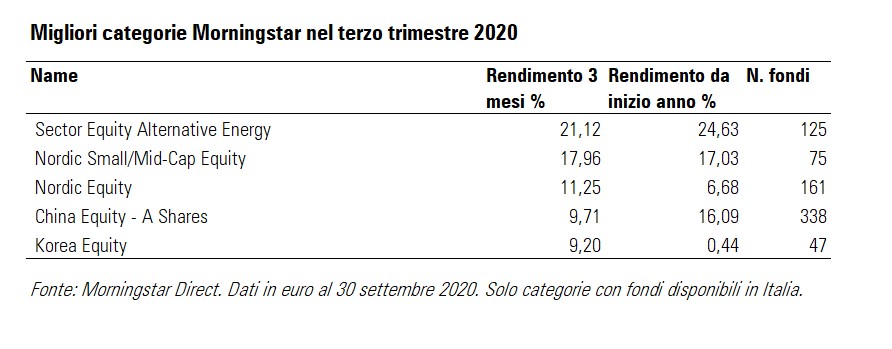

Fondi specializzati su energie alternative e mercati finanziari del nord Europa sono i vincitori in termini di rendimenti nel terzo trimestre 2020. Gli strumenti azionari sulle rinnovabili hanno segnato un rialzo a due cifre (+21% in euro), così come l’equity scandinavo (in media +11,3% le società a larga capitalizzazione e oltre il 17% le small e mid cap). Nei posti più alti della classifica troviamo anche la categoria con focus sulle azioni di classe A cinesi (società quotate sulle Borse di Shanghai e Shenzhen) e quella sulla Borsa coreana.

Tempi di Coronavirus e rischi politici

I risultati vanno letti nel contesto economico e finanziario degli ultimi mesi, caratterizzati da segnali di ripresa economica, dopo il forte shock causato dalla pandemia di Coronavirus e dal proseguimento degli stimoli monterai e fiscali. All’orizzonte rimangono i rischi di nuove restrizioni e chiusure a causa di una seconda ondata di contagi, oltre alle questioni geopolitiche, tra cui Brexit e le elezioni presidenziali americane.

La forza delle rinnovabili

Quello delle energie rinnovabili, tuttavia, sembra un tema di investimento che esce rafforzato dall’attuale crisi per via delle pressioni regolamentari e di mercato per la transizione verso un’economia più pulita. Va in questa direzione anche il piano straordinario per la ripresa dell’Unione europea, noto come Recovery fund e il Green deal. Le risorse necessarie per arrivare a un sistema produttivo che inquini meno sono ingenti.

Secondo le stime della Banca europea per gli investimenti (Bei), nell’Unione europea saranno necessari tra i 175 e i 270 miliardi di euro ogni anno per raggiungere tre grandi obiettivi climatici ed energetici entro il 2030, vale a dire la riduzione del 40% delle emissioni di CO2 rispetto ai livelli del 1990, un risparmio di energia pari a un terzo del consumo attuale a parità di condizioni e la copertura di almeno il 32% del fabbisogno energetico tramite energia da fonti rinnovabili.

“Raggiungere un simile volume di investimenti non sembra impossibile”, afferma Stefan Scheurer, responsabile della ricerca su mercati globali dei capitali e investimenti tematici di Allianz Global Investors. “Basti pensare che nel complesso i 2.372 firmatari (dati all’estate 2019) dei PRI (Principi di investimento sostenibile) amministrano 83.000 miliardi di dollari e che tutti si sono impegnati a tener conto dei criteri ESG (ambientali, sociali e di governance) nelle proprie decisioni di investimento”.

La ricetta nordica e quella cinese

Una buona gestione della pandemia di Covid-19 spiega in larga parte le migliori performance azionarie dei paesi nordici rispetto al sud Europa. “Ha contribuito anche l’aumento delle aspettative di crescita dei profitti”, aggiunge Jonas Lindmark, caporedattore di Morningstar in Svezia. “Un importante vantaggio deriva dal settore finanziario, perché le banche nordiche hanno bilanci più in salute di quelle dell’area mediterranea”.

Per quanto riguarda i fondi specializzati sulle azioni domestiche cinesi, i risultati riflettono la ripresa dell’attività economica dopo il lockdown, grazie al successo delle misure di contenimento dell’epidemia. La vita sta tornando alla normalità, ma il paese affronta anche importanti cambiamenti. “I cinesi stanno comprando sempre più prodotti locali”, dice Stefan Breintner, Deputy Head of Research & Portfolio Management di DJE Kapital. “I crescenti consumi interni probabilmente costituiranno il driver più importante e, allo stesso tempo, l’elemento stabilizzante della crescita economica cinese nei prossimi anni. Al momento rappresentano circa il 38% del Pil (Prodotto interno lordo) cinese. Nelle nazioni industrializzate occidentali, la quota spesso arriva al 70%. Concentrandosi sui consumi domestici e promuovendo specificamente alcune regioni e tecnologie, la Cina vuole rendere la propria economia più indipendente dall’estero. La promozione di tale indipendenza probabilmente sarà un obiettivo dichiarato del quattordicesimo Piano quinquennale, che sarà introdotto a marzo 2021”. C’è poi da mettere in conto le tensioni con gli Stati Uniti, che probabilmente permarranno, anche in caso di vittoria alle presidenziali americane di Joe Biden.

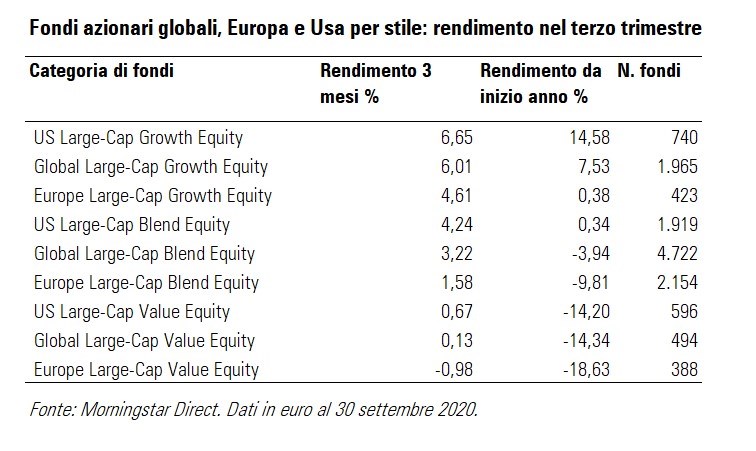

In luce le small cap

Tra le categorie di fondi specializzate sull’Europa, le migliori sono stata quelle con focus sulle società a medio e piccola capitalizzazione, che hanno messo a segno rialzi medi intorno all’8%. Nel segmento delle large cap, si sono messi in luce gli strumenti orientati alla crescita (+4,6%), mentre i value hanno chiuso a -0,98%. I primi sono tornati in territorio positivo da inizio anno, mentre i secondi restano in profondo rosso. Lo stile growth è stato top performer anche tra gli azionari internazionali e statunitensi.

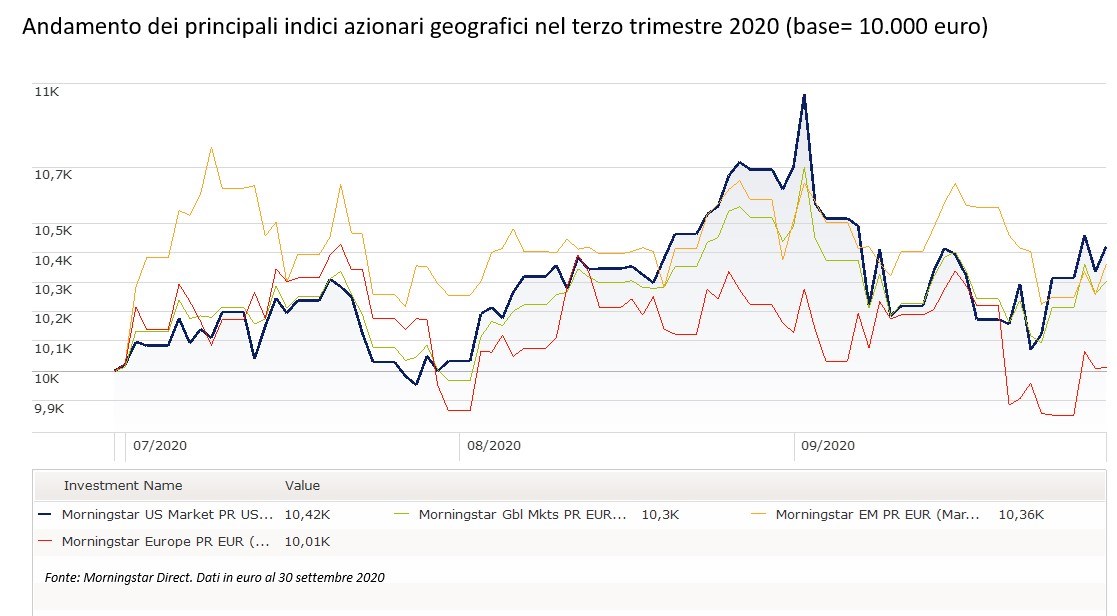

Segno più sui mercati azionari

In generale, il terzo trimestre è stato positivo sui mercati azionari. L’indice Morningstar global markets ha guadagnato il 3%, quello statunitense il 4,2% e l’europeo lo 0,12%. Segno più anche per le Borse emergenti (+3,6%). Da inizio anno, tuttavia, i principali benchmark geografici restano in rosso. Nell’analisi sono riportate tutte le performance in euro, ma gli investitori su Wall Street devono tenere in considerazione che i rendimenti in dollari sarebbero stati superiori. Nel trimestre, infatti, il biglietto verde si è indebolito rispetto alla moneta unica. Se il 1° luglio un dollaro valeva 0,89 euro; al 30 settembre il cambio era di 0,85.

“Col senno di poi, il crollo economico del secondo trimestre 2020 si è rivelato meno catastrofico di quanto temuto ed il rimbalzo del terzo trimestre, sebbene potente, è stato meno forte del previsto, soprattutto in Europa”, afferma Vincent Chaigneau, responsabile della ricerca di Generali Investments. “Il settore dei servizi ha mostrato segni di tensione entro la fine dell'estate, suggerendo che le restrizioni sociali sono ancora un freno. Eppure, la normalizzazione economica continua. I sondaggi tra gli investitori mostrano che le aspettative a sei mesi sono molto più positive del sentiment attuale. Quest'ultimo, però, è in continuo miglioramento dalla depressione di maggio e c'è ancora molto spazio per una convergenza. Ci sarà rumore lungo la strada - in particolare per il rischio politico - ma lo scenario centrale resta che la normalizzazione economica continuerà”.

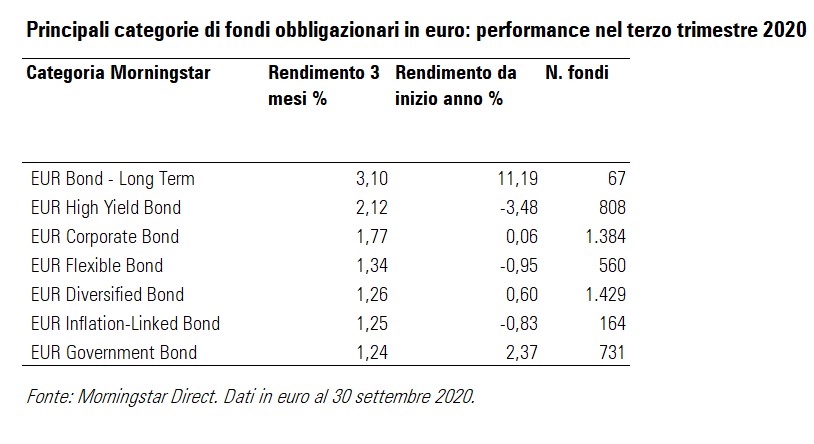

Chi vince nel reddito fisso

Sul fronte del reddito fisso, tra i fondi che hanno come valuta di riferimento l’euro, i migliori nel terzo trimestre, sono stati quelli specializzati sulle obbligazioni a lungo termine, seguiti da high yield, corporate bond e strumenti diversificati. I comparti con focus sui governativi hanno segnato un incremento medio dell’1,24%.

Sono negative, invece, le performance in euro del reddito fisso in dollari, a causa del rapporto di cambio tra le due valute. “I titoli governativi Usa e Germania scontano appieno la recessione e presentano un potenziale di protezione dalla volatilità delle attività di rischio molto limitato”, si legge nella pubblicazione The Globe di Eurizon. “I titoli tedeschi, inoltre, hanno flussi cedolari negativi. Gli spread sono in discesa dopo il balzo di marzo, ma ancora superiori ai livelli pre-shock. I titoli governativi della periferia dell’Eurozona offrono un flusso cedolare positivo interessante a fronte di tassi tedeschi negativi. Le obbligazioni investment grade, high yield e dei mercati emergenti hanno spread elevati rispetto ai livelli pre-Covid”.

I fondi in coda alla classifica

In fondo alla classifica dei rendimenti del terzo trimestre, troviamo gli azionari Turchia (-18,1%), Thailandia (-14,8%) e del settore energetico (-11,4%). Ankara, come altre economie emergenti, si trova ad affrontare la debolezza della valuta locale. Il 24 settembre, infatti, la Banca centrale ha alzato i tassi di interesse nel tentativo di rafforzare la lira, che dall’inizio dell’anno ha perso circa il 20%, a fronte di un’inflazione dell’11,7% ad agosto. In Thailandia, è il rischio politico ad innervosire gli investitori, dato che le proteste studentesche per riforme democratiche stanno crescendo. Infine, il settore petrolifero continua a soffrire un eccesso di offerta. Inoltre, le prospettive future sono incerte a causa dei timori dovuti alla nuova ondata di contagi, a un eventuale rallentamento della ripresa congiunturale e alle crescenti pressioni normative per passare a energie rinnovabili.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.