Inflazione, rialzo dei tassi, rallentamento dell'economia, tensioni geopolitiche, molte turbolenze e molte previsioni che si sono rivelate sbagliate: il 2023 non è stato un anno tranquillo per gli investitori.

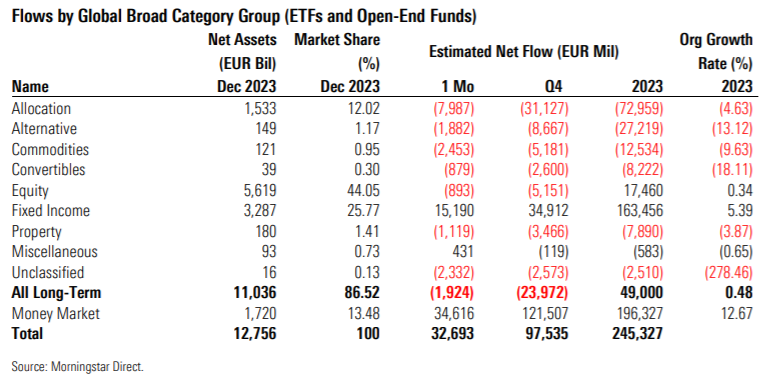

Tuttavia, nonostante i deflussi netti registrati a dicembre (1,9 miliardi di euro), i fondi a lungo termine domiciliati in Europa hanno avuto un 2023 complessivamente positivo, con afflussi per 49 miliardi di euro. Un risultato che nasconde un anno diviso in due: 90,9 miliardi di raccolta netta nella prima metà dell'anno e 42 miliardi di riscatti nella seconda metà.

Il contesto di dicembre è stato molto diverso da quello in cui abbiamo iniziato l'anno: l'inflazione nei Paesi sviluppati si è più che dimezzata e la recessione che molti di noi temevano non si è mai verificata. Sia i mercati azionari che quelli obbligazionari sono saliti a dicembre, con un sentiment positivo degli investitori in previsione di un taglio dei tassi di interesse nel 2024.

I fondi azionari hanno perso 893 milioni di euro a dicembre e 5,2 miliardi nel quarto trimestre, ma nel complesso hanno avuto un anno positivo, con 17,4 miliardi di afflussi netti. I fondi azionari globali e statunitensi large cap blend sono stati i più richiesti dagli investitori nel 2023, seguiti dai fondi azionari globali dei mercati emergenti. Nel corso dell'anno, tuttavia, è stato esclusivamente il primo trimestre a far salire il risultato complessivo, con 35,4 miliardi di euro di raccolta netta, mentre gli altri trimestri hanno tutti registrato flussi negativi, con 18 miliardi di euro persi per strada tra aprile e dicembre.

I comparti a reddito fisso, invece, hanno registrato quattro trimestri positivi in termini di flussi e solo a ottobre si sono registrati modesti riscatti (517 milioni di euro), per una raccolta complessiva di 163,5 miliardi di euro lo scorso anno. I fondi esposti alle obbligazioni a scadenza fissa sono stati i più venduti nello spazio obbligazionario nel 2023 (i portafogli di questi fondi contengono obbligazioni la cui data di scadenza è allineata con la data di scadenza target del fondo, e tutte le obbligazioni sono detenute fino alla scadenza), seguiti dai prodotti obbligazionari governativi e corporate in euro.

Le strategie bilanciate e quelle alternative hanno continuato a perdere asset, rispettivamente con 73 e 27,2 miliardi di euro prelevati dagli investitori nel 2023. I fondi bilanciati hanno avuto solo tre mesi positivi in termini di flussi dal maggio 2022, mentre quelli alternativi hanno avuto il loro ultimo mese positivo nell'aprile 2022.

I fondi sulle materie prime, dal canto loro, hanno vissuto il peggior risultato annuale mai registrato (Morningstar raccoglie dati sui flussi in Europa dal 2007), soprattutto a causa dei 12 miliardi di euro ritirati dai prodotti sui metalli preziosi (quasi tutti ETC sull’oro).

I fondi del mercato monetario, poi, hanno incassato 196 miliardi nel 2023, circa l'80% in più rispetto al 2022. Solo nel quarto trimestre hanno attirato 121 miliardi.

Infine, al 31 dicembre 2023, il patrimonio dei fondi a lungo termine domiciliati in Europa è salito a 11,036 trilioni di euro dai 10,637 trilioni del mese precedente.

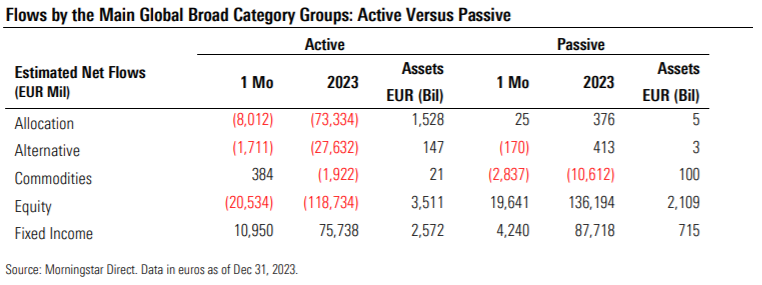

Gestione attiva Vs gestione passiva

I fondi indicizzati a lungo termine hanno registrato afflussi per 213,5 miliardi di euro nel 2023, contro i 165 miliardi persi dai fondi a gestione attiva. (La tabella seguente include solo i principali gruppi di categorie). I fondi alternativi hanno segnato deflussi netti sia lato gestione attiva sia lato gestione passiva, mentre gli obbligazionari sono stati gli unici in grado di attrarre capitali sia lato attivo sia lato passivo.

Lo scorso anno, i fondi passivi a lungo termine hanno registrato un tasso di crescita organica dell'8,6%, mentre i prodotti attivi a lungo termine hanno registrato un tasso del -2,1% nello stesso periodo.

La quota di mercato dei fondi passivi a lungo termine si è attestata al 26,73% a dicembre 2023 dal 23,77% di dicembre 2022. Se si includono i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato degli indicizzati si attesta al 23,16%, dal 20,70% di 12 mesi prima.

L’onda sostenibile

Complessivamente, gli investimenti sostenibili non hanno avuto vita facile nel 2023. I fondi che rientrano nell'ambito di applicazione dell'Articolo 8 del regolamento europeo SFDR hanno registrato deflussi netti per 3,7 miliardi di euro a dicembre, segnando il settimo mese consecutivo di flussi negativi per questo gruppo e portando il risultato annuale a 23,7 miliardi di euro di riscatti netti. I prodotti azionari e bilanciati sono stati i maggiori detrattori. D'altro canto, i fondi che rientrano nel campo di applicazione dell'Articolo 9 (noti anche come dark green fund) sono riusciti a incassare 4,4 miliardi nel 2023, anche se hanno registrato 4,6 miliardi di deflussi netti nel quarto trimestre.

Dal punto di vista della crescita organica, l’anno passato i fondi Articolo 9 hanno registrato un tasso di crescita organica dell’1,52 % (i prodotti Art.9 passivi, in particolare, hanno segnato un tasso di crescita organica del 9,45%). Nello stesso periodo, i prodotti che rientrano nel gruppo dell’Articolo 8 hanno registrato una crescita organica complessiva del -0,50% (ma quelli passivi sono cresciuti dell’11,08%).

Le SGR che hanno raccolto di più e di meno

Qui sotto le dieci società di gestione che hanno raccolto di più e di meno in Europa nel 2023, con il dettaglio tra gestione passiva e attiva (fondi monetari esclusi).

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 18 gennaio 2024. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.