- Il gap tra il rendimento totale (total return) e l’investor return è stato del 27% per i fondi lussemburghesi, molti dei quali sono collocati in Italia.

-Il differenziale tra total e investor return è maggiore sui mercati con modelli distributivi basati sulle retrocessioni.

-Rimanere concentrati sugli obiettivi di lungo termine riduce il gap.

Il vostro fondo ha un rendimento positivo, ma voi state perdendo soldi? E’ possibile se avete sbagliato il momento di ingresso o di uscita, soprattutto negli ultimi anni caratterizzati da forte volatilità dei mercati. E probabilmente non siete gli unici.

Magari siete tra i sottoscrittori dell’ETF iShares Global Clean Energy, che ha raddoppiato le dimensioni nel 2020, quando il suo rendimento è stato del 140% in dollari e poi ha avuto due anni negativi e i flussi si sono dissipati. Se guardate alla performance totale nel triennio 2018-2023 vedete un interessante 17% annuo, ma l’investor return (il ritorno ottenuto tenendo conto delle somme in entrata e uscita dal fondo) è negativo per il 3% nello stesso periodo.

“La maggior parte degli investitori è entrata nel fondo appena dopo le sue brillanti performance e poco prima che iniziasse la fase di ribasso”, commenta Matias Möttölä, responsabile della Manager Research di Morningstar in Europa, in un recente studio dal titolo Mind the gap 2023 – Investor returns around the world.

L’ETF di iShares è solo un esempio di un fenomeno che è molto più diffuso e che è stato particolarmente drammatico negli ultimi anni a causa dell’aumento della volatilità sui mercati per lo scoppio della pandemia, la guerra in Ucraina e la fine delle politiche monetarie ultra-espansive delle banche centrali.

Quei rendimenti persi per sempre

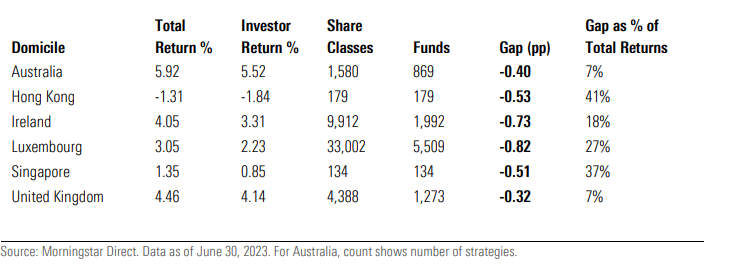

“Negli ultimi cinque anni, gli investitori hanno faticato a mantenere il passo e hanno perso una parte significativa di rendimenti”, continua il ricercatore di Morningstar, che ha analizzato sei grandi domicili di fondi, incluso il Lussemburgo e l’Irlanda che rappresentano insieme circa il 55% degli asset gestiti europei. I risultati sono rilevanti per gli investitori italiani, dato che i comparti lussemburghesi e irlandesi sono molto diffusi nel Belpaese.

Questi due mercati servono una grossa fetta di piccoli investitori in luoghi dove domina il modello distributivo basato sulle retrocessioni che può portare a collocare i prodotti che garantiscono maggiori commissioni all’intermediario, anziché quelli che possono generare maggior valore per il cliente. “In entrambi i domicili, una preoccupante fetta di rendimenti non ha mai raggiunto l’investitore finale”, rivela Möttölä. Il gap tra rendimento totale (total return) dei fondi e investor return è stato del 18% annualizzato nel quinquennio al 30 giugno 2023 per l’Irlanda e del 27% per il Lussemburgo.

Questi dati si confrontano con un gap del 7% nel Regno Unito, dove le retrocessioni sono vietate (vedi tabella qui sotto). La struttura distributiva, dunque, sembra spiegare in parte le differenze tra rendimento totale e investor return. “La tendenza degli investitori ad acquistare fondi al culmine del mercato, dopo un periodo di forte performance, è talvolta esacerbata dalla struttura del mercato locale”, si legge nello studio di Morningstar. “In alcune parti del mondo, compresi taluni mercati europei, i fondi vengono ‘venduti, non acquistati’ nella maggior parte dei casi. Poiché le commissioni elevate sono più facili da mascherare dopo un periodo di rendimenti strabilianti, questo può spiegare almeno in parte i divari più ampi che osserviamo in questi mercati rispetto ad Australia e Regno Unito”.

Rendimenti annualizzati totali e investor return per domicilio

Come non essere vittima del gap tra rendimento totale e personale

Lo studio di Morningstar offre alcuni interessanti spunti per non cadere vittime del gap tra rendimenti totali e personali.

1) Scegliere asset class meno volatili

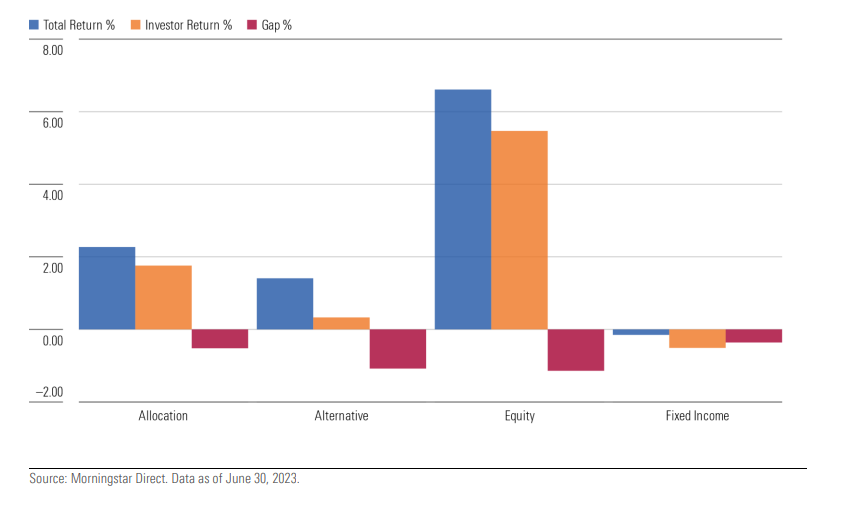

Il primo riguarda il tipo di investimento scelto. Gli investitori, infatti, tendono a fere meno danni sul momento di acquisto o vendita di un fondo quando optano per strumenti meno volatili. Ad esempio, i fondi bilanciati mostrano generalmente divari bassi di performance. Per contro, i comparti specializzati su singoli settori, come l’energia o la tecnologia, sono più difficili da maneggiare. Spesso hanno periodi di rendimenti eccezionali che attraggono gli investitori quando però la maggior parte del rialzo è avvenuto.

In Europa, il maggior divario si registra tra gli azionari (1,32 punti percentuali annui dal 2018 al 2023 per i lussemburghesi e 0,91 per gli irlandesi). Circa il 70% degli equity fund ha avuto un investor gap negativo nell’ultimo quinquennio, con perdite maggiori tra i fondi piccoli e più volatili.

Gap tra total e investor return per asset class dei fondi cross border europei

2) Preferire i fondi meno volatili all’interno della categoria

Un secondo spunto riguarda i fondi meno volatili all’interno di una determinata categoria. Generalmente, questi hanno un gap tra total e investor return minore, a differenza dei comparti più rischiosi che possono avere più ampi movimenti di sovra-sotto performance, inducendo gli investitori a vendere nel momento sbagliato.

3) Rimanere concentrati sugli obiettivi di lungo termine

Infine, lo studio mostra che i mercati con minor gap sono quelli dove la consulenza è focalizzata sul portafoglio complessivo dell’investitore più che sui singoli prodotti. “Rimanendo concentrati sugli obiettivi finanziari e l’allocazione di lungo termine, gli investitori possono ridurre la tentazione di inseguire la performance e di puntare in modo sproporzionato su fondi ad alto rischio”, conclude Möttölä.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.