Chi avesse investito in un ETF tematico dedicato al solare un anno fa, avrebbe ad oggi perso tra il 37 e il 46% dei propri soldi. Sembra un paradosso, in un momento in cui la produzione di energia solare è al suo massimo storico.

La crisi energetica innescata dalla guerra in Ucraina, infatti, ha dato un impulso straordinario agli investimenti in energia rinnovabile, in particolare in Europa. Secondo un’analisi del gruppo SolarPower Europe, l’UE è sulla buona strada per raggiungere gli obiettivi autoimposti per l'energia solare, con diversi Paesi che supereranno i loro obiettivi: gli Stati membri hanno aggiunto complessivamente 90 GW (GigaWatt) di energia solare da installare entro il 2030.

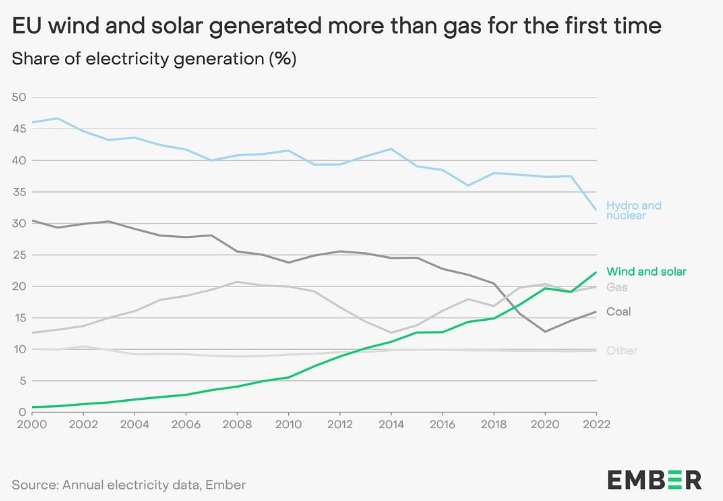

I dati dal think tank Ember, poi, ci dicono che l’anno scorso il 22% dell’energia elettrica dell’UE è stata generata da pannelli solari e da pale eoliche, contro il 20% imputabile all’utilizzo di gas naturale. “L’Europa ha evitato il peggio della crisi energetica”, afferma Dave Jones, responsabile dei dati di Ember. “Gli shock del 2022 hanno causato solo un piccolo aumento (1,5%, Ndr) nell’energia da carbone e allo stesso tempo un’enorme ondata di sostegno alle rinnovabili”.

Produttori in crisi

Secondo le stime di BNEF, nel 2023 la domanda globale di energia solare dovrebbe raggiungere la cifra record di 392 GW, con un aumento di oltre il 55% rispetto al 2022, ma ci sono alcuni problemi che gravano sui produttori.

“Il più importante è la sovraccapacità, poiché l'offerta è più che sufficiente per la domanda attuale”, spiega Fabrizio Arusa, senior relationship manager ETF specialist di Invesco. “I moduli solari si vendono attualmente ai minimi storici di 16 centesimi per watt, con previsioni che potrebbero scendere entro la fine dell'anno. Questo sta pesando sui margini, anche se è un vantaggio per l'industria solare”. Il costo dei pannelli fotovoltaici è infatti diminuito del 90% nell’ultimo decennio, il che rende praticabile oggi la strategia climatica, ma ha delle conseguenze sui bilanci delle aziende produttrici.

“Le aziende del settore solare hanno subito un impatto negativo sulle performance a causa di una serie di fattori, tra cui l'aumento dei costi dei materiali, i ritardi nelle autorizzazioni, gli alti tassi di interesse e l'incertezza politica nei mercati chiave”, afferma Madeline Ruid, research analyst di Global X ETFs. “In particolare, i prezzi elevati del polisilicio (o silicio cristallino, un materiale costituito da cristalli di silicio disallineati, Ndr), dovuti all'aumento della domanda e all'anelasticità dell'offerta, hanno determinato costi più elevati lungo tutta la catena del valore dell'energia solare. Ciò ha comportato notevoli ritardi nei progetti e un indebolimento della domanda”.

Poi c’è la questione statunitense. Le aziende americane, tra le più importanti, non hanno dovuto affrontare la crisi del gas vissuta in Europa. “Il recente crollo del tema dell'energia solare è dovuto principalmente alla deludente performance dei produttori statunitensi, vittime dei tassi d'interesse più elevati e del basso costo dell’energia”, commenta infatti Fabio Massellani, sales associate Italy di HANetf. “Ciò risulta evidente se volgiamo lo sguardo alle relazioni trimestrali sugli utili dei leader del settore, come Enphase (ENPH), secondo cui la domanda statunitense di nuove installazioni residenziali di impianti solari si è rivelata più debole del previsto. Ciò ha creato un eccesso di scorte e rallentato la crescita dei ricavi”.

I proprietari di casa, i clienti finali di aziende come Enphase, First Solar (FSLR) e Sunpower (SPWR) devono quindi far fronte a costi di finanziamento più elevati e al basso prezzo dell'energia di rete, che insieme riducono il loro incentivo a diventare autosufficienti dal punto di vista energetico.

“Gli alti tassi d'interesse danneggiano il sentiment dei consumatori e modificano i calcoli di convenienza per chi prende in considerazione l'energia solare”, continua Arusa di Inveco. “L’energia solare su scala industriale sembra avere una marcia in più (ed è un importante fattore di stimolo per la domanda complessiva), quindi gli operatori più grandi potrebbero reggere un po' meglio.”

Una correzione necessaria

Il settore, comunque, ha ancora ampio spazio di crescita negli anni a venire. “Prevediamo che alcuni dei recenti venti contrari cominceranno ad attenuarsi nei prossimi trimestri grazie al miglioramento della dinamica dei costi del polisilicio e agli sforzi politici in corso per ridurre gli ostacoli alle autorizzazioni e sostenere la crescita delle tecnologie pulite”, afferma Madeline Ruid. “In particolare, negli ultimi sei mesi i prezzi del polisilicio si sono gradualmente ridotti grazie all'aumento della capacità produttiva e i produttori di celle e pannelli solari dovrebbero essere in grado di migliorare i margini e stabilizzare i prezzi; questo, a nostro avviso, può portare a una ripresa della domanda anche nel breve termine. Infatti, le ultime trimestrali hanno rivelato che i progetti del settore dell'energia solare che erano stati precedentemente ritardati stanno riprendendo a crescere ora che i costi sono migliorati”.

Per Massellani di HANetf, la contrazione delle valutazioni è addirittura un fattore positivo. “Siamo felici di vedere un rallentamento del settore nel breve periodo. I cosiddetti spiriti animali hanno contribuito a far salire i prezzi dei titoli dell’energia pulita, in tutte le fasi della catena del valore, in particolare nelle utility e nei produttori di componenti specializzati”.

“Ma è nel lungo termine che si cela l’aspetto davvero entusiasmante di questo settore ed è questo il motivo per cui accogliamo con favore un calo dei prezzi delle azioni oggi”, prosegue. “Secondo le proiezioni del Dipartimento dell'Energia degli Stati Uniti, l'energia solare è destinata a diventare il principale contributore alla produzione di elettricità negli Stati Uniti, con il 40% della capacità entro il 2035. In realtà, uno dei rischi era rappresentato dalle valutazioni elevate e dai multipli costosi. Ma, come detto, questo aspetto si sta riducendo prima del tempo”.

Un concetto condiviso anche da Arusa: “in un'ottica di più lungo periodo, continuiamo a ritenere che la transizione energetica sia un tema fondamentale e che i crescenti danni causati dal cambiamento climatico dovrebbero svolgere un ruolo di traino della domanda. Riteniamo che questa sia più che altro una transizione a breve termine per il settore e che, se da un lato sta causando stress a livello micro, dall'altro potrebbe rivelarsi utile per la crescita del settore nel lungo periodo grazie a una maggiore capacità ed efficienza, anche se il destoccaggio e la pressione sui margini sono negativi nel breve periodo”.

Opportunità e rischi

Come per tutte le strategie tematiche, gli investitori devono valutare bene le dinamiche del tema prescelto e i rischi connessi, oltre all’orizzonte temporale che si ha a disposizione, prima di puntarci.

Nel caso dell’energia solare, poi, non si tratta di un settore enorme con centinaia di nomi, ma di 30-40 società quotate in Borsa che operano come costruttori di sottosistemi, aggregatori e installatori per progetti fotovoltaici sia residenziali sia su scala pubblica.

“I tassi di crescita previsti per le società attive nell’industria sono molto interessanti dal punto di vista economico”, afferma Massellani. “Sia i ricavi che gli EPS (Earnings per share, Ndr) dovrebbero salire tra il 10 e il 20% all'anno in tutto il settore. Gli operatori innovativi più piccoli possono registrare tassi ancora più rapidi. Questa crescita è stimolata sia dalla nuova capacità installata a livello di utility sia dal solare residenziale (il cosiddetto behind the grid). Un'altra opportunità per gli investitori è offerta dal favorevole contesto normativo e politico, che sta promuovendo il solare nei mercati sviluppati sia come soluzione per decarbonizzare la generazione di energia elettrica, sia come modo per ottenere l'indipendenza energetica dai Paesi esportatori di petrolio”.

“A nostro avviso”, commenta Ruid, “il mercato statunitense rappresenta un'opportunità significativa per le aziende del settore solare, poiché l'Inflation Reduction Act (IRA) dovrebbe continuare a rappresentare un significativo vento a favore di lungo termine. Durante il primo anno dell'entrata in vigore dell'IRA, nell'agosto del 2022, le aziende del settore solare hanno annunciato la costruzione o l’ampliamento di oltre 50 impianti di produzione negli USA. Complessivamente, questi impianti potrebbero aggiungere più di 70GW di produzione di apparecchiature per l'energia solare, che potrebbero essere fondamentali per soddisfare la maggiore domanda di progetti solari. Canadian Solar (CSIQ), Enphase, First Solar, Meyer Burger Technology (MBTN), Jinko Solar (688223) e JA Solar (002459) sono tra le aziende che hanno fatto annunci”.

Tra i rischi di cui gli investitori dovrebbero essere consapevoli, ci sono sicuramente le restrizioni commerciali che potrebbero influire negativamente su questo settore, poiché la produzione è ancora piuttosto sparpagliata in tutto il mondo, con un ruolo importante dei produttori cinesi nella catena del valore. Il prolungarsi dei prezzi bassi dei combustibili fossili, poi, potrebbe rallentare l’adozione del solare da parte del pubblico.

“Una cosa che credo vada tenuta a mente è esattamente il tipo di società su cui un investitore dovrebbe esporre il proprio portafoglio per massimizzare il rendimento”, spiega ancora Massellani. “La vera crescita del solare non deriva da ulteriori GWatt di energia venduti al pubblico, ma dalla sostituzione della capacità di generazione esistente. Il vero punto è investire nelle aziende della catena di valore dell'hardware e solo in alcune utility molto selezionate con caratteristiche favorevoli”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.