I fondi azionari globali specializzati sui titoli value si stanno comportando meglio del mercato azionario nel suo complesso. E il settore energetico ha un importante ruolo in questa dinamica.

Dall’inizio dell’anno, le strategie globali value perdono in media il 4% contro il –9,3% dell’indice Morningstar global markets. Il settore energetico, misurato dal Morningstar Global Energy guadagna il 25,54% in euro (al 20 luglio 2022).

L’invasione russa in Ucraina, lo scorso 24 febbraio, ha accelerato la corsa dei prezzi di petrolio e gas naturale. La situazione si è aggravata quando Mosca ha cominciato a ridurre le forniture di gas a diversi paesi europei, compresa l’Italia.

Più energia negli indici azionari value

Il rally del settore energetico, tuttavia, era cominciato prima dello scoppio della guerra. L’anno scorso l’indice Morningstar global energy aveva guadagnato oltre il 47% in euro, facendo meglio delle Borse mondiali (+26,7%). Il dato si confronta con il -34% del 2020, quando i lockdown causati dalla pandemia avevano ridotto i consumi.

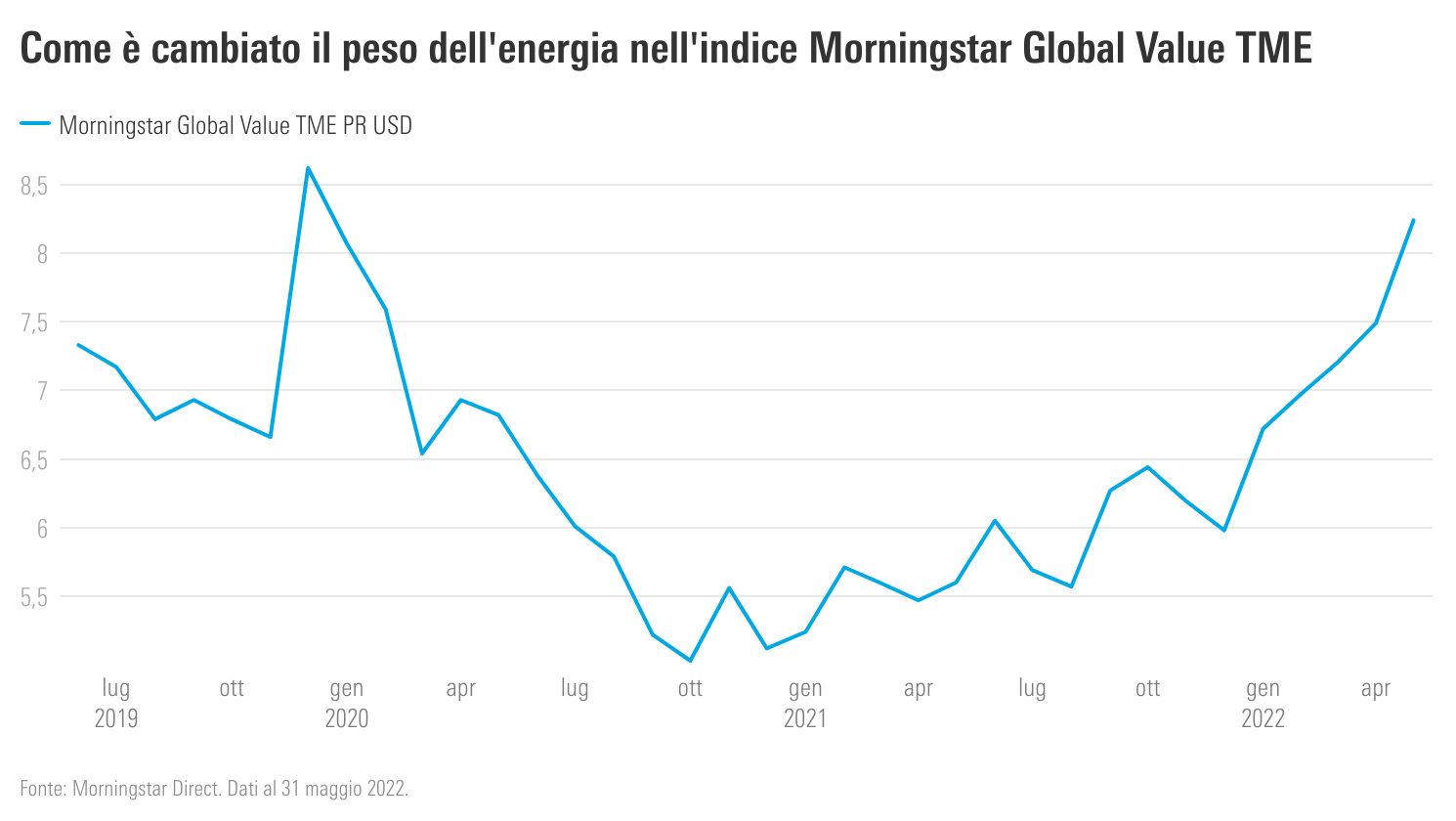

L’aumento dei prezzi dei titoli energetici ha fatto crescere il loro peso negli indici azionari value. Da un minimo di circa il 5% toccato ad ottobre 2020, il settore è salito all’8,4% a maggio 2022 nel Morningstar Global value target market exposure (TME), un paniere di azioni a larga e media capitalizzazione con orientamento al valore, quotate sui mercati mondiali.

Nei benchmark value americani, il peso dell’energia è quasi raddoppiato rispetto ai minimi di ottobre 2020, passando dal 3,4% al 7,6% di giugno 2022. Certo, non siamo ai livelli a due cifre del primo decennio del 2000, ma è un incremento, comunque, significativo.

Secondo i calcoli Morningstar, l’energia ha dato un contributo positivo di oltre l’1% alla performance da inizio anno dell’indice azionario globale value. Di fatto, il settore è andato in controtendenza rispetto a tutti gli altri, che hanno avuto un andamento negativo (dati a fine giugno).

Energia, un’àncora per le strategie value

I fondi azionari value sono mediamente più esposti all’industria del petrolio e del gas rispetto a quelli che adottano uno stile misto oppure orientato alla crescita. In genere, queste strategie investono in società con utili più stabili, business consolidati e con attività in settori maturi.

Nei portafogli degli azionari globali a larga capitalizzazione con stile value, il settore energetico oggi rappresenta quasi il 6,4% (a fine maggio 2022), contro appena l’1% delle strategie growth. Il suo peso è aumentato dalla fine del 2020, quando era sceso mediamente sotto il 3%.

Le perdite medie intorno al 4% registrate dai fondi globali value sono decisamente più basse di quelle delle strategie growth, che hanno performance negative superiori al 17%. Queste ultime, però, sono state protagoniste negli ultimi anni ed erano riuscite a chiudere in positivo anche il terribile 2020, grazie alla loro esposizione ai settori tecnologico e della comunicazione, che avevano trainato la ripresa dopo lo scoppio della pandemia.

Dispersione dei rendimenti

Tra gli oltre 140 fondi azionari globali large-cap value disponibili in Europa, c’è una notevole dispersione dei rendimenti dall’inizio dell’anno. Tuttavia, i migliori fondi – alcuni dei quali sono in territorio positivo – hanno un’esposizione al settore energetico superiore alla media, con punte di oltre il 20%. Questa tendenza non era stata così evidente nel 2021, quando il peso dell’oil&gas non aveva raggiunto i livelli attuali.

Per contro, tra i peggiori comparti per performance da gennaio, prevalgono quelli che non hanno esposizione a questa industria o ce l’hanno in percentuale minima. In questo caso, le perdite possono anche superare il 20%.

Non mancano, comunque, le eccezioni, che ci ricordano che l’allocazione settoriale è solo uno dei fattori che contribuisce ai rendimenti. Le scelte sui singoli titoli, il processo di investimento, le competenze del team di gestione, oltre ai costi per i sottoscrittori sono tutti elementi che possono aggiungere o togliere valore.

Aggiornamento dell’articolo pubblicato per la prima volta su Focus Risparmio il 28 giugno 2022.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.