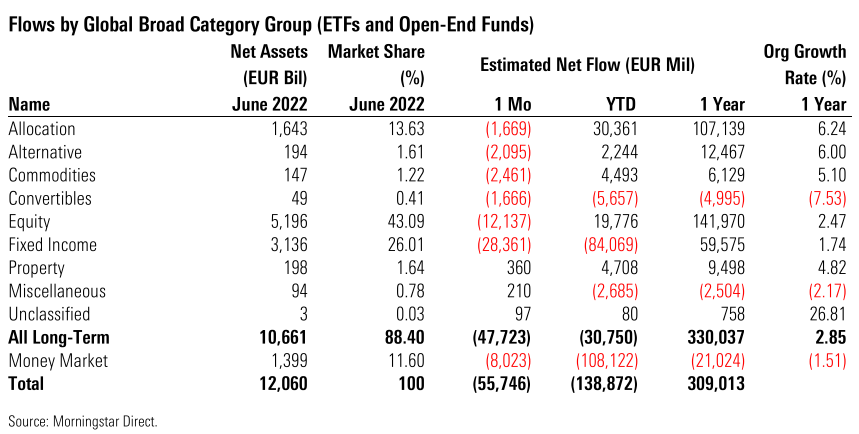

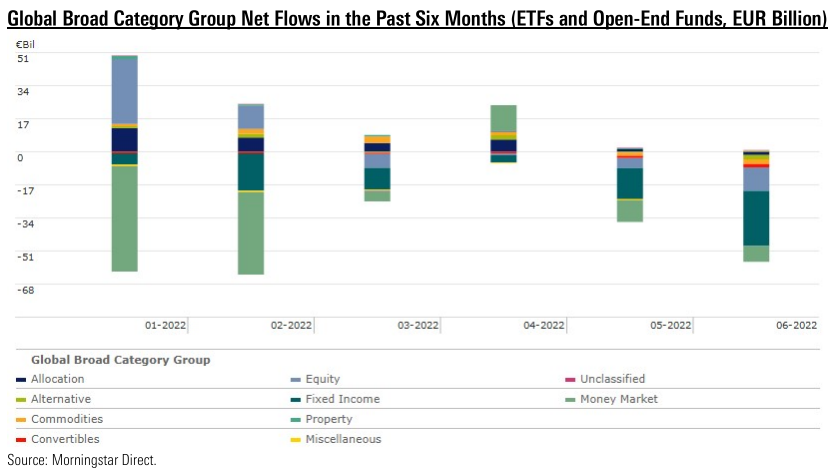

L'impennata dell'inflazione, le tensioni nella catena di approvvigionamento, i crescenti timori di recessione e la grande incertezza legata alla guerra in Ucraina stanno inasprendo il sentiment degli investitori. I fondi a lungo termine domiciliati in Europa hanno perso 47,7 miliardi di euro in riscatti netti a giugno, il peggior risultato mensile in termini di flussi da marzo 2020. Sebbene il quadro semestrale sia più eterogeneo, il mese scorso nessuna delle principali asset class è stata risparmiata dai deflussi.

A giugno, gli investitori hanno prelevato 28,4 miliardi di euro dai fondi a reddito fisso: il quinto mese negativo consecutivo e il secondo peggior risultato mensile dallo scoppio della pandemia. La maggior parte di questi deflussi ha riguardato fondi esposti a obbligazioni in euro a brevissimo termine, obbligazioni ad alto rendimento e obbligazioni globali dei mercati emergenti emesse in dollari. Dall'altra parte dello spettro, i fondi obbligazionari governativi in sterline britanniche sono stati a giugno la categoria più popolare nell'universo del reddito fisso, seguiti dai fondi di obbligazioni governative in dollari USA.

Con 84 miliardi di euro di deflussi netti, la prima metà del 2022 ha segnato il peggior semestre di sempre per i fondi a reddito fisso in termini assoluti e il settimo peggiore in termini di crescita organica (bisogna risalire alla seconda metà del 2011 per trovare un semestre peggiore in termini relativi – la crescita organica misura l’incidenza percentuale dei flussi rispetto agli asset iniziali).

D'altro canto, con 12,1 miliardi di euro di riscatti netti, i fondi azionari hanno registrato il quarto mese negativo di fila - e il peggior risultato mensile da marzo 2020. I fondi azionari globali dei mercati emergenti e i fondi azionari britannici a grande capitalizzazione sono stati quelli che hanno sofferto di più. Come accade dall'inizio dell'anno, i riscatti sono interamente attribuibili alle strategie attive.

Nonostante un secondo trimestre complicato (18 miliardi di euro persi per strada tra aprile e giugno), i fondi azionari sono riusciti ad attrarre 20 miliardi nella prima metà dell'anno, un risultato migliore di quello segnato nello stesso periodo nel 2008, 2012, 2016, 2019 e 2020.

I fondi esposti alle materie prime hanno avuto un primo semestre positivo, ma un mese di giugno negativo (2,5 miliardi di deflussi netti). Dopo un lungo periodo di raccolta positiva (da aprile 2020), i fondi bilanciati hanno segnato 1,7 miliardi di riscatti netti a giugno. I bilanciati moderati in euro che investono a livello globale sono stati quelli più colpiti dalle vendite. I fondi alternativi hanno perso 2,1 miliardi nel mese. Allo stesso tempo, i fondi monetari hanno registrato 8 miliardi di euro di deflussi netti.

Infine, il patrimonio dei fondi a lungo termine domiciliati in Europa è sceso a 10.661 miliardi di euro alla fine di giugno 2022, rispetto agli 11.329 miliardi di euro del 31 maggio.

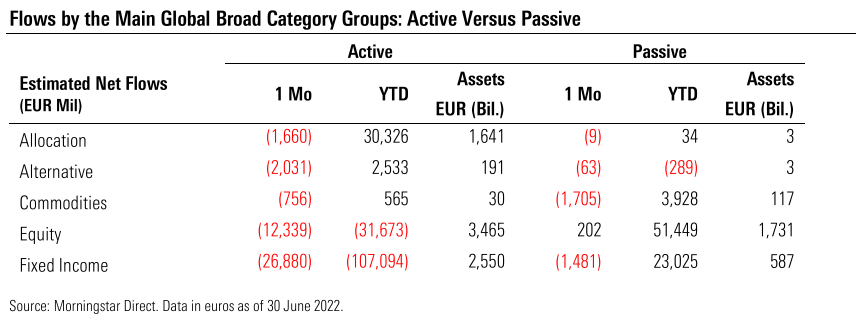

Gestione attiva Vs gestione passiva

I fondi indicizzati a lungo termine hanno registrato deflussi per 3,6 miliardi di euro a giugno, contro i 44,7 miliardi di riscatti netti dei fondi a gestione attiva. Sul versante attivo, tutte le classi di attività hanno subito riscatti. I fondi obbligazionari a gestione attiva hanno registrato il sesto mese consecutivo di deflussi netti, con 26,9 miliardi di vendite nette (il peggior risultato mensile da marzo 2020). Mentre i fondi azionari attivi hanno perso 12,3 miliardi, i fondi indicizzati azionari hanno attirato 202 milioni di euro di nuove sottoscrizioni nette (questo gruppo ha registrato flussi mensili positivi da maggio 2020).

La quota di mercato dei fondi passivi a lungo termine è salita al 23,04% a giugno 2022 dal 21,16% di giugno 2021. Se si includono i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato degli indicizzati si attesta al 20,37%, dal 18,88% di 12 mesi prima.

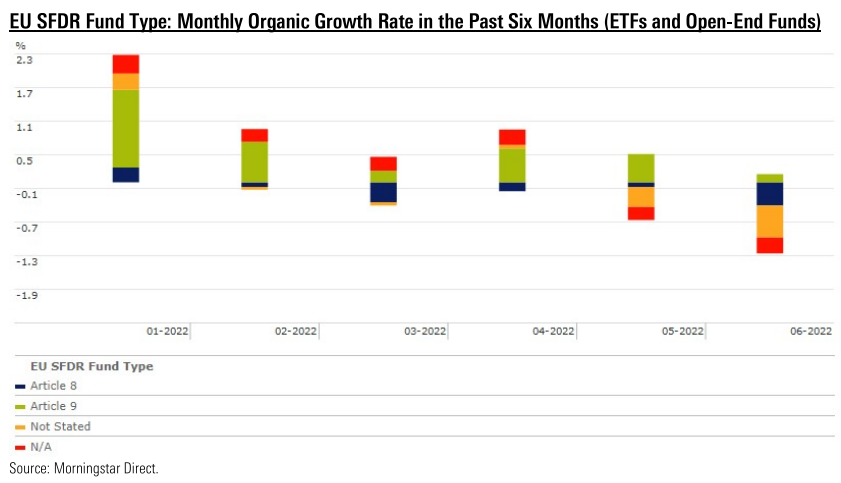

L’onda sostenibile

Nonostante l’ambiente generalizzato di “risk-off”, gli investitori hanno continuato a versare denaro – 686 milioni – nei fondi “dark green” (verde scuro), cioè quei comparti che rientrano nell’ambito dell’articolo 9 del regolamento europeo SFDR. D’altra parte, i fondi considerati come articolo 8 (detti anche fondi “verde chiaro”) hanno perso 17 miliardi di euro il mese scorso.

Dal punto di vista della crescita organica, i fondi articolo 9 sono gli unici a mostrate un tasso medio di crescita positivo nel secondo trimetre dell’anno, pari all’1,25%. Mentre i prodotti che rientrano nel gruppo dell'articolo 8 presentano un tasso medio di crescita organica pari a -0,63%. Nel secondo trimestre, invece, i fondi non considerati articolo 8 o articolo 9 hanno registrato tassi di crescita organica medi compresi tra -0,23% e -0,84%.

Le Sgr che hanno raccolto di più e di meno

Qui sotto le dieci società di gestione che hanno raccolto di più e di meno in Europa a maggio, con il dettaglio tra gestione passiva e attiva.

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 19 luglio 2022. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.