Gli investitori in fondi di investimento ricevono molti documenti, uno dei quali contiene le informazioni chiave ed è conosciuto come KIID (Key Investor Information Document). E’ progettato per fornire dati sugli obiettivi dei fondi, sul rischio, sulla performance e sui costi in termini concisi e semplici. Dopo una serie di rinvii, a gennaio 2023, gli investitori in OICVM dell'UE lo vedranno finalmente sostituito da un nuovo documento contenente le informazioni chiave, o KID.

Il nuovo documento è previsto dalla Direttiva UE Packaged Retail Investment and Insurance Product (PRIIPs), che si applica dal 2018 ai produttori e distributori di prodotti di investimento al retail. Da allora molti tipi di prodotti, inclusi i fondi chiusi, i prodotti di investimento assicurativi, gli strutturati e altri, hanno pubblicato questo documento di tre pagine.

Diversi fattori hanno ritardato l’adozione per gli OICVM, tra cui le preoccupazioni per l'eliminazione dei dati sulle performance passate e la loro sostituzione con scenari di rendimenti futuri, la base del calcolo dei costi (in particolare l'inclusione dei costi di transazione), la metodologia dell'indicatore di rischio e la sua capacità di riflettere accuratamente il giusto livello di rischio in tutti i prodotti.

L'anno scorso è stato finalmente raggiunto un accordo sulle modifiche alle regole per l'adozione per gli OICVM. Il 2 maggio 2022, le Autorità di vigilanza europee hanno pubblicato la consulenza tecnica richiesta dalla Commissione europea, sostenendo che il KID sarebbe più utile agli investitori se presentato in un formato semplice e di facile utilizzo. In particolare, raccomandano di sfruttare le opportunità di divulgazione digitale, di chiarire il perimetro di applicazione della normativa e di consentire approcci di rappresentazione diversa a seconda dei tipi di prodotti, quando ciò è necessario per garantire un’adeguata comprensione da parte dei clienti. Suggeriscono, inoltre, una nuova sezione nel KID per dare risalto agli obiettivi sostenibili.

Mentre le società di gestione continuano i preparativi in vista della scadenza di gennaio, un nuovo rapporto Morningstar, Your KIDs Second Term Report, esplora ciò che gli investitori possono aspettarsi di vedere dalle tanto attese modifiche e quanto siano allineate con le proposte Morningstar formulate nel 2018.

L'indicatore di rischio diventa meno rischioso

L'indicatore sintetico di rischio, o SRI, solleva tre preoccupazioni significative, dal nostro punto di vista. In primo luogo, la sua presentazione è quasi identica alla scala da 1 a 7 dell'indicatore presente nell’attuale KIID, ma il calcolo che stabilisce dove si trova un prodotto sulla scala è molto diverso. Nelle nostre analisi abbiamo riscontrato che molti fondi mostrerebbero un rischio inferiore sulla base della nuova metodologia. In secondo luogo, l’SRI rimane un amalgama di due diversi tipi di rischio: di mercato e di credito. Questo rappresenta una fonte di preoccupazione per noi. Conoscere entrambi i rischi è utile, ma poiché sono mostrati in aggregato, non è immediatamente evidente quale aspetto sia prevalente in un dato prodotto. In terzo luogo, l'SRI tende a sottovalutare il rischio di alcuni prodotti, in particolare quelli con attività negoziate meno frequentemente che di conseguenza mostrano una minore volatilità. I gestori avranno, tuttavia, la possibilità di aumentare il valore del proprio SRI nel caso in cui ritengano che quello calcolato non rifletta completamente i rischi per gli investitori.

Ritorno al passato

Le informazioni sulle performance sono state il punto di discussione più controverso del KID, sia per il divieto di dati sui rendimenti passati sia per l’inclusione di una serie di scenari di performance future. Entrambi i temi sono affrontati negli emendamenti alle regole. Gli OICVM sono tenuti a rinviare dal KID a un altro posto in cui è possibile visualizzare il formato KIID di un grafico a barre dei rendimenti dell'anno solare passato. Gli scenari favorevoli e sfavorevoli si baseranno sulla performance passata sotto forma di massimo guadagno e perdita, con il rendimento mediano che formerà lo scenario moderato. Un'immagine aiuta a visualizzare come si arriva agli scenari e, pensiamo, dovrebbero fornire agli investitori più informazioni e più fruibili di quelle che una tabella può trasmettere.

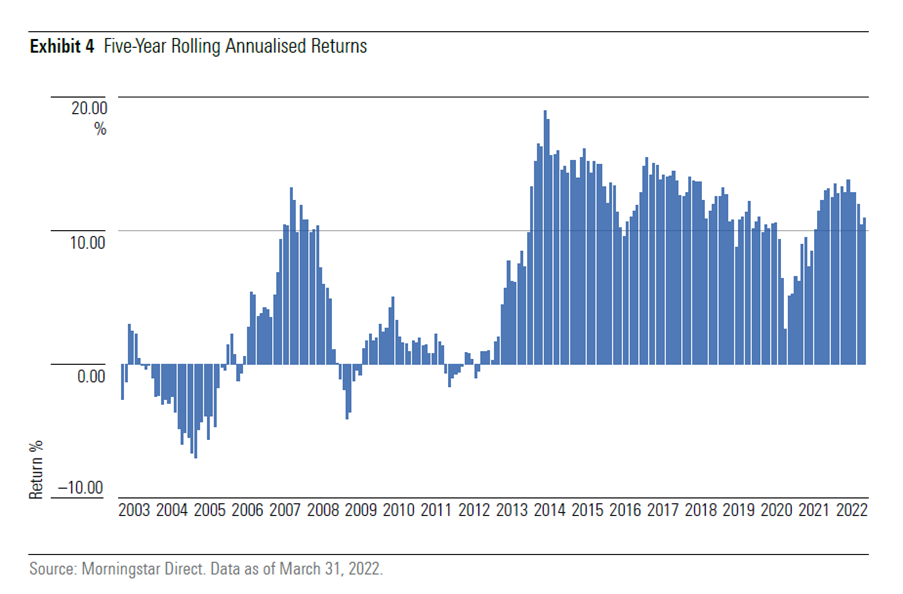

Il grafico mostra i rendimenti annualizzati a 5 anni, in euro, a fine mese del Morningstar Global Markets Index. Ai fini del KID, gli scenari pubblicati saranno presi dal migliore, peggiore e mediano di tutti i rendimenti terminati durante il periodo di 5 anni più recente (supponendo che il periodo di detenzione raccomandato, o RHP, del prodotto sia di 5 anni). In questo esempio, il migliore rendimento nel quinquennio è stato del 14,4% il 31 maggio 2017 e il peggiore del 2,7% il 31 marzo 2020. E’ previsto un ulteriore test per arrivare allo scenario sfavorevole e renderlo più sensibile ai recenti movimenti di mercato. Se il risultato è inferiore al 2,7%, viene pubblicato il valore del test come scenario sfavorevole.

Il confronto dei prezzi diventa un po' più facile

Le due tabelle dei costi saranno modificate, in modo da ridurre le possibilità che gli investitori vedano costi apparentemente diversi su documenti differenti. I costi a un anno sia nella tabella di riepilogo che nella tabella di composizione dei costi verranno calcolati assumendo un rendimento netto di 1 anno pari a zero, anziché lo scenario di performance moderata a 1 anno. Sebbene i costi della RHP continueranno a basarsi sullo scenario moderato della RHP, la modifica relativa all’anno consente agli investitori di confrontare diversi prodotti - un obiettivo chiave del KID - e di far corrispondere tali costi a quelli richiesti dalla normativa MiFID.

Un altro cambiamento fondamentale è che i costi di transazione avranno un floor pari ai costi espliciti sostenuti nel trading, eliminando la possibilità di sottrarre eventuali costi impliciti vantaggiosi, risultanti dal miglioramento dei prezzi tra l'ordine e l'esecuzione. La modifica rimuove la confusione generata dalla pubblicazione di costi di transazione che avevano valori negativi.

Nel complesso, gli emendamenti migliorano il contenuto del KID, sebbene siano state perse delle opportunità per spingersi oltre. La prospettiva di un altro ciclo di cambiamenti derivanti da una futura revisione fa sperare che il KID diventi un punto di riferimento pienamente utile per gli investitori. Per contro, una serie di revisioni in breve successione inibirà la continuità e la familiarità degli investitori con questo documento e aumenterà i costi per i produttori.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.