Non scorre più gas dalla Russia alla Polonia e alla Bulgaria. La compagnia energetica russa Gazprom si lamenta che gli importatori non vogliono pagare le loro bollette in rubli, mentre l’azienda polacca di gas naturale PGNiG parla di violazione del contratto. A marzo, il Cremlino ha chiesto ai clienti europei di pagare solo in valuta nazionale e ha minacciato di interrompere le consegne se non lo avessero fatto. Contemporaneamente, i Paesi europei hanno insistito all'unanimità sul pagamento concordato contrattualmente in euro o in dollari.

Tuttavia, secondo l'agenzia di stampa Bloomberg, alcune aziende europee potrebbero aver ceduto alle richieste di Mosca. Quattro società del Vecchio continente hanno già pagato in rubli come richiesto e dieci aziende hanno aperto un conto con Gazprombank per cambiare i pagamenti da metà maggio come voluto da Vladimir Putin, scrive Bloomberg facendo riferimento a una fonte senza nome vicina a Gazprom. Secondo la Commissione europea, questa mossa rappresenterebbe una violazione delle sanzioni imposte alla Russia, se si rivelasse vera.

I mercati europei del gas hanno reagito al blocco delle forniture con forti rialzi. Sulla piattaforma di scambio più importante dell’Europa continentale (il TTF - Title Transfer Facility), il contratto di maggio ha aperto a circa 126 euro per MWh (megawatt hours), un livello del 20% più alto rispetto al prezzo di chiusura del giorno precedente (103 euro). Tuttavia, i nervi si sono rapidamente calmati e il prezzo è poi sceso a circa 107 euro al MWh nel pomeriggio.

Gli analisti di Commerzbank, ad esempio, ipotizzano solo un effetto limitato. Anche se la Bulgaria dipende dalle importazioni russe per circa il 75%, la domanda è in forte calo a causa delle temperature primaverili.

Il presidente del consiglio polacco, Mateusz Morawiecki, ha sottolineato che la sicurezza dell’approvvigionamento del Paese non è a rischio. Per molto tempo, il Paese si è preparato alla diversificazione rispetto al gas russo. Questo include l'aumento dei volumi dalla Norvegia e lo sviluppo di terminali per l’importazione per il gas naturale liquefatto (LNG). In Polonia, gli impianti di stoccaggio del gas sono attualmente pieni al 76%, secondo i dati di Gas Infrastructure Europe.

Impianti di stoccaggio del gas vuoti in Europa

Gli altri Paesi europei possono solo sognarselo. In Germania, il più grande mercato di stoccaggio in Europa e il quarto nel mondo (dietro Stati Uniti, Russia e Ucraina), il livello di riempimento è solo del 33%. La situazione è simile in Italia, che ha la seconda più grande capacità continentale (livello di riempimento appena sotto il 35%). L’Olanda, al terzo posto, ha addirittura un livello del 25%.

Già questo inverno, gli impianti di stoccaggio del gas in Europa erano più vuoti del solito – anche prima dell’attacco russo all'Ucraina. La ragione principale era il livello molto elevato dei prezzi sul mercato mondiale. Il gas naturale liquefatto (GNL) è stato spedito principalmente in Asia, dove i clienti erano disposti a pagare prezzi ancora più alti che in Europa, che era già cara. Inoltre, ci sono state temperature sotto la media e cali di produzione temporanei negli Stati Uniti, secondo la Goldman Sachs Commodity Research. In questa situazione, gli europei hanno preferito utilizzare le loro riserve.

Mercati nervosi

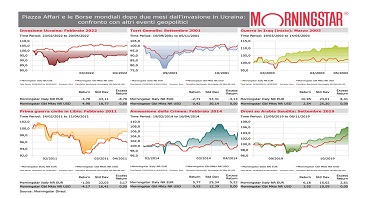

Con l'invasione delle truppe russe in Ucraina, la situazione si è aggravata ancora di più. Dal 24 febbraio, la paura ha dominato il mercato, sulla scia del timore che gli europei potessero aggiungere il gas alla lista delle sanzioni contro la Russia o che Mosca battesse gli europei sul tempo e chiudesse il rubinetto del gas – come infatti è successo.

Sul primo mercato europeo TTF, i prezzi sono aumentati del 50% nel corso della giornata del 24 febbraio. Mentre il contratto a un mese era ancora a 87,76 euro al MWh il 23 febbraio, era già a 130,66 euro il giorno seguente (secondo i dati ICE). I prezzi hanno raggiunto un massimo preliminare di 217,29 euro il 7 marzo.

Da allora, i prezzi sono scesi un po’, passando recentemente sotto la soglia dei 100 euro al MWh – sono poi risaliti il 27 aprile.

Sul mercato statunitense (Henry Hub), l'aumento dal 24 febbraio è stato meno drammatico che in Europa, ma anche dall’altra parte dell’oceano i prezzi sono aumentati fortemente.

Gli ETF esposti al gas naturale sono stati tra i migliori a marzo, come mostra l'ultima analisi di Morningstar. La top 15 del mese comprendeva diversi prodotti esposti al gas, con il Wisdom Tree Natural Gas ETC in cima alla lista.

La dipendenza tedesca dal gas russo

Un caso particolare è la Germania, il Paese con il maggior consumo di gas in Europa e con un'alta dipendenza dalle importazioni russe. Anche qui, le scorte erano ai minimi storici all'inizio dell'anno, ma la ricostituzione è iniziata prima degli anni precedenti in vista dell'escalation in Europa orientale.

Colpisce la situazione del più grande impianto di stoccaggio del Paese a Rehden, in Bassa Sassonia, che, guarda caso, è nelle mani della controllata di Gazprom astora GmbH. Il deposito è praticamente vuoto (livello di riempimento attuale: 0,51%) - e lo è da un anno.

Se altre aziende riempiono i loro impianti in primavera ed estate, il quadro a Rehden era diverso. L'estate scorsa i livelli di riempimento erano costantemente sotto il 10% - un fatto che alcuni osservatori hanno interpretato anche allora come un tentativo della Russia di far salire i prezzi.

Secondo i dati del GIE (Gas Infrastructure Europe), un totale di 29 aziende gestisce circa 40 impianti di stoccaggio del gas in Germania. Uniper ha attualmente le maggiori riserve di gas con circa 19,4 TWh.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.