Fare un elenco dei rischi che un investitore può incontrare quotidianamente sui mercati è una impresa praticamente impossibile. Asset come azioni e obbligazioni (per stare sul generale), o come small cap, mercati emergenti e bond high yield (per andare un po’ più nel dettaglio) presentano pericoli connaturati al tipo di investimento per cui sono stati pensati. Ma il loro andamento è anche determinato da una moltitudine di fattori che, come ha dimostrato la pandemia, spesso sono impossibili da prevedere.

Cosa è il rischio

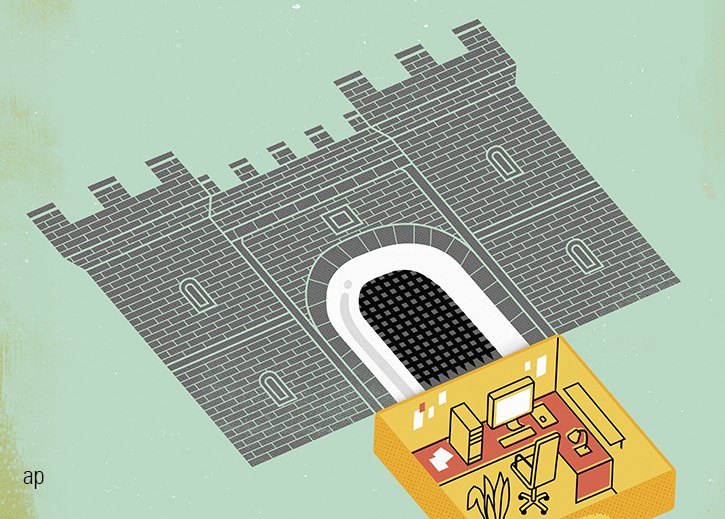

Nonostante questo quadro si può cercare di mettere un po’ di ordine quando si parla di rischi, provando a capire di che cosa si tratta e come si possono gestire. “Le definizioni più comuni di rischio di investimento hanno a che fare con l’incertezza”, spiega Ben Johnson, Director della Global exchange-traded fund research di Morningstar. “Quanto è probabile che i rendimenti di un investimento si discostino da quelli attesi? E di quanto?”.

Questo è un elemento fondamentale. I rudimenti della finanza, infatti, dicono che il mercato deve offrire rendimenti attesi più elevati quanto più aumenta la probabilità di un asset di diminuire di valore e di generare perdite. “Gli investitori vorrebbero acquistare asset ad alto rendimento e a basso rischio”, spiega Alex Bryan, Director della ricerca di Morningstar. “Ma sono le asset class più pericolose, come le azioni, che nel lungo periodo hanno storicamente offerto rendimenti più elevati rispetto, ad esempio, alle obbligazioni governative”.

Due tipi di rischio

Restando sul piano generale, sul mercato vengono riconosciuti due tipi di rischi.

-Rischio sistematico

“Conosciuto anche come rischio di mercato o rischio non diversificabile è, in genere, il pericolo più grande che gli investitori devono affrontare”, dice Johnson. È guidato da due variabili economiche chiave: crescita e inflazione. “I rendimenti a lungo termine di praticamente tutti gli asset sono il risultato di uno di questi due elementi: per quanto riguarda l’equity se l'economia cresce e il miglioramento si traduce in un aumento dei flussi di cassa per le aziende, gli investitori azionari saranno ricompensati per l'assunzione del rischio; nel caso dei bond, se l'inflazione aumenta, gli obbligazionisti saranno penalizzati”, spiega Johnson.

-Rischio idiosincratico

In economia con questo termine ci si riferisce al rischio specifico di un determinato asset di investimento ed è determinato da una infinità di variabili. “L’azienda A sarà in grado di raggiungere i suoi target di vendita? La società B riuscirà a ripianare i debiti?”, dice Johnson. “Le risposte a domande come queste sono il risultato di una serie di altre questioni: condizioni di mercato, situazioni geopolitiche di determinate regioni e altro ancora”.

Come gestire il rischio

“Il mix tra azioni e obbligazioni è probabilmente il sistema migliore per gestire l’andamento complessivo di un portafoglio. Ma ci sono altri suggerimenti che si possono dare”, spiega Daniel Sotiroff, Senior manager research analyst di Morningstar. “Quando si decidono le allocazioni in azioni o obbligazioni o quali altri asset detenere, può essere utile pensare al proprio livello di comfort quando inevitabilmente scenderanno. Perché, prima o poi, lo faranno. Seguendo questa idea, non guardare il proprio portafoglio quando i mercati finanziari vanno male, può essere un modo efficace per gestire il rischio perché riduce la possibilità di prendere decisioni avventate che danneggerebbero i risultati a lungo termine. Ignorare i propri investimenti, insomma, può essere lo strumento di gestione del rischio più efficace di tutti”.

Un altro sistema è quello di porsi degli stop loss (ordini di vendita che scattano automaticamente quando un asset raggiunge determinate valutazioni al ribasso). “Questi, tuttavia, rischiano di far uscire dal mercato nel momento sbagliato: un picco nella volatilità può innescare un ordine di stop loss anche se il calo di valore è stato solo temporaneo”, dice Bryan. “La morale è che non esiste un sistema sicuro per gestire il rapporto fra rischio e rendimento. Tuttavia, è fondamentale assumersi solo i rischi che il mercato compensa e con cui ci si trova a proprio agio. Le preferenze di rischio degli investitori dovrebbero governare i loro obiettivi di rendimento, non il contrario”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.