Gli investitori in fondi scelgono le obbligazioni a breve termine. Secondo l’ultimo report Morningstar sulla raccolta in Europa, la categoria degli Ultra-short term bond in euro è stata la seconda migliore dopo gli Azionari internazionali large cap blend, con flussi netti per 5,4 miliardi (dati a fine luglio 2021). E’ stato il secondo miglior risultato degli ultimi 14 anni. Il precedente risale all’aprile 2007, prima della grande crisi finanziaria, innescata dalla bolla immobiliare negli Stati Uniti e proseguita con i problemi del debito sovrano nel Vecchio continente.

I dati segnalano un atteggiamento di maggior prudenza degli investitori rispetto ai mesi precedenti quando avevano preferito i segmenti a più alto rendimento, come high yield ed emergenti. Gli obbligazionari a brevissimo termine, infatti, hanno un portafoglio con scadenza in aggregato inferiore ai dodici mesi. Differiscono dai comparti monetari perché assumono generalmente maggiori rischi di credito, liquidità o tassi di interesse.

Inflazione e Bce

Nessuno si aspetta un rialzo dei saggi di riferimento a breve, ma la ripresa dell’inflazione e dell’attività economica nella zona euro sta esercitando pressione sulla Banca centrale europea. “L'Eurozona, relativamente immune alle pressioni inflazionistiche fino ad ora, comincia a subirle”, spiega Clément Inbona, gestore di La Financiere de l’Echiquier. “Anche se i dati di agosto sono in parte inquinati da effetti di calendario, il meccanismo in atto assomiglia stranamente a quello che sta interessando gli Stati Uniti da diversi mesi: tensioni nelle catene di approvvigionamento globale, aumento dei prezzi delle materie prime, corsa all’acquisto di servizi legati alla riapertura, ecc. Una somma di squilibri tra domanda e offerta. Se questi fattori dovessero mantenersi a lungo, potrebbero creare un ciclo inflazione/salari e portare la politica monetaria a una svolta meno accomodante all'inizio, e restrittiva in seguito. Con l’affievolirsi, settimana dopo settimana, delle sorprese positive legate al dinamismo economico, questo contesto di crescente incertezza monetaria sembra un invito a maggiore cautela”.

Di fatto, nella riunione del 9 settembre, la Banca centrale europea ha lasciato intendere di voler rimanere accomodante ancora a lungo, nonostante il cenno a “una modesta riduzione” del ritmo di acquisti del programma varato per l’emergenza pandemica (PEPP). “Il mercato sta valutando un primo rialzo dei tassi di 10 punti base nel dicembre 2023, ben oltre la Federal Reserve americana o la Bank of England, il che sembra perfettamente ragionevole”, afferma Konstantin Veit, senior portfolio manager European Rates di Pimco. “La Bce probabilmente porrà fine agli acquisti netti nell'ambito del PEPP nel 2022, e gli strumenti di acquisto di asset più regolari torneranno alla ribalta per mettere a punto la politica monetaria post-pandemica”.

Magre performance

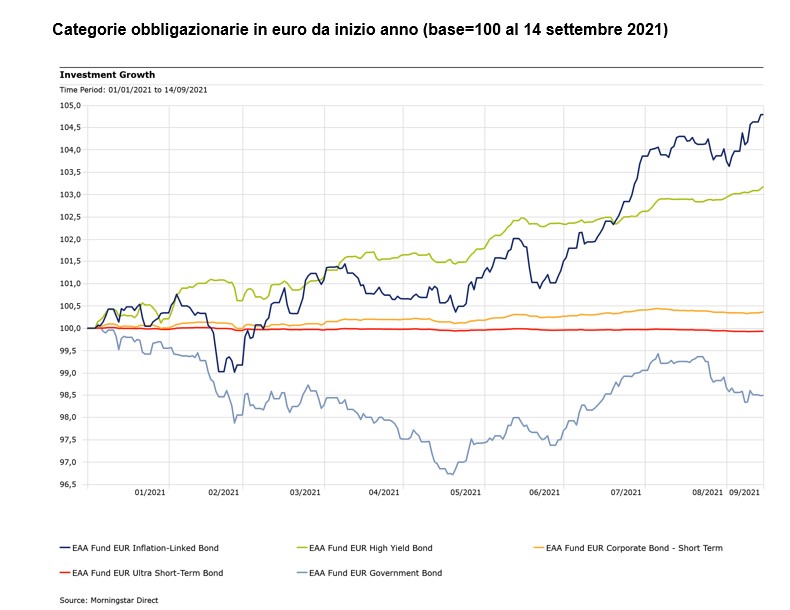

L’interesse degli investitori per i fondi obbligazionari a brevissimo termine non è ripagato dai rendimenti, che sono mediamente prossimi allo zero da inizio anno (0,1% al 14 settembre), ma superiori rispetto agli Euro government bond (-1,7%). Per trovare risultati migliori, bisogna accettare scadenze un po’ più lunghe. Ad esempio, la categoria dei corporate bond a breve termine, con maturity di portafoglio che tipicamente non eccede i tre anni, avanza dello 0,5% da gennaio. Se si desidera rimanere tra gli strumenti denominati in valuta comunitaria, i maggiori guadagni si registrano tra quelli agganciati all’inflazione (inflation-linked) e gli high yield, tuttavia bisogna essere disposti ad accettare un po’ più di rischio. La deviazione standard a un anno dei primi è del 3,57%; dei secondi sfiora il 4%, contro lo 0,31% degli ultra-short term.

“Per avere minore volatilità nel segmento high yield, bisogna ridurre la duration di portafoglio”, spiega Andrea Pescatori, amministratore delegato di Ver Capital, società di gestione indipendente, focalizzata sul mercato del credito corporate europeo. “Ad esempio, noi acquistiamo solo bond con durata residua inferiore a 24 mesi (e reale più bassa dell’anno) in alcuni nostre strategie”.

Rendimenti e costi

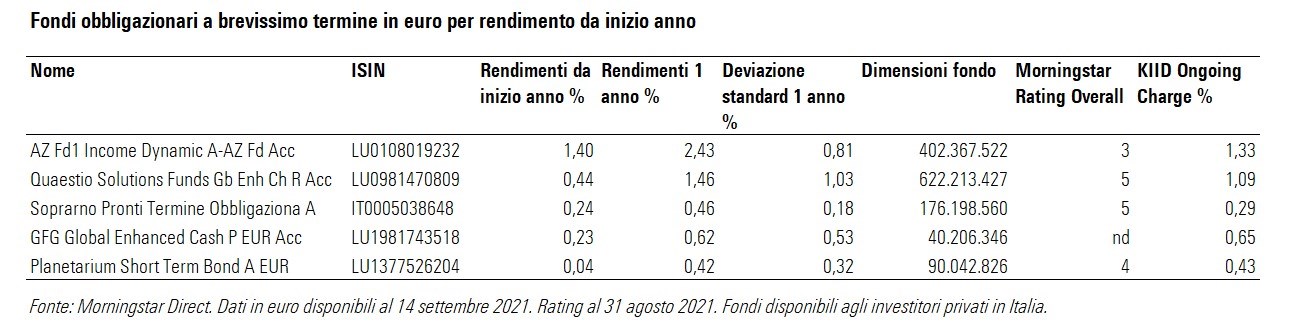

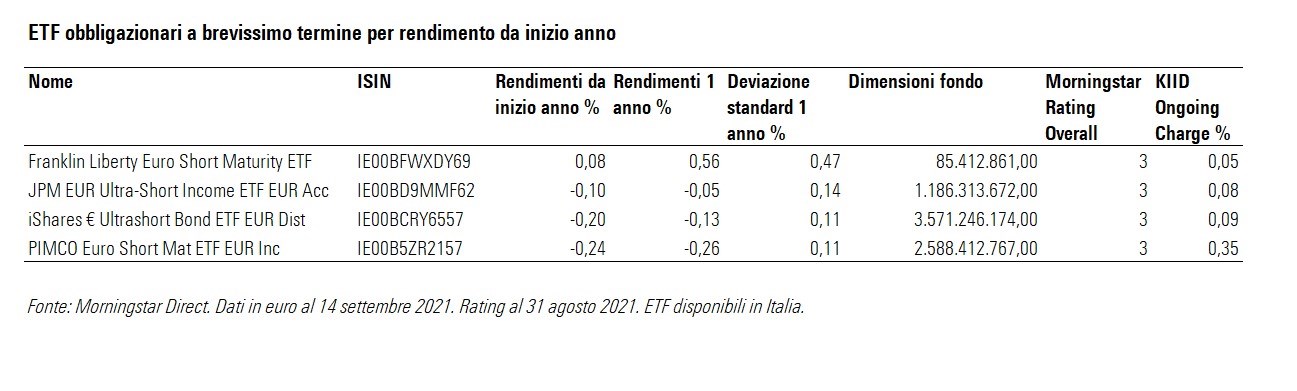

Per i risparmiatori interessati agli obbligazionari a brevissima scadenza in euro, esistono una quartina di fondi e quattro Exchange traded fund (Etf) disponibili in Italia per i privati. I secondi hanno costi mediamente inferiori, un aspetto che è da tenere seriamente in considerazione in una fase di tassi di interesse bassi o addirittura negativi, perché le commissioni impattano sul rendimento, oltre a essere predittive del successo futuro di un fondo. E’ vero che il gestore attivo può migliorare la performance discostandosi dal benchmark - e i dati dei migliori da inizio anno sembrano confermarlo - ma l’investitore deve accettare un po’ più di rischio.

Tra i fondi al top per rendimento da gennaio troviamo AZ Fund 1 Income Dynamic A, che ha tre stelle Morningstar e spese correnti dell’1,33% annuo, seguito da Quaestio Solutions Funds Global Enhanced Cash R (5 stelle, ongoing charge dell’1,09%).

Gli Etf disponibili in Italia hanno rendimenti attorno allo zero dall’inizio dell’anno, che vanno dal +0,08 di Franklin Liberty Euro short maturity al -0,24% di Pimco Euro short maturity. Quest’ultimo è anche quello con spese correnti più elevate tra gli indicizzati.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.