“Nata dopo la crisi finanziaria globale, la prima generazione di strategie liquid alternative è stata come l’iPad al suo debutto: una soluzione a un problema che non eravamo sicuri di avere”. Si apre così il rapporto Morningstar globale su questa particolare tipologia di strumenti simili agli hedge fund. Il primo ciclo di mercato, che si è concluso a marzo 2020 con lo scoppio della pandemia di Covid-19, è stato deludente per molti investitori. Cambierà qualcosa nell’era post-Coronavirus?

Cosa sono

Innanzitutto, ricordiamo che i fondi liquid alternative usano un mix di strategie d’investimento, titoli e tecniche che differiscono dalle tradizionali esposizioni long-only a classi di attività come azioni o obbligazioni. In Europa, sono regolati dalla normativa Ucits sugli organismi di investimento collettivo del risparmio e offrono liquidità giornaliera o settimanale. Differiscono dagli hedge fund perché hanno maggiori vincoli nella costruzione del portafoglio e possono essere venduti senza limitazione agli investitori privati. Morningstar stima che il patrimonio globale di questi strumenti sia di circa 500 miliardi di dollari (a maggio 2021).

Un passo indietro

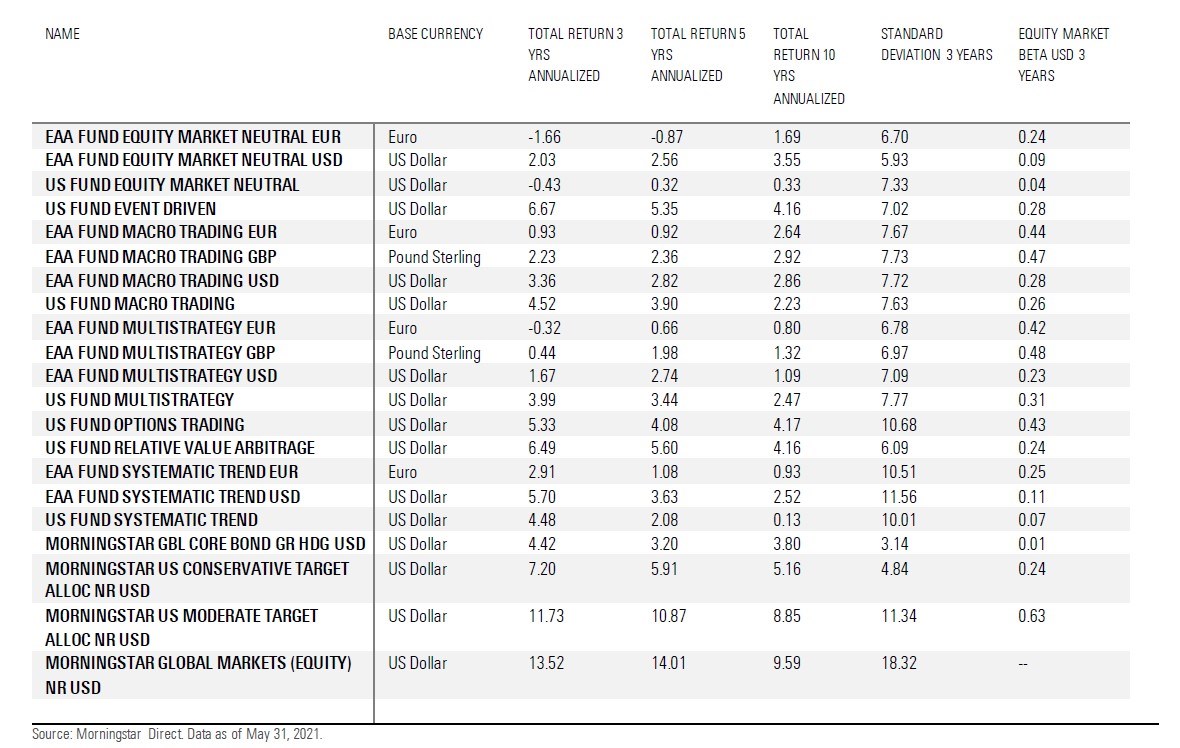

Nell’ultimo decennio, i risultati delle strategie alternative sono stati piuttosto deludenti rispetto a quelle tradizionali. La tabella 1 mostra i rendimenti medi annualizzati delle principali categorie (europee – EAA e statunitensi US) a tre, cinque e dieci anni a confronto con alcuni indici Morningstar (obbligazionari, azionari e bilanciati). Nel Vecchio continente, le performance, corrette per il beta azionario medio di ciascuna categoria, indicano che i gestori hanno creato poco valore aggiunto (alfa) al netto delle commissioni.

Rendimenti delle categorie Morningstar per i fondi alternativi (in valuta base)

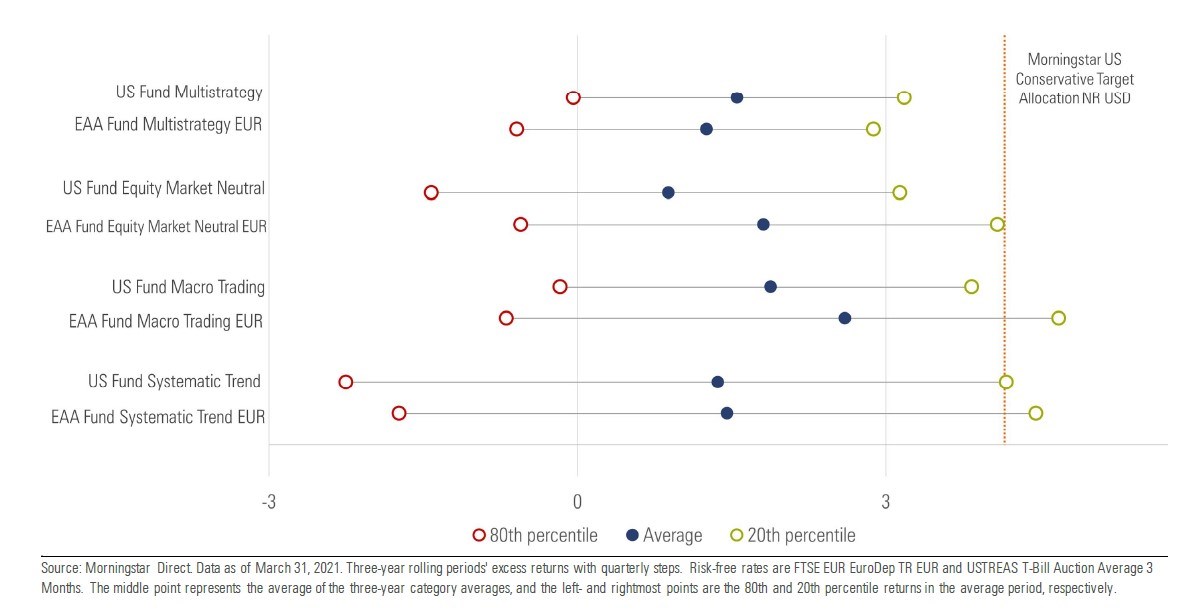

L’analisi delle performance passate, tuttavia, mostra anche un’alta dispersione tra fondi appartenenti alla stessa categoria. “Se guardiamo al rendimento in eccesso rispetto a un investimento privo di rischio in alcune delle principali categorie alternative tra gennaio 2011 e marzo 2021 (usando i dati a tre anni rolling), vediamo che c’è una elevata dispersione”, spiega Francesco Paganelli, senior analyst di Morningstar e tra gli autori del report. “Ad esempio, una tipica strategia azionaria USA market neutral ha reso un magro excess return triennale annualizzato dello 0,89% nel periodo considerato, ma un fondo nel quintile più alto ha registrato un ritorno in eccesso rispetto alla liquidità di almeno il 3,14% annualizzato”.

Rendimento medio in eccesso a tre anni rolling delle principali categorie alternative tra gennaio 2011 e marzo 2021

Qualcosa sta cambiando

Nell’ultimo anno e mezzo, le strategie alternative hanno provato a riscattarsi. Il 2020 è stato il miglior periodo dal 2009 e nel primo semestre 2021 l’indice Credit Suisse Liquide alternative (total return in dollari) ha reso il 6,2%, che si confronta con il +15,2% dell’S&P 500. “Le condizioni di mercato oggi sono diverse rispetto al precedente ciclo”, spiega Paganelli. “Negli ultimi anni, un portafoglio classico (50% azionario e 50% obbligazionario in Europa e 60/40 negli Stati Uniti) ha funzionato molto bene, grazie alle politiche monetarie espansive delle banche centrali e ai bassi tassi di interesse. Gli investitori, abituati ai ritorni a doppia cifra dell’ultimo decennio, dovranno ricalibrare le loro aspettative in un contesto di alte valutazioni azionarie, tassi di interesse in salita e ritorno dell’inflazione. L’obiettivo dei liquid alternative di ritorni positivi e non correlati con il mercato potrebbe acquistare maggior valore in una fase dove le azioni e le obbligazioni faticano a dare diversificazione”.

Gli investitori devono fare la loro parte

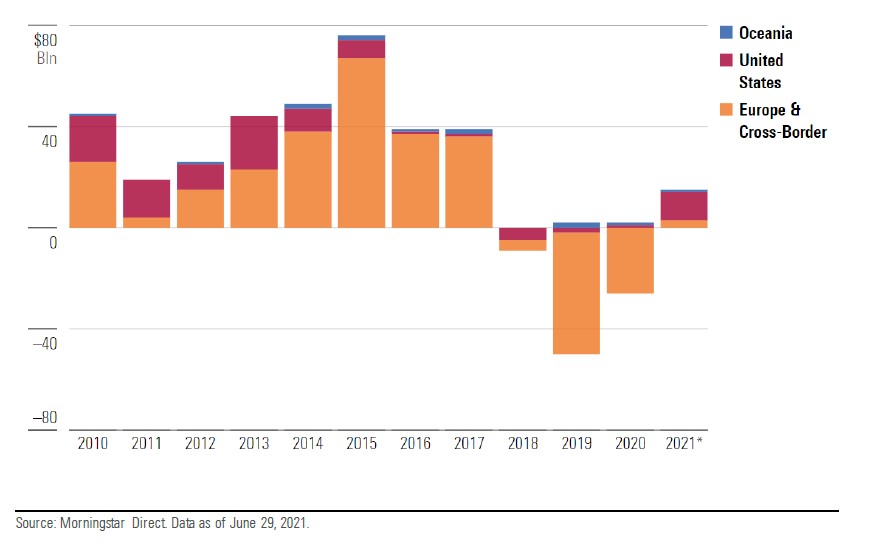

Nel 2021, gli investitori sono tornati ad acquistare i fondi alternativi, soprattutto negli Stati Uniti, dopo alcuni anni di riscatti. La storia di queste strategie, anche se relativamente breve, è caratterizzata da una raccolta con picchi e brusche cadute. In Europa, il boom è cominciato nel 2015, qualche anno dopo gli Stati Uniti, perché i tassi di interesse negativi hanno spinto a ricercare rendimenti fuori dal reddito fisso, con alcune strategie che hanno riscontrato grande successo tra cui Aberdeen GARS e Invesco global targeted return, che sono diventate tra le più grandi del Vecchio continente. I deludenti risultati del 2018 hanno innescato un ciclo di deflussi, che oggi sembra essersi indebolito. I dati sulla raccolta mostrano che il segmento è sottoposto più di altri ai cambi di sentiment degli investitori, con conseguenti casi di acquisto dei fondi quando sono ai massimi e vendita ai minimi che determina risultati ancora più frustranti rispetto a un approccio buy and hold.

Flussi nei fondi alternativi dal 2011 a fine maggio 2021 (in miliardi di dollari)

“I liquid alternative sono stati impopolari negli ultimi anni, ma i tempi potrebbero essere maturi perché queste strategie mostrino il loro valore”, conclude Paganelli. “Tuttavia, gli investitori devono saper scegliere perché è difficile trovare gestori davvero bravi. Optare per un manager con un profilo di rischio/rendimento nella media potrebbe addirittura avere un impatto negativo sul portafoglio. Per questo, bisogna andare oltre una valutazione puramente quantitativa e guardare fattori come l’esperienza del team nel settore degli alternativi, la disponibilità di risorse, la solidità dei processi, le infrastrutture di risk management, con un occhio attento alla liquidità del portafoglio”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.