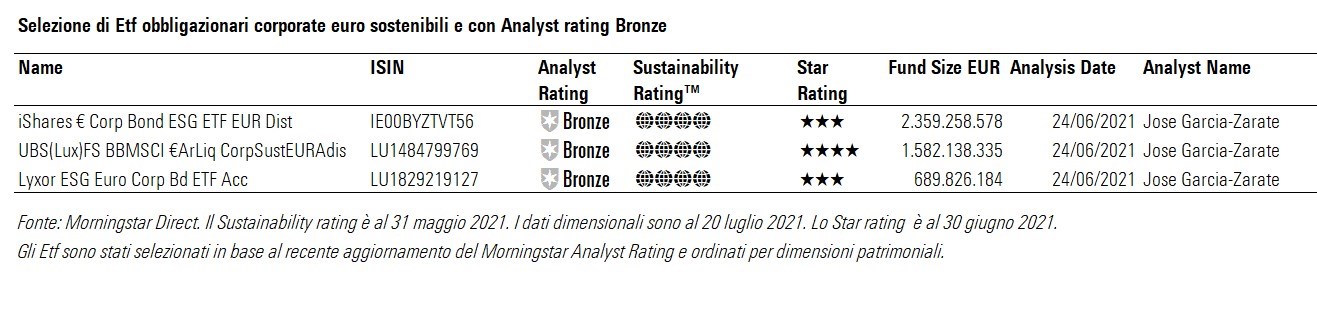

Gli analisti di Morningstar hanno recentemente aggiornato le valutazioni di alcuni Exchange-traded fund (Etf) che investono in obbligazioni societarie integrando i fattori ambientali, sociali e di governance (ESG). Tre strumenti, quotati anche in Borsa italiana, hanno ottenuto un Analyst rating pari a Bronze.

La conferma

Per UBS (Lux) Fund solution – Bloomberg Barclays Msci Euro area liquid corporate sustainable si è trattato di una conferma più che una novità. Il fondo è medaglia di bronzo sin da quando Morningstar ha avviato la copertura nel maggio 2019. I suoi punti di forza, si legge nel report del 24 giugno di Jose Garcia-Zarate, Associate director per le strategie passive di Morningstar, sono le solide credenziali ESG, unite alla diversificazione del portafoglio e ai bassi costi. L’indice di riferimento, replicato in modo fisico, include obbligazioni societarie a tasso fisso, investment grade (ossia di buona qualità), denominate in euro ed emesse da società dell’Eurozona, con un rating ESG medio o alto (in base alla metodologia di Msci). Sono escluse le imprese che operano in business controversi (ad esempio le armi), o che ricavano oltre il 5% delle entrate da attività legate al carbone termico e alle sabbie bituminose, o che hanno incidenti ambientali, sociali o di governance significativi. I bond devono avere un capitale minimo circolante di 500 milioni di euro e una durata residua non inferiore all’anno.

“I criteri di selezione ESG adottati forniscono una garanzia agli investitori sostenibili”, commenta Garcia-Zarate. “Le ulteriori misure adottate vanno nella direzione di un’ampia diversificazione per settori, qualità del credito e scadenze”.

Più diversificazione con il nuovo indice

E’ medaglia di bronzo anche Lyxor ESG Euro corporate bond, che è stato promosso dal giudizio Neutral un anno fa. Dal lancio nell’ottobre 2018 a luglio 2019, l’Etf ha avuto a riferimento un indice non ESG; successivamente ha adottato un paniere che integra i criteri di sostenibilità, raggiungendo così una maggiore diversificazione. Il metodo di replica è fisico da ottobre 2020, mentre in precedenza era sintetico. Se si guardano le performance su orizzonti temporali estesi, bisogna tenere in considerazione che il benchmark è cambiato e i risultati passati riflettono la ristrettezza dell’universo di riferimento precedente. “La ricerca di rendimento da parte degli investitori è stata positiva per i corporate bond”, spiega Garcia-Zarate. “Ma i fondi che seguono indici più ampi ne hanno beneficiato in misura maggiore. Oggi, l’Etf replica un benchmark che comprende tutte le scadenze e i settori ed è un chiaro miglioramento in termini di rappresentazione delle asset class, anche se la selezione con criteri ESG determina una inclinazione verso le emissioni di qualità più alta in termini di credit rating”.

Il più grande per dimensioni

Infine, iShares euro corporate bond ESG ha ottenuto la medaglia di bronzo per la prima volta nel giugno 2020, quando i ricercatori di Morningstar hanno avviato la copertura di questo Etf. In termini di masse è il più grande tra gli Etf obbligazionari corporate euro sostenibili. Replica fisicamente un indice composto da titoli investment grade a tasso fisso e con un giudizio di sostenibilità medio o alto. Non ha limitazioni nel domicilio degli emittenti, che di conseguenza può anche non essere nell’area euro. I filtri di sostenibilità sono simili a quelli dei precedenti fondi, mentre la soglia minima di circolante è inferiore (300 milioni di euro). La durata residua deve essere almeno di un anno. “L’indice di riferimento non ha vincoli di investimento nei soli titoli più liquidi, quindi offre una migliore rappresentazione del set di opportunità sul mercato”, precisa Garcia-Zarate. Come per le altre strategie di questo tipo, la sovraesposizione ai bond di qualità può portare a delle sotto-performance rispetto al più ampio universo dei corporate tradizionali quando c’è una forte domanda di questi titoli. Per contro, rappresenta anche un cuscino di protezione nelle fasi di ribasso.

Uno sguardo all’ESG commitment level

Gli Etf di iShares e UBS hanno un Morningstar ESG commitment level (sistema di valutazione che aiuta gli investitori a capire se la strategia è veramente sostenibile) pari ad Avanced. Questo livello, che è un gradino sotto i Leader, viene attribuito alle strategie che gli analisti considerano tra le migliori in termini di risorse dedicate alla sostenibilità, di integrazione dei criteri ESG nelle scelte di portafoglio e di pratiche di azionariato attivo. Il fondo di Lyxor, invece, ha un livello Basic.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.