In questo periodo non certo avaro di notizie e spunti, il petrolio è riuscito a prendersi prepotentemente la scena. Siti d’informazione, quotidiani e telegiornali non hanno parlato d’altro per diversi giorni: lo scorso 20 aprile, per la prima volta, il greggio Wti veniva scambiato a un valore negativo. Il giorno dopo, toccava addirittura i -37 dollari al barile sulla Borsa di New York.

E la discesa prosegue: proprio oggi, 27 aprile, il Wti per consegna giugno è scivolato sotto i 15 dollari al barile, segnando un calo dell’11,6% rispetto alla chiusura di venerdì. In discesa del 3,6%, a 20,66 dollari al barile, anche il Brent nella consegna a giugno (che scadrà alla fine di aprile). Questo, nonostante alcuni dei grandi produttori, Arabia Saudita in testa, abbiano iniziato a ridurre l’output in anticipo rispetto alla data del primo maggio concordata tra i paesi del gruppo Opec+. I timori per la domanda globale di greggio e per la capacità di stoccaggio delle eccedenze stanno mettendo pressione sui prezzi dopo alcune sedute di parziale recupero.

Cosa è successo: Lockdown, ma non solo

Una delle ragioni è, evidentemente, il blocco quasi totale delle attività produttive e degli spostamenti di privati e di merci degli ultimi mesi. In sostanza, da febbraio il consumo di carburanti, e quindi la domanda di petrolio, si sono ridotti drasticamente. Contemporaneamente, però, non c’è stata la corrispondente contrazione della produzione.

“Di petrolio in circolazione ce n’è tanto, troppo”, afferma Maurizio Mazziero della Mazziero Research. “Si stima un calo della domanda di circa il 20% ad aprile, mentre le riduzioni di produzione dell’Opec+ riguardano il 10 % dell’offerta e inizieranno solo da maggio. Troppo tardi e troppo poco. Le scorte su terraferma stanno raggiungendo i limiti di capacità dei depositi e già da alcune settimane vengono impiegate le navi cisterna con costi in continua ascesa”. La situazione è talmente critica che diverse grandi aziende hanno terminato lo spazio fisico per immagazzinare delle scorte.

Questo spiega anche perché il prezzo del WTI con consegna a maggio abbia chiuso in negativo negli ultimi due giorni di quotazione. “Un braccio di ferro che ha visto da un lato gli operatori fisici, che cercavano di collocare petrolio consegnandolo attraverso la borsa, e dall’altro gli operatori finanziari obbligati a vendere a tutti i costi il petrolio precedentemente acquistato, pena il ritiro dei barili”, prosegue Mazziero. “La sfida si è conclusa con la vincita degli operatori fisici, che si sono convinti a ritornare compratori solo a prezzi ampiamente negativi, assorbendo così le vendite degli operatori finanziari”.

Gli scenari futuri

“Difficile dire cosa accadrà al petrolio da qui in avanti, ma la debolezza dovrebbe continuare almeno sino a fine giugno, fintantoché le attività produttive non raggiungeranno un buon grado di recupero”, afferma Mazziero. “Fino ad allora, complice una curva delle scadenze dei contratti particolarmente penalizzante, l’acquisto con un’ottica di medio-lungo termine resta un azzardo”.

“Riteniamo che nel breve termine (diciamo i prossimi due mesi) vedremo ancora prezzi del petrolio molto bassi, con i tagli dell'OPEC+ non sufficienti a riequilibrare il mercato”, si legge in una recente nota a cura di Jing Ning, Portfolio Manager, FF China Focus Fund di Fidelity International. “Inoltre, nei sei mesi successivi, il prezzo del petrolio sarà limitato in quanto gli stock dovranno essere smaltiti, la capacità di riserva dovrà tornare in funzione e il consumo di petrolio dell'economia si stabilizzerà probabilmente al di sotto del livello pre-crisi. In una prospettiva a più lungo termine, invece, ci aspettiamo una dinamica più favorevole della domanda e dell'offerta nel settore energetico”.

Il barile in portafoglio

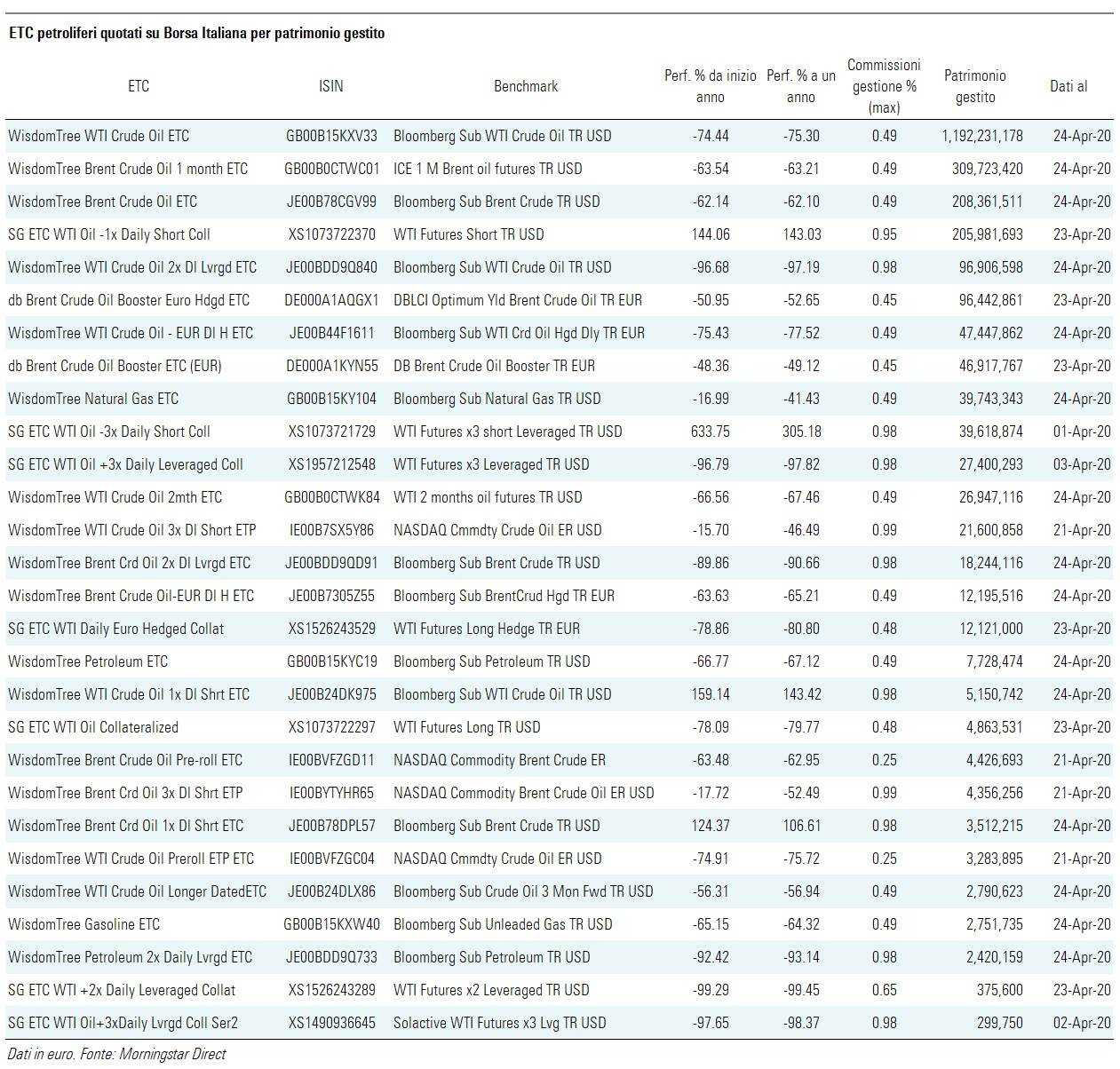

Possibilità una volta riservata ai soli investiori istituzionali, oggi chiunque può esporsi ai movimenti del petrolio, grazie soprattutto agli ETC (Exchange traded commodity), strumenti facilmente scambiabili in Borsa e alla portata di chiunque abbia un mouse. Come mostra la tabella sottostante, a Milano sono quotati 28 ETC petroliferi, di cui 14 “strutturati”, cioè a leva (che moltiplicano il rendimento giornaliero dell’indice replicato in base alla leva scelta) oppure short (che restituiscono il rendimento giornaliero inverso del benchmark). In due casi, queste due caratteristiche vengono presentate assieme (leva inversa).

Tuttavia, prima di acquistare strumenti del genere, è meglio avere le idee chiare su come funzionano e su cosa investono.

Brent e Wti, gemelli diversi

Il primo passo per investire in prodotti petroliferi è avere ben chiara la differenza tra Wti e Brent, dato che le rispettive quotazioni possono divergere anche parecchio.

Il Brent (nome di un giacimento scoperto nel 1971 nel Mare del Nord al largo delle coste scozzesi) è di norma utilizzato come petrolio grezzo di riferimento a livello mondiale ed è la qualità più usata in Europa. Il Wti (acronimo di West Texas Intermediate), invece, è usato come parametro di riferimento per i contratti future al New York mercatile exchange. È la qualità più usata negli Usa, perciò molto più sensibile all’avanzata del petrolio di scisto.

Occhio al “contango” e al ribilanciamento

I replicanti dedicati al petrolio, per forza di cose, sono tutti “sintetici”. Per problemi di stoccaggio e conservazione della commodity in oggetto, infatti, questi strumenti si basano tutti su contratti future e non sull’acquisto del bene fisico (come può avvenire ad esempio con gli ETC dedicati ai metalli).

Il valore degli ETC sintetici non è dato solo dal prezzo spot (puro) della commodity, come avviene per quelli fisici. Un altro elemento molto importante nel determinarne il valore è legato al rolling, cioè la sostituzione del contratto future in scadenza. Il rolling è negativo se il contratto in scadenza ha un prezzo inferiore a quello nuovo (cosiddetto contango) ed è positivo nel caso opposto (backwardation). Perciò sui rendimenti di questi ETC pesa anche la scelta nella durata dei contratti future, che possono essere mensili, bimestrali o trimestrali. Questo aspetto ha pesato molto sulla discesa in negativo di aprile.

Infine, meritano un discorso a parte i prodotti “strutturati”, i quali, come indicato precedentemente, vengono ribilanciati giornalmente, il che significa che per periodi superiori a un giorno non si avrà esattamente il rendimento dell’indice doppio o inverso; anzi, più il periodo di detenzione è lungo e più la volatilità è elevata, maggiore sarà la differenza tra le performance. Clicca qui per visualizzare alcuni esempi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.