Gli Exchange traded fund, strumenti una volta quasi esclusivamente riservati all’investimento azionario, sono ormai divenuti una valida alternativa anche per chi punta al reddito fisso, grazie alla loro semplicità di utilizzo e ai costi contenuti.

Non sorprende, quindi, che la crescita di questo tipo di fondi sia stata esponenziale: secondo i dati Morningstar, le masse gestite a fine dicembre 2019 dagli ETF europei a reddito fisso (234,3 miliardi di euro) sono più del triplo quelle di cinque anni prima (72,7 miliardi). L’anno scorso, inoltre, i fondi passivi quotati obbligazionari hanno raccolto 54 miliardi di euro in Europa, record assoluto. Al 13 gennaio 2020 sono quotati su Borsa Italiana 240 replicanti obbligazionari (erano 140 tre anni prima, 102 cinque anni prima).

Con quasi 10 miliardi di flussi netti in entrata, i replicanti obbligazionari corporate in euro sono stati i più venduti nel 2019. D’altrone, l’interesse degli investitori verso il mercato dei corporate bond è cresciuto notevolmente dal 2008 in poi. I rendimenti obbligazionari hanno subito una generale caduta che ha toccato tutte le scadenze e i tipi di credito, provocando una compressione sostanziale degli spread rispetto ai titoli di Stato. Le obbligazioni emesse da società finanziarie di solito hanno i più alti spread di credito, seguite dai bond industriali e del settore delle utility.

Seguono poi gli ETF obbligazionari governativi in dollari (8 miliardi di vendite nette l’anno passato, di cui 1,4 miliardi nel solo mese di dicembre), considerati un bene rifugio in momenti di volatilità o incertezza. Molto bene nel complesso anche i bond emergenti in valuta locale (3,5 miliardi di raccolta netta), nonostante dei flussi mensili molto più volatili rispetto alle prime due categorie. Segno che gli investitori sono comunque pronti ad assumersi più rischi nella ricerca di rendimenti.

Di seguito un focus su queste tre classi di attivi.

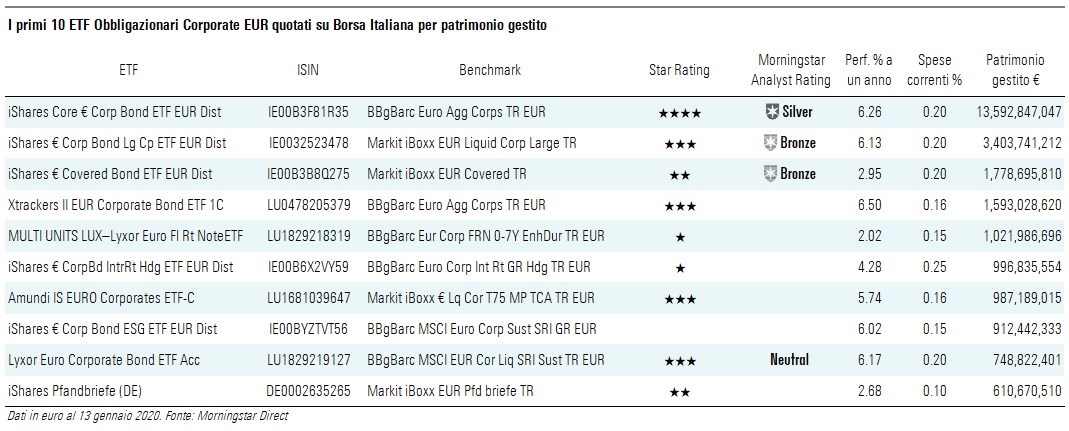

Obbligazionari Corporate EUR

Attualmente, su Borsa Italiana sono quotati 30 ETF che replicano indici sulle obbligazioni societarie emesse in euro. Ecco i primi dieci per patrimonio gestito.

Con circa 13,6 miliardi di masse in gestione, l’iShares Core € Corp Bond UCITS ETF EUR (Dist) (EUR) è di gran lunga il più grande della categoria. Inoltre, è stato l’ETF più venduto in tutta Europa nel 2019 (quasi 5,5 miliardi di raccolta netta). Il fondo usa la replica fisica per tracciare l’indice Bloomberg Barclays EUR Corporate Bond. Dato l'elevato numero di titoli nell'indice, il comparto utilizza il campionamento stratificato. L'indice è suddiviso in sezioni, ciascuna rappresentativa dei principali fattori di rischio, quali scadenza, valuta, paese, rating e settore. I gestori scelgono quindi le obbligazioni incluse nell'indice che imitano il profilo di rischio di ciascuna sezione. Il risultato complessivo è un portafoglio che ricalca il profilo di rischio complessivo dell'indice evitando nel contempo l'acquisto di obbligazioni illiquide.

iShares può effettuare il prestito titoli per un importo fino al 100% del valore patrimoniale netto (Nav) del fondo. Blackrock, società madre di iShares, gestisce il processo di prestito titoli e si tiene il 37,5% dei redditi derivanti, mentre il 62,5% restante viene condiviso con gli aderenti all’Etf. Le commissioni annue ammontano a 20 punti base, leggermente superiori alla media di categoria per un prodotto passivo. Morningstar assegna un Analyst Rating pari a Silver.

Obbligazionari Governativi USD

Anche gli ETF focalizzati sui titoli di Stato americani e quotati a Milano sono 30. La tabella sottostante raggruppa i dieci più grandi in termini di asset.

Tra questi, i primi tre, tutti targati iShares, ottengono un Morningstar Analyst Rating pari a Bronze. Il fondo iShares $ Treasury Bond 1-3yr UCITS ETF utilizza la replica fisica per tracciare la performance del benchmark. Tuttavia, il focus su questo specifico segmento di scadenza e l’alta liquidità di questi bond, spinge verso una replia a campione, consentendo all’emittente di evitare di acquistare tutti i componenti del benchmark senza compromettere la capacità della strategie di replicarlo fedelmente. L’indice ha infatti circa 90-100 titoli, mentre l’ETF di solito non supera i 50-55 componenti.

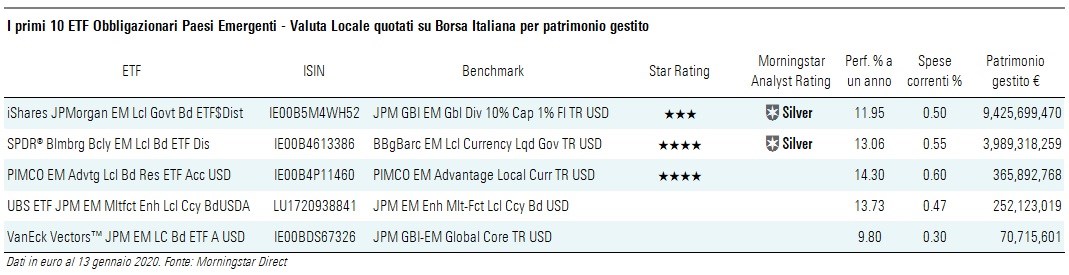

Obbligazionari Paesi Emergenti – Valuta Locale

Sono invece cinque gli ETF quotati su Borsa Italiana che offrono esposizione ai bond emessi dai paesi in via di sviluppo in moneta locale.

Tra questi, ce ne sono attualmente due coperti dalla ricerca qualitativa di Morningstar, entrambi ottengono un Analyst Rating pari a Silver.

L’iShares J.P. Morgan EM Local Govt Bond UCITS ETF replica il JP Morgan GBI-EM Global Diversified 10% Cap 1% Floor, un indice che misura le performance delle obbligazioni emesse da governi e agenzie pubbliche di paesi emergenti in divisa locale. Il benchmark applica un limite del 10% al peso massimo degli emittenti e un minimo dell’1%, per garantire una più ampia diversificazione nell’universo degli emittenti ammissibili. Le obbligazioni devono avere un importo minimo in circolazione di un miliardo di dollari per le emissioni locali o di 500 milioni per le emissioni globali e al momento dell'inclusione devono avere un tempo minimo residuo alla scadenza di 13 mesi. iShares una la replic fisica a campione e applica delle spese correnti annue di 50 punti base, in linea con la media degli altri ETF di categoria.

Anche lo SPDR® Bloomberg Barclays Emerging Markets Local Bond UCITS ETF usa lareplica fisica a campione per tracciare il Barclays Emerging Markets Local Currency Liquid Government Bond Index. Il benchmark include titoli di Stato dei paesi emergenti e anche paesi che non sono ufficialmente classificati come emerging ma che sono considerati tali dagli investitori. I bond devono avere una durata minima residua di 12 mesi e un ammontare in circolazione di almeno un miliardi di dollari. Il tetto massimo fissato per un singolo emittenti è del 10%. Le spese correnti sono dello 0,55%.

Leggi tutti gli articoli della Settimana speciale dedicata alle strategie obbligazionarie.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.