Malgrado le guerre tariffarie con l’estero e i rapporti non idilliaci che a Washington si profilano tra esecutivo e Congresso, l’economia Usa appare sempre più forte, con disoccupazione bassa, inflazione moderata e profitti in ascesa. Secondo le ultime stime del FOMC (Federal Open Market Committee) il Prodotto interno lordo degli Stati Uniti balzerà del 2,2% nel 2019 (in discesa rispetto al 3% del 2018) e del 2% nel 2020. Tale contesto di crescita renderebbe il ciclo di espansione iniziato nel 2009 il più lungo di sempre. Lato investimenti, Wall Street non si è fatta pregare per partecipare alla festa, con il Morningstar US Market TR Index balzato del 48% negli ultimi tre anni e del 30% da inizio anno (dati in euro al 12 novembre 2019).

Evoluzione dell’indice Morningstar US Market TR da inizio anno

Dati in euro al 12 novembre 2019. Fonte: Morningstar Direct.

A Wall Street il gestore attivo non è più di moda

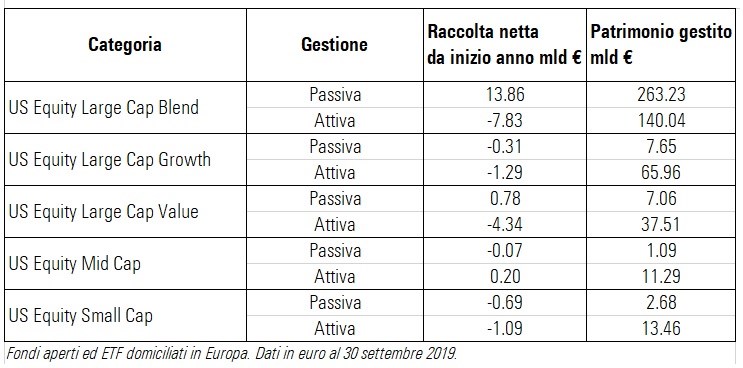

Per quanto riguarda i flussi, prosegue la preferenza schiacciante che gli investitori in azioni Usa hanno verso la gestione passiva. La tabella sottostante mostra che in tutte le categorie azionarie Usa, nei primi nove mesi del 2019, gli strumenti passivi (ETF e fondi indicizzati tradizionali) hanno fatto meglio in termini di raccolta rispetto ai concorrenti attivi. Impressionanti in questo senso i quasi 14 miliardi di euro raccolti nel periodo dai replicanti azionari Usa large cap blend, contro i 7,8 miliardi persi dai fondi attivi della stessa categoria.

Storicamente, infatti, i grandi indici dedicati al mercato azionario statunitense (in particolare l’MSCI USA e lo S&P 500) si sono rivelati decisamente complicati da battere per i gestori di fondi attivi. Molti attribuiscono queste difficoltà all’altissimo livello di efficienza del mercato azionario americano. Con il termine “efficienza” in questo caso si indica la velocità e la precisione con cui i partecipanti al mercato incorporano nuove informazioni (notizie economiche, dati contabili, ecc.) nei prezzi delle azioni. Inoltre, dati i progressi tecnologici e la crescita della porzione di attività gestite da investitori qualificati, il mercato è diventato sempre più efficiente e liquido nel tempo. Tuttavia, questo aspetto non può spiegare da solo il successo a lungo termine dei fondi indicizzati, almeno di quelli ampiamente diversificati e ponderati per la capitalizzazione di mercato.

Un altro vantaggio non da poco dei replicanti, infatti, è rappresentato dai costi. Per le case d’investimento, i fondi passivi sono intrinsecamente meno costosi rispetto a quelli attivi: i fornitori di index funds non devono pagare un team di gestori e analisti altamente qualificati, oltre ad avere un turnover di portafoglio decisamente inferiore, il che evita tutta una serie di costi accessori (commissioni varie, spread bid-ask).

Detto questo, gli indici ponderati in base alla capitalizzazione di mercato (come appunto l’MSCI USA o lo S&P 500) presentano alcuni inconvenienti degni di nota. Possedendo “il mercato”, gli investitori si affidano ad altri partecipanti per valutare i titoli azionari. Se si considerano lunghi periodi di tempo, questi partecipanti hanno tutto sommato svolto un buon lavoro di valutazione, ma questi lunghi orizzonti sono stati anche contrassegnati da episodi di panico. I benchmark tradizionali sono infatti soggetti a bolle, in quanto naturalmente sovrappesano le azioni che sono aumentate nel loro valore e sottopesano quelle che invece hanno perso terreno. Ad esempio, durante il boom dei titoli dotcom alla fine degli anni ‘90, l'indice MSCI USA era in gran parte esposto a titoli tecnologici, dei media e delle telecomunicazioni, che alla fine crollarono. Quando scoppiò la bolla, il benchmark scese di oltre il 40% e ci sono voluti quattro anni per tornare al valore antecedente al crash.

La carica degli ETF

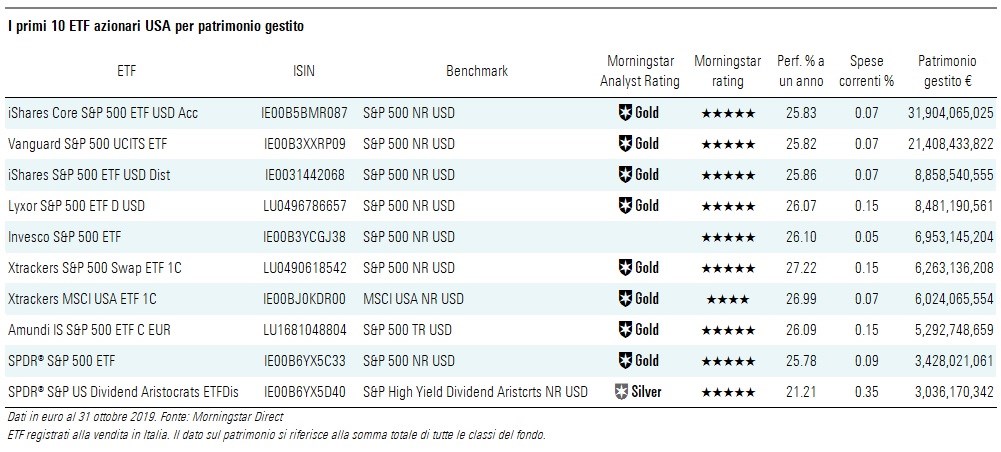

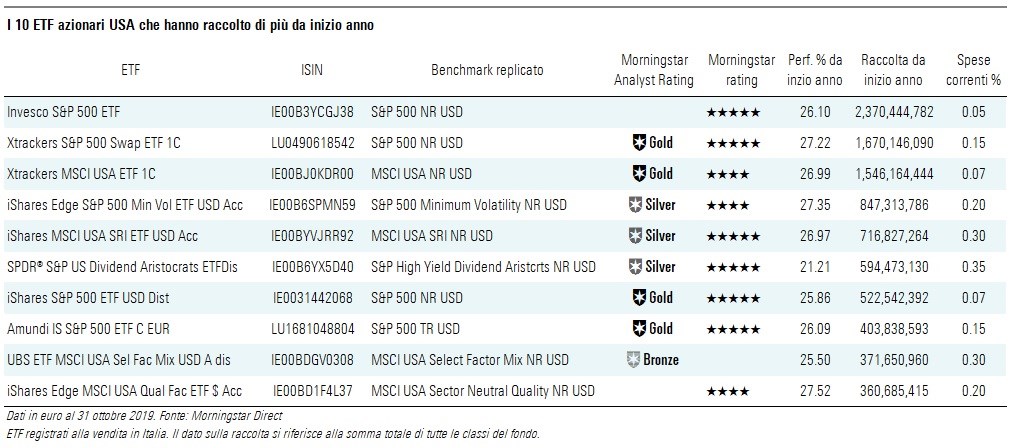

Con 96 Exchange traded fund registrati alla vendita in Italia, gli investitori nostrani interessati a un’esposizione passiva verso l’equity statunitense hanno l’imbarazzo della scelta (sono state prese in considerazioni le tre categorie di fondi Azionari Usa Large Cap – Blend, Growth e Value – e le categorie Mid Cap e Small Cap). Qui sotto i primi dieci in termini di patrimonio e i dieci che hanno raccolto di più da inizio anno.

Con rispettivamente 32 e 21 miliardi di euro in gestione a fine ottobre, l’iShares Core S&P 500 UCITS ETF e il Vanguard S&P 500 UCITS ETF sono di gran lunga i più grandi replicanti dedicati al mercato azionario Usa, tra quelli domiciliati in Europa. Entrambi ottengono un Morningstar Analyst Rating pari a Gold.

Il fondo iShares utilizza il metodo fisico per replicare il rendimento dell’indice. Questo vuol dire che contiene tutti i titoli del benchmark. iShares può effettuare attività di prestito di titoli per generare ricavi aggiuntivi. Queste entrate possono parzialmente compensare il Ter (Total expense ratio), il quale è diviso 62,5/37,5 tra il fondo e BlackRock, per cui BlackRock copre i costi. Tra gennaio 2018 e gennaio 2019, il fondo ha registrato una media di titoli in prestito pari al 4,39%, il che ha permesso di aumentare il rendimento netto di un punto base. Per proteggere il fondo dal rischio di controparte che nasce da questa pratica (che teoricamente può portare a una perdita pari al 100% del capitale), iShares utilizza un collaterale superiore al valore del prestito. I livelli di garanzia variano dal 102,5% al 112% del valore dei titoli in prestito, a seconda delle attività previste dal debitore come garanzia. Le spese correnti pari a sette punti base sono tra le più basse di categoria.

Anche l’ETF di Vanguard utilizza la replica fisica. In questo caso, il prestito titoli è limitato al 7,5% del valore netto di portafoglio e, eventualmente, il fondo accetta come garanzia solo titoli di debito sovrano, soprattutto Treasury americani, oltre a titoli di Stato tedeschi, francesi e olandesi. L’attuale ripartizione delle entrate derivanti dall’attività di prestito titoli è del 95/5, con il 95% delle entrate lorde restituite al fondo e il 5% pagato a Brown Brothers Harriman & Co., l’agente di prestito. Vanguard pubblica un rapporto mensile sul suo sito web con diverse informazioni sul prestito titoli. Anche questo ETF ha delle spese correnti dello 0,07%.

Leggi tutti gli articoli della Settimana Speciale dedicata a Wall Street.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.