Pubblichiamo il commento di Morningstar DBRS relativo ai risultati trimestrali delle principali banche italiane.

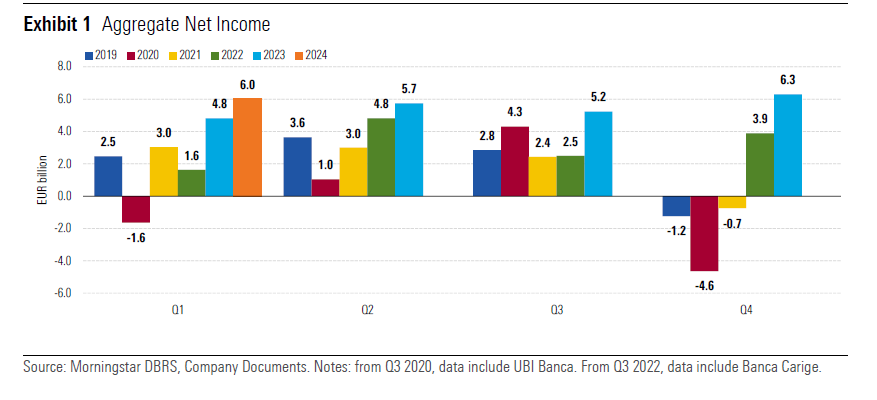

Le grandi banche italiane (Intesa Sanpaolo ISP, UniCredit UCG, Banco BPM BAMI, BPER Banca BPE, e Banca Monte dei Paschi di Siena BMPS) hanno registrato un utile netto aggregato di 6 miliardi di euro nel primo trimestre 2024, in crescita del 25% su base annua, ma in calo del 4% nel trimestre.

Utile netto aggregato delle banche italiane nel primo trimestre

L'utile netto è aumentato del 22% su base annua se si esclude la plusvalenza derivante dal completamento di una partnership strategica tra BPER e Gardant nel primo trimestre 2024, e del 3% nel trimestre se si escludono le plusvalenze del primo trimestre del 2024, i rilasci netti di accantonamenti su fondi rischi e oneri e un positivo effetto netto delle imposte per MPS e i costi di ristrutturazione di BPER nel quarto trimestre 2023.

ROE in crescita per le banche italiane

I risultati del 1° trimestre riflettono un aumento dei ricavi, un buon controllo dei costi e una riduzione degli accantonamenti per perdite su crediti (LLP), la cui combinazione ha portato a un rendimento medio annualizzato del capitale proprio (ROE) di circa il 14%, in crescita rispetto al 12% del primo trimestre 2023.

I buoni livelli di reddito netto da interessi (NII), insieme al rimbalzo delle commissioni nette e a una solida gestione dei costi, hanno sostenuto gli utili operativi. La crescita del NII è significativa se si guarda all’andamento annuale, ma il margine di interesse si è ridotto per la prima volta da tempo nel confronto trimestre su trimestre.

Secondo il nostro punto di vista, il NII rimarrà probabilmente solido nel 2024, poiché si prevede che gli spread commerciali medi rimarranno più elevati rispetto al 2023, anche tenendo conto dei previsti tagli dei tassi di interesse quest’anno. Prevediamo che le banche con un mix di ricavi più diversificato continueranno a ottenere buoni risultati nel probabile futuro contesto di tassi d'interesse più bassi.

Costo del rischio previsto in leggero aumento

Gli accantonamenti per perdite su crediti (LPP) sono diminuiti su base annua e trimestrale nel 1° trimestre, a causa di profili di rischio più solidi, di nuovi afflussi limitati di esposizioni in sofferenza (NPE), e di effetti stagionali nell’ultima parte del 2023. Di conseguenza, il costo medio annualizzato del rischio è in calo, ma le banche prevedono ancora un leggero aumento in media nel 2024, a causa dei rischi potenzialmente più elevati per la qualità degli attivi. Le metriche sulla qualità degli attivi sono rimaste stabili nel trimestre, nonostante l'aumento, seppur ancora limitato, delle situazioni in sofferenza (NPE) e la crescita lenta dei prestiti.

Le banche hanno continuato ad accrescere il capitale in modo organico nel primo trimestre e rimangono ben equipaggiate per assorbire l'impatto della recente decisione della Banca d'Italia di introdurre un Systemic risk buffer (SyRB, una riserva di capitale a fronte di rischi sistemici, Ndr). La normalizzazione della liquidità del settore è in corso, ma le strutture di finanziamento si confermano solide.

Disclaimer

In caso di divergenza, fa fede la versione originale in inglese del presente rapporto sul sito web di DBRS.

Le decisioni di rating sono di Morningstar DBRS e non di Morningstar, Inc.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.