.jpg)

Il 2023 è stato tumultuoso. Al momento in cui scriviamo, i mercati globali sono saliti di quasi il 15% da inizio anno. Una performance decisamente solida, date le condizioni non ottimali che abbiamo dovuto affrontare. Ma questo rendimento non ha seguito una linea retta, a causa di due significativi cali del mercato in aprile e ottobre.

L’inflazione è ora tornata al 2,4% nell’Eurozona e quella negli Stati Uniti dovrebbe scendere sotto il 3% nella prossima lettura. Abbiamo assistito a un miglioramento significativo rispetto ai livelli raggiunti alla fine del 2022. La crescita tra le due regioni è tuttavia in qualche modo in contrasto, con l’Eurozona che annaspa e l’economia statunitense che continua a essere solida.

Un’inflazione più bassa non significa che i pericoli sono alle spalle ed è importante riconoscere le sfide che il 2024 porterà.

1) Forse non siamo ancora immuni dalle spinte inflazionistiche. I prezzi dell’energia sono notoriamente volatili e un’impennata durante l’inverno potrebbe avere un impatto notevole sull’indice dei prezzi al consumo. Allo stesso modo, anche se è positivo che l’economia statunitense sia così resiliente, i mercati del lavoro rimangono tesi e il pericolo di un surriscaldamento permane.

2) Le banche centrali hanno adottato misure rapide per combattere l’inflazione, portando i tassi di interesse ai livelli più alti da prima della crisi finanziaria globale. Le conseguenze di questi tassi elevati si stanno già manifestando e avranno un impatto negativo sulla crescita nel 2024, che ci aspettiamo in calo rispetto ai livelli del 2023.

How should investors position themselves?

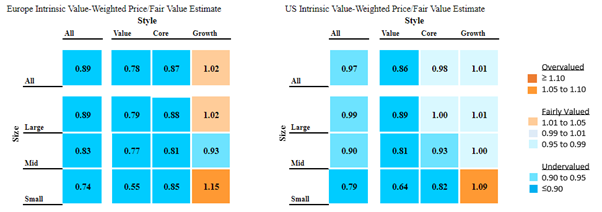

Relativamente agli stili di investimento, il comportamento del mercato europeo è simile a quello statunitense. Nel complesso, entrambe le regioni sono ancora sottovalutate, anche se la percentuale di sconto delle azioni Usa è più bassa. All’interno di ogni mercato, si assiste a un comportamento analogo: i titoli growth sono leggermente sopravvalutati in entrambe le regioni, una situazione che non prevediamo possa cambiare presto. Con tutta probabilità, i tassi di interesse scenderanno il prossimo anno e gli investitori sono ben consapevoli del vantaggio che ciò comporta per le valutazioni delle azioni orientate alla crescita.

Opportunità nei titoli value

I titoli value vengono scambiati a sconto rispetto al loro fair value, soprattutto in Europa. Il ragionamento qui è ovvio: gli investitori sono ancora preoccupati per la salute dell’economia e i titoli value, che spesso comprendono in gran parte settori esposti al ciclo economico, subiranno un duro colpo se la congiuntura dovesse peggiorare nel 2024. Detto questo, nel segmento value è possibile trovare opportunità di investimento, in particolare tra i nomi con un Economic moat.

Il segmento small value resta il peggiore in entrambi i mercati. L’esposizione ciclica, combinata con gli svantaggi delle dimensioni ridotte, come il minore accesso al debito a basso costo, non giocano a suo favore. Ma tutto ha un prezzo, e un tasso di sconto di circa il 50%, come nel caso di quelli scambiati sui listini americani, li rende allettanti, anche se bisogna essere consapevoli del rischio che si corre acquistandoli.

.

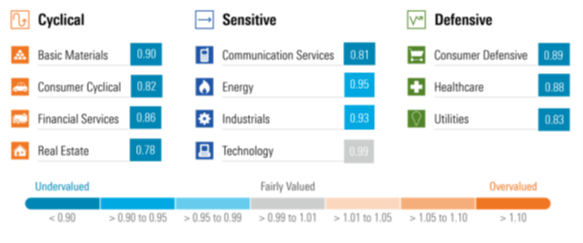

In quali settori investire?

Guardando ai settori, quelli dei beni di consumo ciclici, delle telecomunicazioni e dell’immobiliare sono scambiati ai prezzi più vantaggiosi a livello globale. Le preoccupazioni degli investitori per questi settori sono lecite e non esiste alcun catalizzatore evidente per la chiusura del gap tra prezzo e fair value, a parte un miglioramento materiale del quadro macroeconomico.

Per questo motivo mettiamo in evidenza due settori per il 2024, perché non sono sempre stati economici. Inoltre, data l’incertezza della situazione macroeconomica, entrambi presentano qualità difensive che potrebbero rivelarsi utili qualora il vento dovesse diventare sfavorevole.

Salute

È raro poter dire che questo settore presenti delle valutazioni attraenti, poiché le sue qualità difensive e il suo profilo di crescita sono generalmente ben apprezzati dagli investitori. Questa volta, tuttavia, gli investitori sono preoccupati dal “patent cliff” (diminuzione dei ricavi a causa della scadenza dei brevetti, Ndr) e dal rischio che nei prossimi anni la crescita dell’innovazione non riuscirà a controbilanciarlo. Vediamo tuttavia molte aree interessanti di innovazione, in particolare in settori come l’oncologia e l’immunologia, che tradizionalmente hanno un forte potere di determinazione dei prezzi.

Utilities

Non è un mistero il motivo per cui gli investitori hanno perso l’entusiasmo per il settore dei servizi di pubblica utilità negli ultimi sei mesi. Negli ultimi dieci anni circa, il comparto ha offerto un rendimento da dividendi interessante, superiore al 4,5% per le utilities europee. Considerati i bassi tassi di interesse in quegli anni dei titoli di Stato, la scelta è stata facile per gli investitori orientati al reddito. Ora, però, i rendimenti delle obbligazioni governative a 10 anni superano lo yield offerto dai titoli delle utility.

Se guardiamo ai prossimi mesi, il probabile calo dei tassi di interesse potrebbe invertire nuovamente la tendenza. Nel frattempo, le utilities statunitensi vengono scambiate ai tassi di sconto più elevati dai tempi della crisi finanziaria globale, con i loro competitor europei non molto indietro.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.