C’è sete di conoscenza finanziaria. Gli italiani, anche i più giovani, hanno sempre più voglia di accrescere la loro dimestichezza con le tematiche relative alla gestione del denaro. A dirlo è l’Osservatorio internazionale EduFin Pictet AM 2023: diventare investitori, una ricerca dedicata all’analisi dello stato dell’alfabetizzazione finanziaria degli italiani realizzata appunto da Pictet AM sotto la Direzione di Nicola Ronchetti, Fondatore e CEO di FINER Finance Explorer, Istituto di ricerca specializzato in ambito finanziario.

Nel dettaglio, la ricerca ha coinvolto 5.000 individui, di cui 2.500 investitori finali segmentati per tipologia ed entità del patrimonio finanziario e 2.500 non investitori, così distribuiti: 600 studenti delle scuole superiori/universitari (dai 18 ai 29 anni), 400 studenti delle scuole medie superiori (dai 16 ai 18 anni), 1.500 risparmiatori italiani (over-25) che non hanno investito i propri risparmi.

Anche nel 2023, l’Italia conferma il trend positivo di crescente interesse alla materia finanziaria da parte di investitori e risparmiatori, che sul totale del campione si dichiarano oggi molto o abbastanza interessati nell’85% dei casi (dal 76% del 2021). “Il mutato contesto geopolitico e gli effetti su tassi di interesse, inflazione e difficoltà economiche, tra cui l’accesso a nuovi prestiti, hanno contribuito in modo significativo a sensibilizzare anche i soggetti meno coinvolti”, si legge nell’analisi. Rispetto agli anni precedenti, nel 2023 si porta sulla soglia dello zero la percentuale di “esclusi”, ovvero coloro che si dichiarano non interessati ai temi finanziari.

Tuttavia, il gap tra chi investe e chi no non accenna a chiudersi. L’interesse degli investitori per la finanza resta in larga parte legato all’entità del patrimonio, raggiungendo il totale del campione per i clienti Private (con patrimonio finanziario da 500 mila euro a oltre 5 milioni), scendendo al 97% per i clienti Affluent (da 50 mila a 500 mila) e al 91% per i Mass Market (da 10 mila a 50 mila). Buoni, sebbene inferiori, sono anche i dati relativi a studenti e non investitori che complessivamente si dichiarano interessati nel 72% dei casi. In particolare, gli studenti over 18 passano al 78% rispetto al 51% del 2021.

Sete di informazione e di contenuti adeguati

Un maggiore interesse per i temi finanziari porta con sé anche un aumento del tempo speso per mantenersi costantemente aggiornati che, nel campione totale, registra nell’arco di appena un anno un incremento del 3%, sebbene resti predominante per i due terzi degli intervistati dedicarsi all’approfondimento di temi finanziari durante eventi eccezionali una tantum. Tra i non investitori, gli studenti over 18 sono i più costanti: il 50% dichiara infatti di dedicare uno spazio all’informazione economico-finanziaria continuativo, giornaliero o settimanale, contro un 36% che dichiara di informarsi solo in concomitanza di eventi occasionali. Dato degno di nota, che testimonia la necessità dell’educazione finanziaria fin dalla giovane età, il fatto che in Italia l’inserimento di temi afferenti all’educazione finanziaria nei programmi scolastici dedicati all’educazione civica sia stato accolto molto positivamente dal 49% del campione.

La ricerca spiega anche che “la complessità del mercato, data da uno scenario macro più incerto e volatile negli ultimi due anni, fa crescere, trasversalmente in tutti i segmenti, la percentuale di quanti non ritengono sufficientemente adeguate le proprie conoscenze in materia finanziaria, con un più 8% dal 2021 ad oggi”.

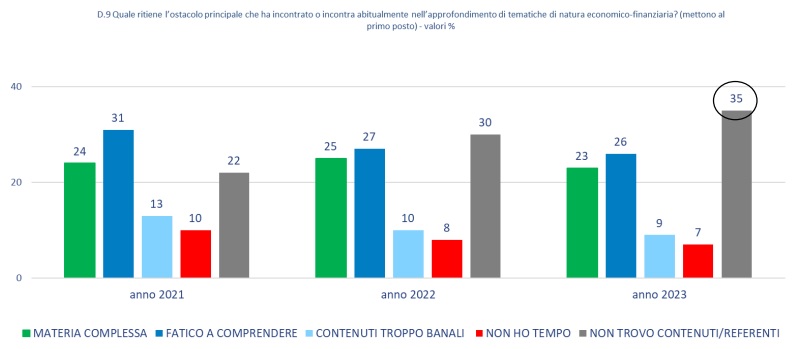

In particolare, 4 investitori private su 10 e 8 studenti su 10 non si reputano sufficientemente preparati. Un bisogno che mette in evidenza i principali ostacoli a un effettivo miglioramento delle conoscenze finanziarie: dal 2021, dove la difficoltà nel comprendere la materia era al primo posto (31% degli intervistati), oggi quest’ultima cede il podio alla percezione di mancanza di contenuti o di referenti ritenuti affidabili, indicati dal 35% del campione.

Social network considerati sempre più affidabili

Tra gli strumenti utilizzati per informarsi, i social si confermano quale canale privilegiato e sempre più utilizzato, passando dal 27% del 2021 al 34% nel 2023, seguiti al secondo posto da eventi digitali. Questi due canali insieme sono cresciuti del 10% negli ultimi due anni. Di contro, lo studio evidenza un lento e costante declino di stampa e tv nella dieta mediatica, come canali di informazione economica-finanziaria, soprattutto tra i più giovani: nel 2021 il 29% dichiarava di informarsi tramite questi due strumenti, mentre nel 2023 lo fa solo il 10%.

La centralità dei social network è trasversale rispetto al campione, a prescindere dalla generazione e dal patrimonio: WhatsApp, Facebook e Instagram (che cresce in modo significativo rispetto al 2022) i più usati, a cui seguono LinkedIn e Spotify. Vi sono ovviamente differenze tra generazioni sui singoli social (Facebook e LinkedIn i più usati tra individui maturi, Instagram e Telegram più in voga tra i giovani). Solo nell’ultimo anno la fiducia verso i social network è cresciuta del 17%, subito dietro ad amici e conoscenti, che mantengono salda la prima posizione (44%) come referenti di fiducia per risparmio e investimenti, mentre registrano un calo gli influencer e i blog indipendenti.

“L’incremento dell’utilizzo e della fiducia per i canali social che emerge dall’Osservatorio di quest’anno ha diverse conseguenze”, spiega Daniele Cammilli, responsabile marketing di Pictet Asset Management. “In primo luogo, sempre più persone li scelgono come canali informativi di riferimento per via della loro facile fruizione e dei contenuti coincisi, a discapito dei mezzi che permettono una maggiore profondità di analisi; di riflesso, sempre più soggetti stanno privilegiando questi canali come strumenti di informazione non tradizionale per un pubblico più ampio, dando la medesima visibilità sia a professionisti della materia che a informal advisor dal background finanziario non certificato. Infine, per quanto prevalga il segnale positivo di un avvicinamento alla materia che aiuta ad abbattere il tabù de ‘la finanza è complessa’, la scelta dei social network è sintomatica della tendenza di volere le giuste informazioni senza eccessivo impiego di tempo o sforzo. E per quanto oggi esista un numero incalcolabile di informazioni liberamente disponibili in rete, dalle evidenze risultano chiare le difficoltà delle persone di raggiungere il giusto contenuto” aggiunge Cammilli.

Il focus è sul breve periodo

Secondo l’analisi, il connubio tra mercati finanziari turbolenti, incertezza economica, emotività mal gestita e ridotta educazione finanziaria, porta inevitabilmente a costruzioni inefficienti di portafoglio. Nell’ultimo anno, in particolare, la maggiore complessità del mercato, unita alla velocità e superficialità dell’informazione, ha generato un forte bias rispetto all’orizzonte temporale di investimento. A prevalere è infatti la visione di breve o brevissimo termine (presentismo), una rilevazione che emerge sia dalla preferenza ad informarsi su canali che offrono contenuti semplici e immediatamente fruibili (i social network, appunto), sia dai desiderata di impiego finanziario: preso il campione dei non investitori, la preferenza per i nuovi investimenti risulta essere ancora quella per la liquidità, nonostante i molteplici richiami dell’informazione specializzata sull’effetto erosivo del potere d’acquisto dei capitali disinvestiti, in un contesto di alta inflazione e rialzo dei tassi di interesse. Ancora, tra gli investitori, il grosso dei portafogli risulta carico di titoli governativi italiani (45%) e di investimenti immobiliari (21%), con appena un 11% di azioni, mostrando una scarsa diversificazione del rischio.

La paura di affidarsi a un consulente impreparato

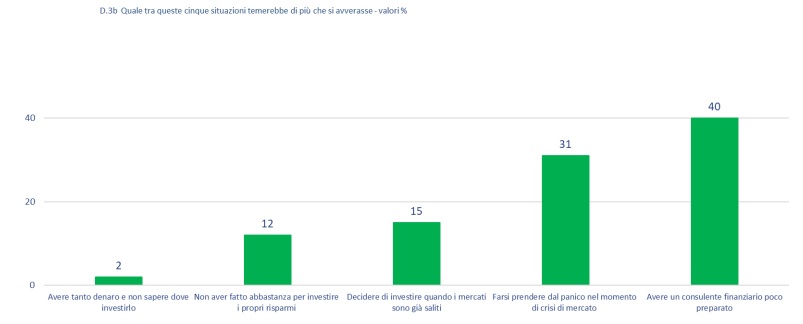

Infine, un altro dato interessante arriva ancora dall’analisi dei maggiori timori connessi agli investimenti finanziari, evidenziando che il pericolo più temuto, specialmente per i non investitori, è quello di avere un consulente finanziario poco preparato (oltre il 50% del campione su tutti i segmenti dei non investitori). Il campione mostra però grande eterogeneità di risposte, con i segmenti degli investitori che invece individuano in fattori legati al market timing o all’emotività, come la paura di farsi prendere dal panico nelle fasi ribassiste dei mercati, i rischi di fallimento nella pianificazione finanziaria di lungo periodo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.