I mercati tendono a dare un prezzo a tutto, compresi i rischi geopolitici e le decisioni sui tassi di interesse delle banche centrali. Se l’attenzione oggi è stata sulla BCE, che ha deciso di lasciare i tassi invariati, gli operatori tengono i riflettori puntati sui conflitti in atto, in particolare quello in Medio Oriente, che si è aggiunto alla guerra in Ucraina, e si chiedono se non ci sia il pericolo di un’overdose di rischi.

Subito dopo l’attacco di Hamas nei confronti di Israele, lo scorso 7 ottobre, i listini internazionali non hanno sofferto una pioggia di vendite, ma poi sono aumentate le preoccupazioni. Dall’inizio del conflitto, l’indice Morningstar global markets perde il 2,87% in euro, ma rimane positivo da inizio anno con un +7,8% (al 25 ottobre).

In una prima fase del conflitto in Israele, “i mercati sono rimasti straordinariamente ottimisti”, commenta Peter van der Welle, strategist Multi Asset di Robeco, in una nota del 19 ottobre. “Gli indicatori di rischio sul nostro radar - oro e petrolio - si sono comportati bene, all'interno dei recenti range. Il dollaro USA è rimasto ben sostenuto e i mercati azionari statunitensi hanno avuto un Vix (indice di volatilità, Ndr) inferiore a 20”.

Anche sulle Borse emergenti, i premi al rischio sono aumentati in modo contenuto. E’ vero che i titoli di Stato israeliani e i credit default swap (CDS, contratti derivati che permettono di coprirsi dal rischio di insolvenza) hanno accusato il colpo e la valuta locale (Shekel) si è svalutata, ma questi strumenti non fanno parte dei principali indici obbligazionari specializzati sugli emerging markets. Gli investitori, però, “attendono ulteriori sviluppi e digeriscono il flusso di notizie”, fa notare Mohammed Elmi, senior portfolio manager per il debito emergente di Federated Hermes.

Quattro rischi nel radar dei mercati

Il timore principale è un’overdose di rischi, che attualmente non sembrano prezzati del tutto dai mercati finanziari e che non sono riconducibili solamente al conflitto tra Israele e Hamas. In particolare, gli investitori hanno messo nel radar quattro pericoli:

1) Rischio di un’espansione della guerra in Medio Oriente (rischio geopolitico)

2) Rischio di tassi più alti più a lungo

3) Rischio di recessione

4) Rischio di shock energetico

1) Rischio geopolitico

Gli investitori si domandano se il rischio di un allargamento del conflitto in Medio Oriente non sia correttamente prezzato dai mercati, che per il momento sembrano propendere per lo scenario in cui prevarrà la diplomazia.

“Una potenziale escalation è un rischio maggiore per i mercati finanziari, data la mancanza di reazione finora, anche in caso di effetti imprevisti del secondo round”, dice van der Welle.

Per Dario Angelino, responsabile Investment Advisor di Symphonia SGR, “entrando nel quarto trimestre, i mercati azionari erano a corto di catalizzatori per sostenere le performance positive dei mesi passati. Con l’esplosione del conflitto in Palestina, il rischio geopolitico sta salendo rapidamente e in situazioni come queste l’aumento dell’esposizione sull’oro è una strategia classica di protezione del portafoglio. Non bisogna dimenticare, però, che l’oro è anche molto legato alle aspettative di politica monetaria”.

2) Rischio di tassi più alti più a lungo

Le banche centrali oggi parlano di tassi di interesse più alti per più lungo tempo, a causa di un’inflazione che continua ad essere di gran lunga superiore al target del 2% sia nell’Eurozona sia negli Stati Uniti. Dal canto loro, i mercati potrebbero non prezzare correttamente le future mosse di politica monetaria.

“Gli investitori ritengono che i primi tagli dei tassi di interesse saranno decisi già l'anno prossimo. Tuttavia, questo potrebbe rivelarsi una velleità. Almeno finora, le conferenze stampa che hanno fatto seguito alle decisioni delle banche centrali in materia di tassi d'interesse non lasciano presagire nulla di tutto ciò. L’attenzione dei banchieri centrali rimane sui dati dell'inflazione. E questi sono ancora troppo alti”, afferma Philipp E. Bärtschi, responsabile investimenti di J. Safra Sarasin. “Ciò significa che nei prossimi mesi l'attenzione degli investitori si sposterà probabilmente dalla questione del livello dei tassi di interesse di riferimento a quello della durata del loro mantenimento a livelli restrittivi”.

E’ significativo che i tassi di interesse sui mercati obbligazionari continuino a salire. Il Treasury USA è vicino al 5% per la prima volta dal 2007. “Ciò non è dovuto tanto all'aumento delle aspettative sui tassi d'interesse, quanto piuttosto alla consapevolezza diffusa che le banche centrali potrebbero mantenere i loro tassi di riferimento a livelli restrittivi più a lungo di quanto ipotizzato in precedenza”, conclude Bärtschi.

3) Rischio di recessione

All’inizio del 2023, i mercati temevano una recessione a causa delle strette monetarie della Federal Reserve, che però finora non si è materializzata.

“Nel giro di soli nove mesi, le view dei guru di Wall Street sono passate da una narrazione di recessione negli Stati Uniti a una narrazione di “soft landing”, cioè di un rallentamento del tasso di crescita dell’economia (dal 6% del 2021 al 2,1% stimato oggi)”, spiega Alessandro Tentori, responsabile investimenti di Axa IM Italia.” Secondo dati Bloomberg, le stime del consensus circa la probabilità di una recessione attualmente sono scese al 55% dal 70% a gennaio di quest’anno”.

Tentori, tuttavia, ipotizza uno scenario di “no landing”, ossia l’inizio di un nuovo ciclo con l’economia che continua a crescere indipendentemente dal risultato della politica della FED sull’inflazione. “In questo scenario non si avrebbe una crescita che rallenta o si ferma, ma che pian piano riparte - qualcosa che abbiamo visto negli ultimi tre o quattro trimestri - e avremmo un’inflazione che probabilmente resterebbe più alta rispetto all’obiettivo della banca centrale”.

Nell’Eurozona la situazione è diversa. La Germania è in recessione, con la previsione di una contrazione del Prodotto interno lordo dello 0,4% quest’anno e l’intera regione soffre la debolezza economica, aggravata dall’esposizione alla guerra in Ucraina e dal rincaro dei prezzi energetici. I mercati azionari europei non stanno prezzando una recessione e questo potrebbe essere un problema.

“Il mercato è ancora convinto che saremo in grado di evitare una recessione. Al centro di questa convinzione c'è l'idea che i tassi d'interesse abbiano raggiunto il picco massimo e che l'inflazione scenderà, permettendo ai banchieri centrali di tagliare i tassi e all'economia di continuare a crescere a un ritmo moderato”, spiega Michael Field, European market strategist di Morningstar.

“Questa è la narrativa che gli investitori continuano a seguire in larga misura. Ma contiene un grave difetto: l'ipotesi che l'inflazione continui a scendere rapidamente da qui in poi. Sì, l'inflazione si è praticamente dimezzata rispetto ai massimi a due cifre registrati alla fine dello scorso anno. Ma la prima parte del calo, spiegata in gran parte dalla diminuzione dei prezzi dei generi alimentari e dell'energia, è stata più facile. Quello che ci rimane ora è l'inflazione dei beni e dei servizi, che è molto più vischiosa e potrebbe richiedere anni, non mesi, per scendere vicino al livello obiettivo delle banche centrali del 2%. Quindi, l'ipotesi che le banche centrali, come il direttore di un'orchestra sinfonica, possano armonizzare perfettamente i tassi in modo che scendano quel tanto che basta per evitare la recessione, pur rimanendo sufficientemente alti per sedare l'inflazione, è alquanto fantasiosa”.

4) Rischio di uno shock energetico

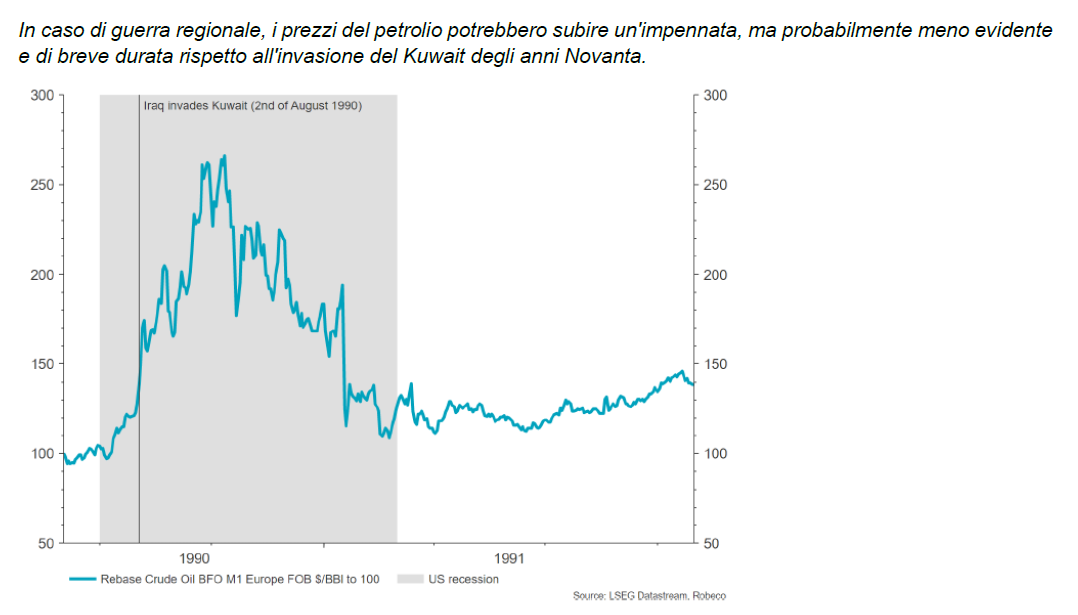

Il prezzo del petrolio è salito, senza però impennarsi, dopo l’attacco di Hamas a Israele. Il contratto Brent viaggia sotto i 90 dollari al barile (al 26 ottobre). L’allargamento del conflitto all’Iran potrebbe far crescere ancora le quotazioni, a causa dell’interruzione delle esportazioni. Nella crisi petrolifera araba seguita alla guerra dello Yom Kippur nel 1973, i prezzi del greggio triplicarono e salirono alle stelle anche quando l’Iraq ha invaso il Kuwait nel 1990.

Andamento dei prezzi del petrolio durante le guerre regionali

Proprio l’aumento dei prezzi dell’energia è il principale meccanismo di trasmissione degli effetti della guerra in Israele all’economia globale. La conseguenza potrebbe essere la stagflazione, ossia il verificarsi congiunto di rallentamento economico e inflazione.

“È importante notare che un conflitto diretto tra Iran e Israele inaugurerebbe uno scenario economico di stagflazione per l'economia globale. Potrebbe essere simile a quanto accaduto nel 1990: i prezzi del petrolio potrebbero salire alle stelle, potenzialmente del 50%, con un'impennata del Vix di 16 punti, innescando una recessione globale”, spiega van der Welle. “Tuttavia, i prezzi del petrolio non rimarranno elevati a lungo, poiché la recessione che ne deriverebbe soffocherebbe rapidamente la domanda”.

“Il vantaggio per i prezzi del petrolio in caso di escalation del conflitto è oggi limitato rispetto agli anni '90, poiché l'intensità energetica della crescita economica globale è diminuita e le economie avanzate come gli Stati Uniti sono diventate esportatrici nette di petrolio”, conclude lo strategist di Robeco.

Un aumento dell’inflazione potrebbe ritardare il taglio dei tassi di interesse. Questo, unito alla pressione sulle famiglie, porterebbe a un rallentamento della crescita e di conseguenza alla stagflazione. Tuttavia, per David Rees, senior emerging markets economist di Schroders, “la minaccia immediata di un aumento dell’inflazione complessiva a causa dell'aumento dei prezzi dell'energia non deve essere sopravvalutata. La nostra analisi mostra, infatti, che i prezzi dell'energia rappresentano solo l'1,7% dell'indice dei prezzi al consumo core; ciò significa che l'impatto diretto di un aumento del petrolio sull'inflazione sottostante sarebbe minimo”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.