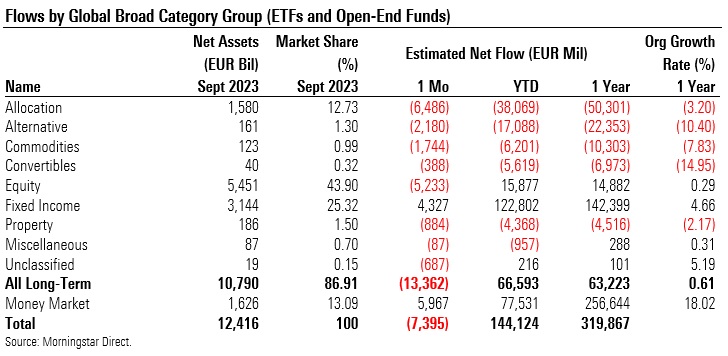

Dopo 6,6 miliardi di euro di deflussi netti ad agosto, i fondi a lungo termine domiciliati in Europa hanno registrato 13,4 miliardi di riscatti netti a settembre, riflettendo il sentiment negativo degli investitori, sulla scia dell'incertezza economica e di un'inflazione più resistente del previsto.

A settembre le azioni globali hanno subito un'ulteriore flessione, pari al 4,1% in termini di dollari USA, e anche i titoli di Stato globali sono scesi dell'1,6% (sempre in dollari USA), in quanto il mese scorso sembra essersi dissipato l'ottimismo sulla possibilità che i tassi tornino al di sotto del 3% nel medio periodo.

L'ampia debolezza dei mercati azionari è persistita a settembre - con il solo settore energetico in territorio positivo - azzerando i guadagni dell'estate. Il mese scorso i fondi azionari hanno registrato 5,2 miliardi di euro di deflussi netti, il terzo peggior risultato mensile dall'ottobre 2022 (per l'anno in corso, le strategie azionarie hanno comunque incassato 15,9 miliardi di euro). Come negli ultimi mesi, ad eccezione di giugno, i deflussi sono stati interamente attribuiti ai prodotti a gestione attiva, che hanno perso 11 miliardi in prelievi, mentre i fondi azionari passivi hanno attirato 5,7 miliardi. I fondi azionari dei mercati emergenti globali e dell'Asia ex-Giappone hanno sofferto particolarmente, con deflussi netti rispettivamente di 1,3 e 1,2 miliardi.

Con i rendimenti del Tesoro americano saliti ai massimi di 15 anni, i fondi obbligazionari hanno segnato l'11° mese positivo consecutivo in termini di flussi, con 4,3 miliardi di euro raccolti. Lo scorso mese, la maggior parte di questi afflussi ha riguardato i fondi esposti ai titoli di Stato in euro e in sterline, nonché le obbligazioni a scadenza fissa.

Le strategie bilanciate sono state il principale detrattore del mese, con 6,5 miliardi di euro di deflussi netti. Questi fondi hanno avuto solo tre mesi positivi in termini di flussi dal maggio 2022. A settembre, le strategie flessibili in sterline britanniche e in euro che investono a livello globale sono state le categorie più colpite del gruppo. I fondi alternativi, dal canto loro, hanno registrato il 17° mese consecutivo di riscatti netti.

Anche i fondi sulle materie prime hanno avuto un mese negativo, con 1,7 miliardi persi a settembre. Ciò è dovuto principalmente al ritiro di 1,3 miliardi dai prodotti sui metalli preziosi, la maggior parte dei quali erano Exchange traded commodity (ETC) sull'oro. I fondi del mercato monetario, infine, hanno registrato 6 miliardi di afflussi netti il mese scorso.

Il patrimonio dei fondi a lungo termine domiciliati in Europa è sceso a 10,790 trilioni di euro dai 10,997 trilioni del mese precedente.

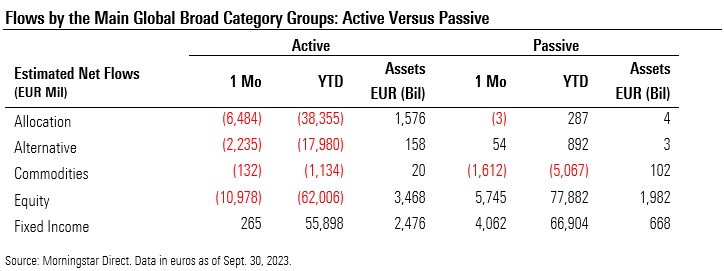

Gestione attiva Vs gestione passiva

I fondi indicizzati a lungo termine hanno registrato afflussi per 8,2 miliardi di euro a settembre, contro i 21,5 miliardi persi dai fondi a gestione attiva. (La tabella seguente include solo i principali gruppi di categorie). Il mese scorso, solo i fondi obbligazionari hanno registrato flussi netti positivi sia sulle loro strategie a gestione attiva, sia su quelle indicizzate.

La quota di mercato dei fondi passivi a lungo termine si è attestata al 25,73% a settembre 2023 dal 23,54% di settembre 2022. Se si includono i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato degli indicizzati si attesta al 22,08%, dal 20,96% di 12 mesi prima.

L’onda sostenibile

I fondi che rientrano nell’ambito di applicazione dell’articolo 8 del regolamento europeo SFDR hanno perso nel mese 9,4 miliardi in deflussi netti, il terzo peggior risultato negli ultimi undici mesi. Le strategie azionarie e bilanciate sono quelle che hanno sofferto i maggiori riscatti.

D’altra parte, gli investitori hanno investito nelle strategie “verde scuro” (articolo 9) 529 milioni netti a settembre.

Dal punto di vista della crescita organica, i fondi Articolo 9 hanno registrato un tasso di crescita organica dello 0,26 % nel terzo trimestre dell’anno. Nello stesso periodo, i prodotti che rientrano nel gruppo dell’Articolo 8 hanno registrato una crescita organica del -0,44%; tra luglio e settembre, invece, i fondi non considerati Articolo 8 o Articolo 9 secondo l’SFDR hanno segnato un tasso di crescita organica medio compreso tra lo 0,48% e il -0,59%.

Le SGR che hanno raccolto di più e di meno

Qui sotto le dieci società di gestione che hanno raccolto di più e di meno in Europa a settembre 2023, con il dettaglio tra gestione passiva e attiva (fondi monetari esclusi).

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 18 ottobre 2023. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.