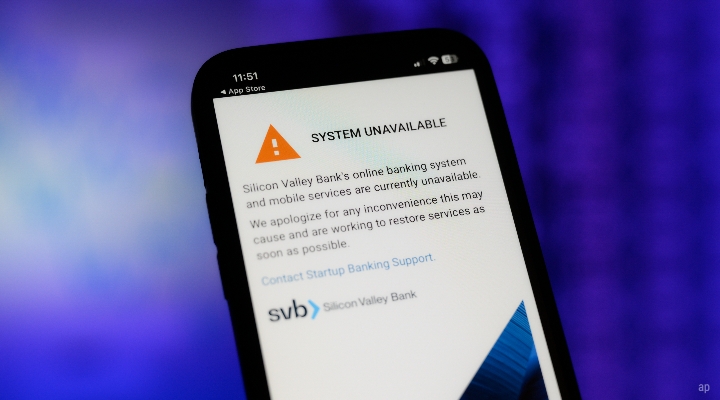

Lukas Strobl: Nel caso fossi stato fuori ufficio da giovedì, ti informo che abbiamo tra le mani il più grande fallimento bancario americano dal 2008. La Silicon Valley Bank è entrata in amministrazione controllata. Di fatto, cioè, è fallita. Quello che non è chiaro in questo momento è quali potrebbero essere i potenziali effetti a catena. Per prima cosa, il Fondo di garanzia sui depositi degli Stati Uniti rimborserà le innumerevoli startup e aziende tecnologiche che dipendevano da essa. Inoltre, la scommessa di SVB sul debito a lunga scadenza non sembra essere una caratteristica comune tra le banche europee e nel resto del mondo. Con me ci sono Johann Scholtz, European banking analyst, e Mike Field, European equity strategist.

Johann, cominciamo da te. Ci sono analogie preoccupanti tra le maggiori banche europee e SVB?

Johann Scholtz: Sì, certo, ci sono somiglianze, ma penso che sia importante prendere atto di alcune differenze sostanziali sia nella struttura delle passività che in quella delle attività tra le banche europee e SVB. E penso che in parte questa differenza abbia avuto origine dal fatto che SVB era esentata dal rispettare alcuni dei coefficienti di liquidità ai quali invece le banche europee devono attenersi. Questo ha fatto sì che il 55% delle attività di SVB fossero obbligazioni nelle categorie “disponibili alla vendita” (avilable for sale) e “detenute fino alla scadenza”, mentre per le banche europee la situazione è completamente diversa.

Dall'altro lato, ci sono anche alcune chiare differenze nelle fonti di finanziamento tra le banche europee e SVB. Le banche europee detengono circa il 14% dei loro attivi in contanti presso le varie banche centrali e ciò fornisce loro un cuscinetto per assorbire qualsiasi esigenza immediata di liquidità, mentre tale percentuale era solo del 7% per SVB. Inoltre, anche la base di finanziamento delle banche europee è molto più diversificata. Circa il 40% dei finanziamenti delle banche europee proviene da depositi al dettaglio, mentre per SVB questa fonte di approvvigionamento di liquidità rappresentava circa il 7%.

Strobl: Eppure, ad oggi (13 marzo, Ndr), le banche europee stanno soffrendo. Credit Suisse è in calo dell'11%, Commerzbank del 10%. Sabadell perde il 9%. Cosa sta succedendo?

Scholtz: Sì. Penso che gli investitori portino ancora alcune delle cicatrici psicologiche del 2008, del crollo di Lehman. Ma credo che ora la situazione sia leggermente diversa. Quello che stiamo vedendo qui è che il problema di fondo non è un problema di qualità degli asset. La qualità degli asset è buona: sono i titoli di stato, che essenzialmente dovrebbero essere privi di rischio. Penso che le preoccupazioni però siano legate alla possibilità che casi analoghi possano ripetersi dopo SVB. Il problema è che le banche dipendono dalla fiducia di coloro che le finanziano e man mano che questa fiducia viene meno si ottiene essenzialmente quello che viene definito rischio sistemico o contagio sistemico. In realtà, penso che l'unico impatto reale per le banche europee sarà che dovranno pagare di più per finanziarsi.

Strobl: Ora, l'ultima volta che abbiamo avuto un crollo ancora più grande di SVB è stato, ovviamente, Lehman nel settembre 2008. Allora, i titoli bancari europei persero solo pochi punti percentuali, così come il resto del mercato azionario europeo, per poi rimbalzare pochi giorni dopo. Mike, scommetto che molti trader avrebbero preferito aver venduto subito. Vedi le cicatrici di quel comportamento che ancora persistono e influenzano le perdite di oggi legate a SVB?

Michael Field: In una certa misura, penso sì. E come giustamente ha detto Johann, è una questione di fiducia. Negli ultimi mesi le Borse hanno registrato un forte rialzo e ora siamo a un punto in cui le cose potrebbero virare in entrambe le direzioni in base ai prossimi dati macro che, come stiamo vedendo, sono una specie di incidente una tantum alla stregua del caso SVB. Il fallimento di SVB, quindi, contribuirà a far girare i mercati in negativo. Di conseguenza, il rischio è che gli investitori escano dal mercato e che dunque si assista a ulteriori ribassi.

Strobl: Vedi un settore o un asset class rifugio in questa fase del mercato?

Field: Penso che oggi i mercati stiano andando in ordine sparso. Se guardi ai settori, sono tutti in calo, dai beni di consumo difensivi ai petroliferi. Non sembra esserci una logica precisa dietro questi movimenti, a parte il fatto che alcuni di questi comparti sono più esposti ai consumi e che ora incidenti come questo potrebbero spingerci ulteriormente verso una fase di recessione. Quindi, tornando alla tua domanda, potrei dire che alcuni titoli nel settore delle utility potrebbero essere un asset rifugio.

Strobl: Come spesso accade nei mercati finanziari, le valutazioni degli asset sono condizionate in parte dai dati e in parte dalla psicologia degli investitori. Ovviamente vi terremo informati sugli sviluppi di questa saga. Grazie Mike. Grazie Johann. Per Morningstar, sono Lukas Strobl.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.