L’ABC della finanza dice che per abbassare il rischio complessivo del proprio portafoglio bisogna diversificare gli investimenti. Questo significa, in sostanza, possedere strumenti che si muovono in maniera indipendente l’uno dall’altro.

La diversificazione è un concetto che assume diverse forme e che non si limita alla ripartizione tra equity e bond. L’azionario, ad esempio, è una classe d’attivi molto ampia, composta da investimenti anche parecchio diversi tra loro. Infatti, i sotto-segmenti vengono classificati a seconda della capitalizzazione della società (large-cap, mid-cap e small-cap), del mercato di riferimento (paesi sviluppati o mercati emergenti) e soprattutto del settore economico di cui fa parte l’azienda (industriale, finanziario, energetico, ecc.). È importante avere un’idea di come i vari settori economici rappresentati dalla propria esposizione azionaria si influenzino a vicenda, in modo da evitare di investire in strumenti che sono soggetti a movimenti molto simili.

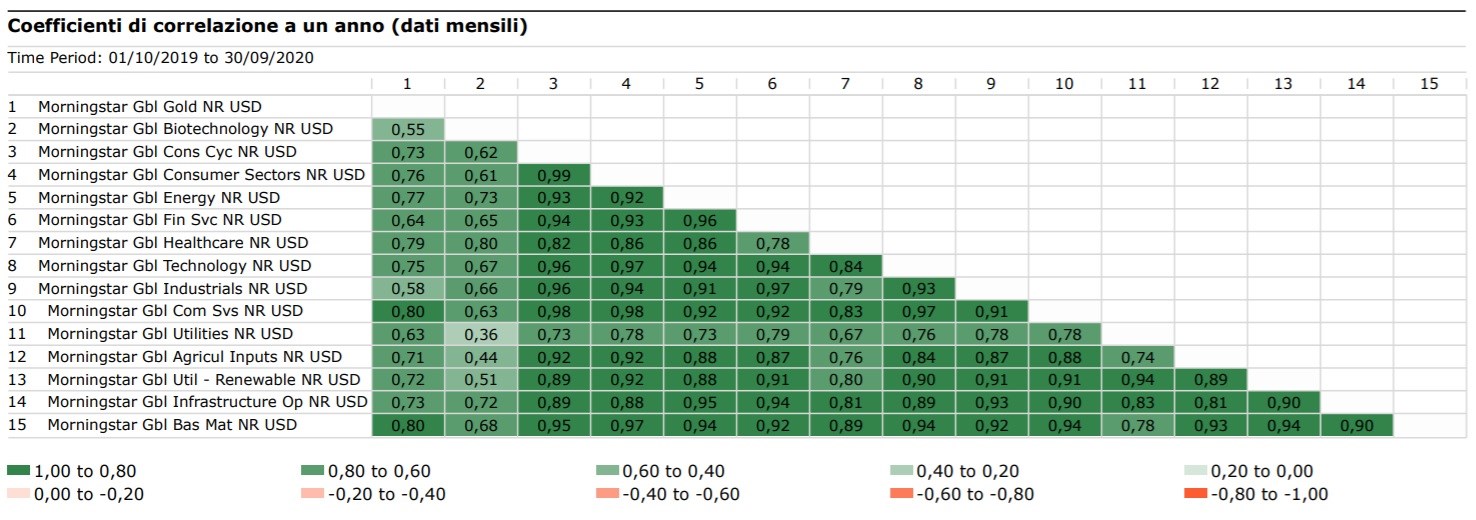

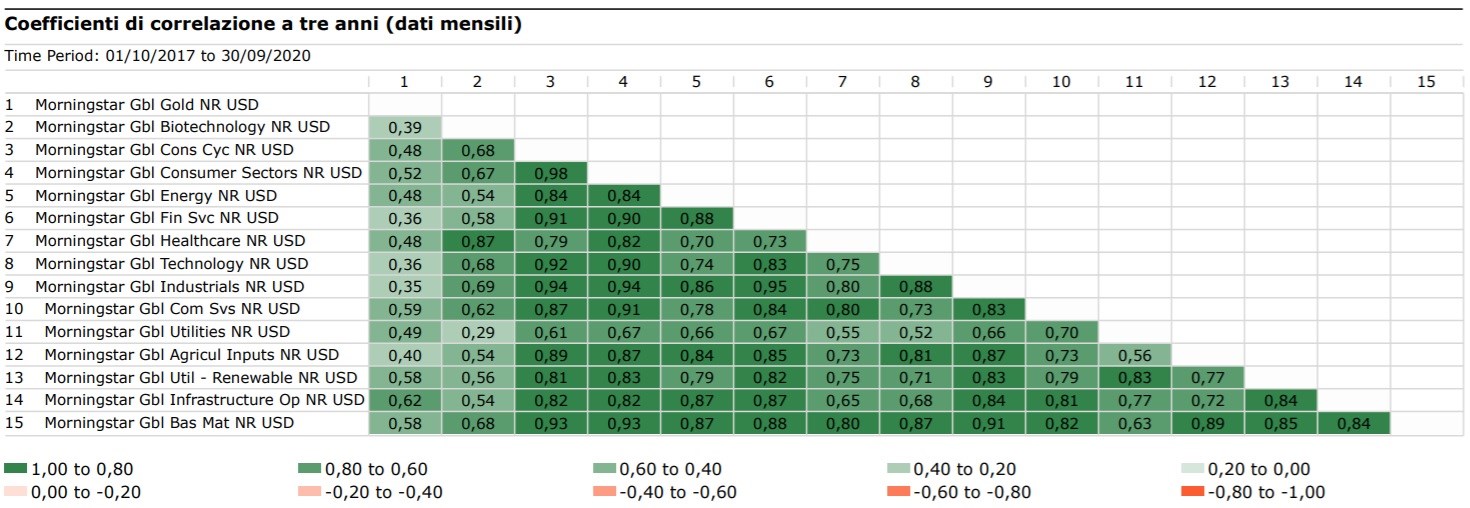

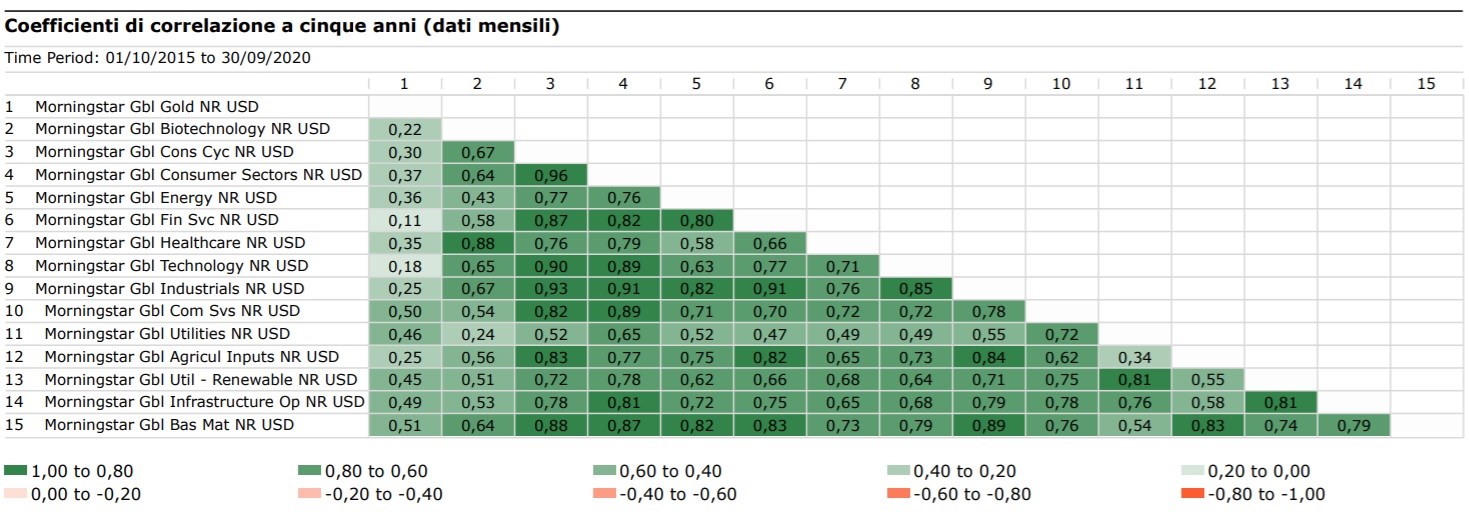

Guardando i dati sottostanti, ad esempio, si nota come la correlazione tra i vari settori azionari sia cambiata nel corso degli ultimi cinque anni. Vediamo in particolare come l’oro abbia perso nel corso degli ultimi 12 mesi quella funzione da “diversificatore” che assumeva meglio negli anni precedenti. La correlazione tra il settore aurifero e quello dei servizi finanziari, ad esempio, è passata allo 0,11 a cinque anni allo 0,64 a un anno. Detto questo, da notare che non si trovano correlazioni negative nemmeno a cinque anni, segno che questa tendenza non è così recente.

Non a caso, il prezzo dell’oro è crollato nel mese di marzo come tutte le altre asset class, per poi segnare un forte rally tra aprile e agosto, proprio come la maggior parte dei mercati internazionali. Nel 2019, il lingotto è balzato del 20% in un anno estremamente positivo per le Borse globali. Insomma, il metallo giallo sembra aver perso la sua funzione da investimento controcorrente.

Secondo la ricerca Morningstar, il settore dei materiali di base, di cui l’oro è una parte importante, è attualmente perfettamente valutato (rapporto prezzo/giusto valore pari a 0,99 al 2 ottobre 2020, in dollari).

Dati in dollari al 2 ottobre 2020. Fonte: Morningstar.

Più in generale, comunque, il rally di mercato vissuto l’anno scorso e la crisi innescata dalla pandemia hanno di fatto aumentato i coefficienti di correlazione tra le varie industrie (il verde delle tabelle si è fatto più scuro).

I settori azionari oggetto dell’analisi sono elencati di seguito. I numeri corrispondono a quelli che appaiono nelle tabelle.

- Azionari Settore Aurifero

- Azionari Settore Biotecnologia

- Azionari Settore Beni e Servizi di Consumo Discrezionali

- Azionari Settore Beni e Servizi di Largo Consumo

- Azionari Settore Energia

- Azionari Settore Servizi Finanziari

- Azionari Settore Salute

- Azionari Settore Tecnologia

- Azionari Settore Beni Industriali

- Azionari Settore Comunicazioni

- Azionari Settore Servizi di Pubblica Utilità

- Azionari Settore Agricoltura

- Azionari Settore Energie Alternative

- Azionari Settore Infrastrutture

- Azionari Settore Risorse Naturali

Dati in euro al 30 settembre 2020.

Fonte: Morningstar Direct.

Il coefficiente di correlazione è un parametro che misura in che modo la performance di uno strumento influenza l’andamento di un altro. Varia tra -1 e +1. Un coefficiente pari a 0 indica che non vi è alcuna relazione tra le performance dei due settori. Un coefficiente pari a 1 significa che c'è una correlazione positiva perfetta, il che significa che i due indici si muovono assieme, se uno sale del 10%, lo fa anche l’altro, e viceversa. Ovviamente, in caso di perfetta correlazione negativa (uguale -1) il rapporto è inverso: se il primo sale del 10%, il secondo perde il 10%.

L'analisi è stata realizzata con la piattaforma per professionisti finanziari, Morningstar Direct. Clicca qui per saperne di più sulle sue funzionalità.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.