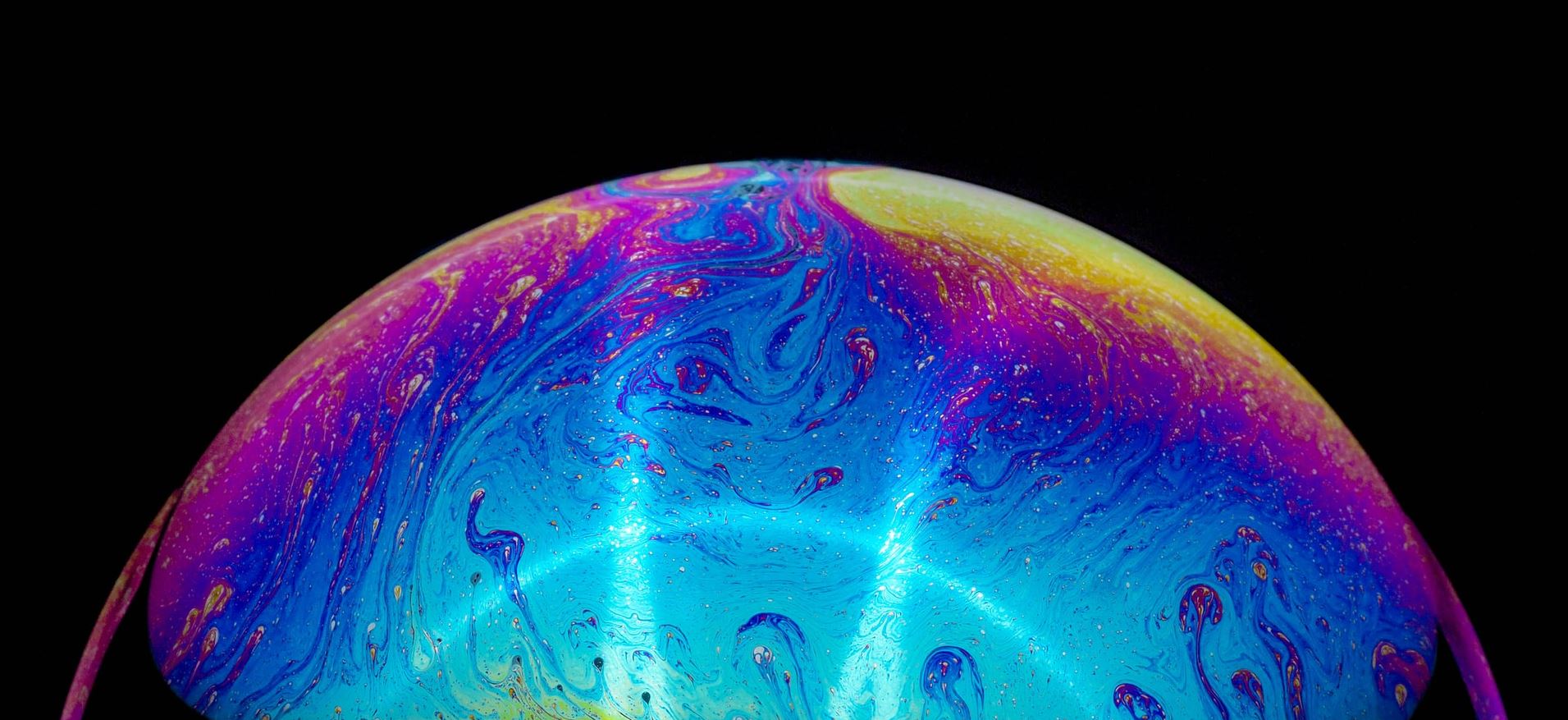

Le bolle finanziarie sono molto simili a quelle di sapone durante le feste per i bambini. Le persone si riuniscono, si divertono e tornano a casa felici. Tranne, però, quando scoppiano. Quando succede per le bolle finanziarie quasi tutti sono sorpresi, tristi e tornano a casa più poveri. Ma perché? La gente non lo sa che le bolle scoppiano sempre? Diciamo che questo si verifica quando non si crede che si tratti di una bolla.

“Le bolle del mercato azionario sono difficili se non impossibili da prevedere. Sfortunatamente per gli investitori, sono osservabili solo dopo che si sono verificate”, afferma Ian Tam, Direttore dell’Investment Reserch di Morningstar Canada.

Le bolle posso assumere diverse forme e dimensioni e si creano per diversi motivi. Può riguardare un singolo asset o un solo titolo, ma anche un settore o l’intera economia. L'unico punto in comune è che le aspettative sui rendimenti futuri si basano più sui desideri che non su convinzioni motivate. Così quando la maggior parte degli investitori scopre la verità, la bolla è già scoppiata.

Iniziamo da quello che sappiamo.

Troppo felice

La “verità” nel mondo della finanza si chiama valore intrinseco, ovvero il valore effettivo di un'azienda o di un mercato. È un po' come l'opposto di una bolla, si prendono in considerazione i punti di forza e debolezza futuri per trovare il valore corrente, anche se è molto difficile farlo con precisione.

“Se potessimo vedere quali sono i flussi di cassa futuri nei prossimi 100 anni - e poi attualizzarli al tasso di interesse appropriato - questo ci darebbe un numero”, ha detto il più famoso dei value investors Warren Buffett nel meeting annuale di Berkshire Hathaway del 1997. Ma quante volte pensi che il mercato esegua correttamente questo calcolo matematico?

Tam ha messo a confronto l'andamento del mercato azionario canadese con quello degli utili societari.

“Da un punto di vista dei fondamentali, si potrebbe pensare che se le valutazioni sono eccessivamente alte il mercato tenderà a correggersi, ma possiamo vedere che sebbene ci siano stati alcuni casi in cui le valutazioni elevate sembravano precedere le correzioni di mercato (come la bolla delle dot.com), ci sono altrettanti casi in cui ciò non è accaduto”, spiega Tam.

Parte del motivo per cui le bolle sono così imprevedibili è che si basano su qualcosa di irrazionale. Che importanza hanno i guadagni se il prezzo di un oggetto sale da 1 euro a 2 euro, e poi 5 o 10? Chi dice che non posso venderlo dopo a 15, o anche a 20 euro?

“L'unico motivo per cui investiamo del denaro è perché ci aspettiamo di ottenere altro denaro”, dice Buffett, “non perché si venda necessariamente a qualcun altro, perché in questo caso il gioco non è chi-batte-chi (speculazione), ma perché l'investimento ha dato i suoi frutti”

Quando il vero valore di qualcosa è sconosciuto o superato, la bolla inizia a formarsi. Ma perché? Indebitamento facile e a basso costo? Paura? Avidità? È probabile che la causa sia diversa ad ogni bolla. Ma ogni bolla segue un ciclo.

Cattiva matematica e il “gioco del pollo”: come succede

L'economista Hyman P. Minsky ha delineato le cinque fasi di un tipico ciclo del credito nel suo libro Stabilizing an Unstable Economy (1986). Le bolle possono seguire uno schema simile.

Fase 1: Spostamento

Qualcosa di nuovo entra in scena. Nel caso del credito, potrebbe essere l'introduzione di tassi di interesse più bassi, che possono avere un impatto fondamentale sulla domanda di cose come i mutui, che a loro volta possono far salire i prezzi delle case (il che fa aumentare la domanda, e così via). Oppure una nuova tecnologia entra in scena e ne cambia o "interrompe" una precedente. Guerre ... pandemie, qualcosa eccita gli investitori e sconvolge il sistema. In che modo questo influenzerà i loro portafogli?

Fase 2: Boom

Ora abbiamo un numero crescente di investitori che si affrettano a elaborare lo stesso calcolo suggerito da Buffett in precedenza: cosa potrebbe produrre questa nuova cosa? L'attenzione dei media cresce, i social media diventano più impegnati e il prezzo dell'asset inizia a salire. L'investimento è visto come un'opportunità rara e questo rende i potenziali rendimenti più difficili da stimare, tanto da sembrare illimitati. A questo si aggiunge la “paura di perdere qualcosa”, una forza davvero potente. In questo contesto molti più investitori sono disposti a correre rischi maggiori. E mentre questo sentiment prende slancio, parte la speculazione.

Fase 3: Euforia

A questo punto altre metriche e notizie vengono utilizzate per rispondere alle preoccupazioni relative all’andamento degli elevati Price/Earning e di altre valutazioni. E gli investitori finiscono in trappola. “La recente mania di alcuni titoli come Tesla sta riproponendo il confronto con il 1999. Anche se quello era un altro mercato, in cui molti nuovi investitori retail si affacciavano per la prima volta alla ricerca di nuovi temi e tecnologie”, afferma Greg Taylor, Chief Investment Officer di Purpose Investments. “Nessuno sa come andrà a finire questa volta, ma la maggior parte di noi ricorda come è finita nel 1999”. Taylor ammette che alcuni titoli tecnologici potrebbero effettivamente raggiungere le loro valutazioni attese. A volte, infatti, l’euforia del mercato si concretizza realmente e questo rende le bolle ancora più difficili da riconoscere.

Fase 4: Presa di profitto

Tutti sanno, comunque, che gli unicorni sono molto rari. E che non ci si può indebitare a buon mercato per sempre. “Gli stock split decisi da Tesla e Apple lo scorso agosto (un frazionamento di 5 nuove azioni per ogni titolo sul mercato) sono un evento raro”, afferma Taylor. Ma quando una cosa del genere riguarda la più grande casa automobilistica del mondo per capitalizzazione di mercato e un'altra delle prime 10 società dell'S&P500, è difficile da ignorare e deve essere analizzato molto da vicino. “Tesla si sta rivelando l'azienda che meglio rappresenta l'attuale euforia per il mercato azionario. Una volta terminati gli attuali programmi di differimento del debito e di sgravio fiscale saremo finalmente in grado di capire il reale valore del titolo".

Fase 5: Panico

Potrebbe essere una semplice idea, un singolo evento come un fallimento o un insieme di piccoli accadimenti, come le insolvenze sui mutui, che fa sì che tutti vendano contemporaneamente un'azione. Così l’effetto domino si propaga nel mercato. Il crollo del valore degli asset può essere simile a quello che abbiamo visto questa primavera. Perdite a due cifre a livello di mercato che possono verificarsi in pochi giorni e continuare per mesi.

Le bolle finanziarie sembrano cose spaventose, ma vale la pena preoccuparsene? I passaggi precedenti potrebbero rispecchiare gran parte di ciò che vediamo oggi e a questo punto potremmo trovarci nella fase 4. Ma allora quando saremo nella fase 5? Potrebbe essere il prossimo anno, o tra dieci anni. O mai. E se abbiamo un obiettivo di investimento di lungo periodo, questo dato potrebbe anche non interessarci.

“Una cosa è chiara, però, l'indice si è decisamente mosso in una direzione positiva negli ultimi 35 anni. È a questo dato che dovremmo fare attenzione, poiché nel lungo termine il mercato azionario dovrebbe crescere, ma non senza significativi sobbalzi lungo il percorso”, afferma Tam. “Invece di speculare sulle prossime bolle potrebbe essere più utile pensare al proprio orizzonte temporale e alla propensione al rischio”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.