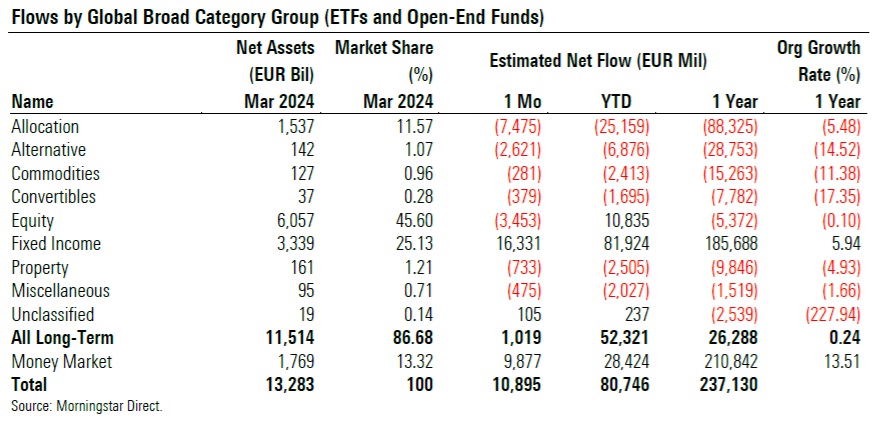

Dopo un 2023 tumultuoso, il nuovo anno è iniziato bene per l'industria europea del risparmio gestito. Gli investitori hanno mostrato un sentiment positivo, spinti dalle speranze di un taglio dei tassi d'interesse già nella prima parte dell'anno, riversando 52,3 miliardi di euro nei fondi a lungo termine domiciliati in Europa durante il primo trimestre del 2024.

Tuttavia, l'entusiasmo si è affievolito nel corso del trimestre, portando a un mese di marzo con una raccolta netta positiva di appena un miliardo di euro, dopo i 19,8 miliardi raccolti a febbraio e i 31,5 miliardi di gennaio; probabilmente, ciò è stato causato dal timore che i tanto attesi tagli dei tassi possano essere rinviati rispetto alle previsioni, soprattutto negli Stati Uniti.

A marzo la volatilità è rimasta contenuta mentre gli indici azionari hanno continuato a salire, con le azioni globali che hanno registrato la più lunga striscia mensile positiva dal 2021 (cinque mesi di rally). Allo stesso tempo, le principali banche centrali occidentali - la Federal Reserve statunitense, la Banca Centrale Europea e la Banca d'Inghilterra - hanno tutte lasciato invariati i tassi di riferimento nel primo trimestre dell'anno, ma la tempistica dei tagli dei tassi è rimasta al centro dell'attenzione del mercato.

La Banca nazionale svizzera è stata la prima banca centrale dei mercati sviluppati a tagliare i tassi di interesse, di 25 punti base all'1,50%. Anche la Banca del Giappone si è mossa in controtendenza, ponendo fine a otto anni di tassi di interesse negativi in presenza di una crescente evidenza di un solido aumento dei salari.

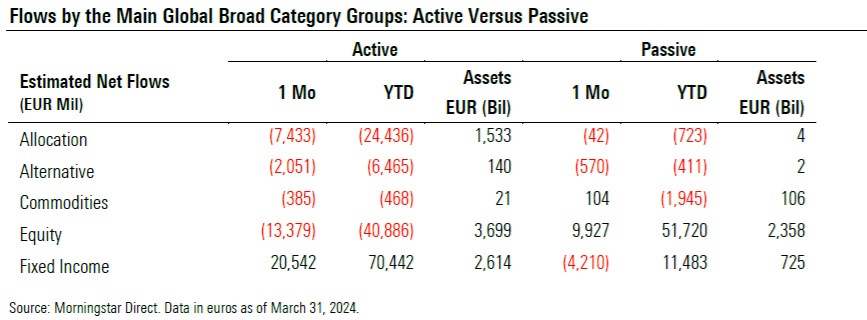

I fondi azionari sono tornati in territorio negativo dopo gli afflussi di gennaio e febbraio, perdendo 3,5 miliardi di euro a marzo. Come negli ultimi mesi, i deflussi sono stati interamente attribuiti ai prodotti a gestione attiva, che il mese scorso hanno visto uscire 13,4 miliardi, mentre i fondi azionari passivi hanno attirato 9,9 miliardi.

I fondi obbligazionari hanno incassato 16,3 miliardi di euro a marzo e 82 miliardi nel primo trimestre, il che lo rende il secondo miglior trimestre degli ultimi tre anni. Il mese scorso, per la prima volta dal giugno 2022, i fondi obbligazionari passivi hanno registrato deflussi netti. La categoria dei bond governativi in euro è stata la più venduta a marzo, mentre quella delle obbligazioni a scadenza è stata la più richiesta nel primo trimestre.

Le strategie di allocazione e alternative, dal canto loro, hanno continuato a perdere asset, con deflussi netti rispettivamente di 7,5 e 2,6 miliardi di euro a marzo. I fondi sulle materie prime hanno perso 281 milioni nel mese. I fondi monetari, invece, hanno attirato a marzo 9,9 miliardi di euro.

Infine, al 31 marzo 2024, il patrimonio dei fondi a lungo termine domiciliati in Europa è salito a 11,514 trilioni di euro dagli 11,335 trilioni del mese precedente.

La gestione passiva continua a crescere

I fondi indicizzati a lungo termine hanno registrato afflussi per 5 miliardi di euro a marzo, contro i 3,8 miliardi persi dai fondi a gestione attiva. (La tabella seguente include solo i principali gruppi di categorie). Il mese scorso solo i fondi obbligazionari hanno registrato afflussi dalle strategie attive. Questo vale anche per il primo trimestre dell'anno.

La quota di mercato dei fondi passivi a lungo termine si è attestata al 27,94% a marzo 2024 dal 24,35% di marzo 2023. Se si includono i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato degli indicizzati si attesta al 24,27%, dal 21,30% di 12 mesi prima.

Riscatti sui fondi articolo 9 SFDR

I fondi che rientrano nell'ambito di applicazione dell'Articolo 8 del regolamento europeo SFDR hanno registrato flussi netti positivi per 2,1 miliardi a marzo e per 15 miliardi nel trimestre, dopo aver perso 29,5 miliardi di euro nel 2023. Allo stesso tempo, i fondi che rientrano nell'articolo 9 (noti anche come dark green fund) hanno perso 1,4 miliardi nel mese e 3,7 miliardi nel trimestre, dopo aver raccolto tre miliardi di euro nel 2023.

Dal punto di vista della crescita organica, i fondi articolo 8 hanno registrato un tasso di crescita organica dello 0,30% nel primo trimestre. D'altro canto, i prodotti che rientrano nel gruppo dell'articolo 9 hanno registrato un tasso di crescita organica negativo del -1,18% nello stesso periodo. Tra gennaio e marzo, infine, i fondi non considerati articolo 8 o articolo 9 secondo la SFDR hanno registrato tassi di crescita organica medi compresi tra lo 0,15% e il -0,23%.

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 16 aprile 2024. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.