Il debito investment grade e il private credit dovrebbero generare i maggiori rendimenti corretti per il rischio per quest’anno. A dirlo è la prima edizione dell’European Pension Survey a cura di Goldman Sachs Asset Management.

L’analisi ha rilevato che nove intervistati su dieci prevedono di aumentare o mantenere le loro allocazioni in queste classi di attività per trarre vantaggio dai rendimenti previsti.

L’indagine ha raccolto il parere di 126 dirigenti e manager di fondi pensione a prestazione definita (che si caratterizzano per il fatto che l'organismo previdenziale si impegna a corrispondere una prestazione pensionistica predeterminata, a prescindere dai risultati della gestione delle risorse raccolte) con sede in Europa, in merito alle opportunità e alle sfide che i fondi pensione devono affrontare, insieme alle prospettive per gli investitori istituzionali nei mercati pubblici e privati. Dai risultati emerge un cauto ottimismo per quest’anno, con il 59% degli intervistati che afferma che il contesto di investimento è migliorato.

“Prevediamo un continuo aumento delle allocazioni nel reddito fisso nei mercati pubblici e privati, dal momento che i fondi pensione riducono la loro esposizione ad asset più volatili, come le azioni, per privilegiare investimenti più stabili e in grado di generare reddito”, ha dichiarato Fadi Abuali, CEO di Goldman Sachs Asset Management International. “La nostra indagine arriva in un momento cruciale per il settore. Molti gestori sono ottimisti sul contesto di investimento, ma le prospettive economiche sono incerte, con tassi di interesse più alti per periodi più lunghi, percorsi di crescita divergenti a livello globale e elevati rischi geopolitici.”

Di seguito gli spunti principali usciti dal sondaggio.

Cash is king

Il miglioramento dei funding ratio ha subito un’accelerazione negli ultimi due anni, con il funding ratio aggregato che attualmente si attesta al 120% per l’Europa e al livello record del 134% per il Regno Unito. Di conseguenza, i gestori dei fondi pensione si stanno focalizzando maggiormente sulla gestione della liquidità e sulla riduzione del rischio.

Secondo l’indagine, i fondi pensione meglio finanziati stanno allocando una quota nettamente maggiore in liquidità e una minore in titoli azionari dei mercati sviluppati. I fondi con sede nel Regno Unito, in particolare, sono uno dei principali driver dello spostamento verso questa asset class, con tutti gli intervistati basati in questo mercato che hanno aumentato o mantenuto invariata la loro allocazione. Per quanto riguarda le azioni dei mercati sviluppati, nessun intervistato del Regno Unito ha in programma di incrementare la propria esposizione, mentre il 38% intende ridurla.

I rischi geopolitici sono in cima alla lista

I fondi pensione europei affermano che i rischi geopolitici rappresentano la principale problematica per i loro portafogli nel corso di quest’anno. Oltre il 70% degli intervistati ritiene che le tensioni geopolitiche e gli eventi di carattere politico rappresentino il rischio maggiore per i propri portafogli. Sul fronte normativo, i requisiti di disclosure previsti dalla SFDR (Sustainable Finance Disclosure Regulation) e gli imminenti obblighi in materia di stress-test climatici sono stati citati come gli elementi più difficili da attuare.

Focus sugli investimenti sostenibili

I risultati del sondaggio evidenziano anche la misura in cui gli investimenti sostenibili sono diventati parte integrante dei fondi pensione europei: l’87% degli intervistati li considera un fattore fondamentale o importante del proprio processo decisionale e quasi due terzi (63%) destinano oltre il 10% del proprio portafoglio a investimenti sostenibili. Inoltre, la maggior parte degli intervistati (84%) ritiene che l’integrazione dei criteri ESG nelle decisioni di investimento possa contribuire a ridurre i rischi di lungo periodo e più della metà afferma che questo approccio possa generare alpha.

Per quanto riguarda le allocazioni, l’azionario e il debito investment grade dei mercati sviluppati sono in cima alla lista delle asset class in cui gli intervistati hanno integrato strategie di investimento sostenibile.

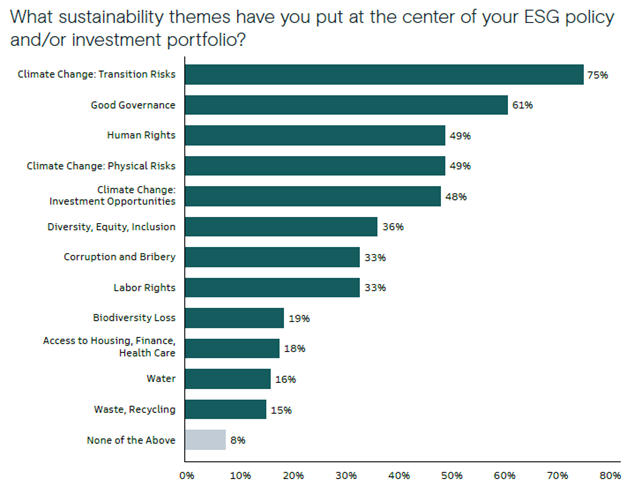

I temi di sostenibilità a cui viene data maggiore priorità nei portafogli di investimento coprono tutto lo spettro ESG: i rischi di transizione associati al cambiamento climatico sono la priorità principale (75%), seguiti da una buona gestione della governance (61%) e dai diritti umani (49%).

Fonte: European Pension Study GSAM

Crescono gli investimenti in outsourcing

In un contesto caratterizzato da requisiti di compliance sempre più complessi, costi crescenti e mercati contraddistinti da incertezza, l’outsourcing della gestione degli investimenti è uno strumento di grande importanza per i fondi pensione. Con sette intervistati su 10 che hanno esternalizzato alcuni o la totalità dei loro portafogli, i risultati della survey sottolineano come i fondi pensione europei a prestazione definita siano dipendenti dalla gestione in delega.

Un trend specifico dell’outsourcing riguarda l’ESG. Quando esternalizzano, i fondi pensione cercano gestori esterni che presentano forti capacità di investimento sostenibile e solide politiche di stewardship. Quattro intervistati su 10 si affidano a gestori esterni per sviluppare la loro policy di investimenti sostenibili.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.