La pandemia globale ha spinto molti di noi a fare un profondo riesame di quelle che sono le priorità personali. La decisione di molti di spostarsi dalle città alle periferie o verso i paesi di provincia è un esempio di come le persone stanno cambiando il modo in cui valutano il giusto compromesso tra lavoro, casa e situazione finanziaria. Sempre più persone scelgono lavori che sono più appaganti da un punto di vista personale o che garantiscono più tempo libero, si trasferiscono in luoghi che offrono più spazio o tranquillità. Ovunque si guardi sembra che la gente sia sempre più concentrata sulla massimizzazione della qualità complessiva della vita, piuttosto che solo della propria ricchezza.

Queste tendenze illustrano qualcosa che ritengo importante, ma spesso trascurato dai professionisti finanziari: che le decisioni finanziarie spesso implicano compromessi che non riguardano esclusivamente la sfera finanziaria.

Quando l'economia diventa emozionante

In finanza pensiamo molto all'ottimizzazione dell'utilità, ma cos'è l'utilità? L'utilità è una misura del valore che non può essere semplicemente quantificabile in euro. Gli economisti definiscono l'utilità come la soddisfazione totale che può derivare dal consumo di un bene o di un servizio.

Si è tentati di fare l’assunzione: più soldi = più soddisfazione. Dopo tutto, il denaro è molto più semplice da misurare della soddisfazione. Ma massimizzare l'utilità non è la stessa cosa che massimizzare i rendimenti. L'utilità è soggettiva e comprende molti fattori. Ignorare i costi e i benefici emotivi ci porta a valutare erroneamente l'utilità totale.

Nessuna somma di denaro ha così tanto valore

Quando valutiamo i compromessi legati a una scelta, eseguiamo un’analisi mentale di costi-benefici. Quale opzione ha il valore più alto quando tutto è stato detto e fatto? Quale ci darà il massimo ritorno totale sul nostro investimento iniziale? Alcuni dei costi e dei benefici che consideriamo sono finanziari. Altri sono emotivi. Altri ancora sono psicologici.

Una volta mi è stato offerto un posto in una grande azienda che avrebbe significato un aumento significativo del mio reddito, ma il lavoro avrebbe richiesto molti più viaggi e non si trattava di un’attività per me molto interessante. Ho rifiutato quell'offerta perché quando ho fatto l'analisi costi-benefici, i costi emotivi e psicologici coinvolti nel lavoro quotidiano e il tempo maggiore lontano dalla mia famiglia hanno superato la maggiore offerta economica. So di non essere stata l’unica a fare una scelta di questo tipo e non lo considero irrazionale o non ottimale. Non mi stavo concentrando sulla massimizzazione dei miei rendimenti finanziari, ma sulla massimizzazione dell'utilità totale.

Il prezzo è diverso dal valore

Il prezzo non è uguale al valore. Il prezzo è ciò che paghi per qualcosa, il valore è ciò che ottieni. Ritengo sia importante notare che il principale obiettivo nella vita della maggior parte delle persone non sia quella della massimizzazione del prezzo di mercato dei loro beni. Come esseri complessi, abbiamo obiettivi nella vita che vanno ben oltre la sicurezza finanziaria e quei consulenti finanziari che si concentrano esclusivamente sulla massimizzazione dei rendimenti degli investimenti perdono lo scopo principale della pianificazione finanziaria.

La finanza personale non consiste nel massimizzare la quantità di denaro che una persona è in grado di accumulare nella propria vita. Si tratta di fare buone scelte, con le nostre risorse limitate, in modo da poter vivere la vita che vogliamo vivere. Brian Portnoy di Shaping Wealth esprime al meglio questo concetto, penso, quando afferma che il vero obiettivo della pianificazione finanziaria è la "soddisfazione finanziata".

So che alcuni dei puristi là fuori sosterranno che lo scopo della gestione finanziaria è massimizzare il capitale in modo che il cliente possa usare quel denaro per creare la vita che vuole. Più soldi, in questo caso, significano una maggiore capacità di creare quella vita; quindi, massimizzare la quantità di denaro è l'obiettivo del consulente finanziario e spetta al cliente utilizzarli per massimizzare la qualità della propria vita.

A questi cinici direi che molte scelte finanziarie implicano costi e benefici emotivi che non possono essere separati dalle decisioni di investimento. In questi casi, ignorare le emozioni ci fa valutare i risultati in modo errato. Conosco decine di persone che rifiuterebbero anche rendimenti a tre cifre se questo volesse dire danneggiare direttamente o indirettamente gli altri. Per il purista che pensa solo in termini di numeri, invece, questa decisione è irrazionale.

Come stimare il valore di un sentimento?

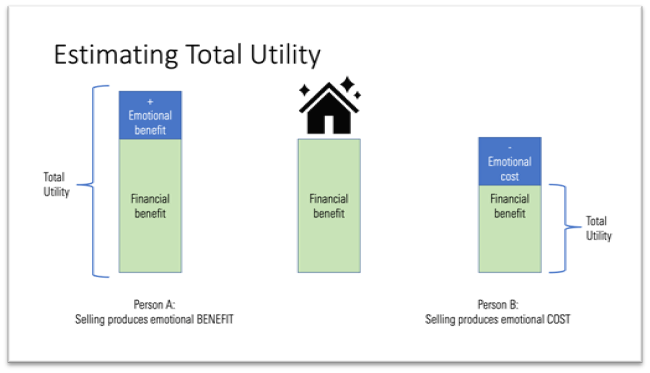

Si consideri, ad esempio, una persona che sta pensando di vendere la propria casa dopo un doloroso divorzio. La casa è un bene con un valore economico specifico e puoi facilmente stimare il ritorno finanziario che puoi ottenerne attraverso la vendita. Tuttavia, le emozioni che associamo alla casa influenzeranno l'utilità totale della transazione.

In questo esempio, la persona A associa alla casa gli aspetti emotivi e psicologici negativi della relazione interrotta, quindi vendere la casa e trasferirsi in un posto nuovo fornirebbe un vantaggio aggiuntivo oltre a quello finanziario. La persona B, invece, associa la casa alla famiglia che ha formato e alle radici che ha piantato. Fornisce un senso di continuità e stabilità necessario in un tempo altrimenti tumultuoso e incerto. Per la persona B, vendere la casa richiederebbe un costo emotivo che riduce l'utilità complessiva della transazione.

Pensare ai compromessi finanziari attraverso la lente della massimizzazione dell'utilità ci consente di spiegare facilmente molti comportamenti umani che non hanno senso attraverso la sola lente della finanza. Può anche aiutarci a spiegare come due persone possano avere esperienze diverse anche se coinvolte in transazioni finanziarie simili.

Conclusione: a volte la finanza personale è più personale che finanziaria

Il lungo periodo di incertezza, stress e isolamento prodotto dalla pandemia ha indotto un profondo riesame delle priorità per molti e le tendenze socioeconomiche suggeriscono che le persone stanno dando più peso agli aspetti non finanziari della loro vita lavorativa e domestica rispetto a quanto avveniva prima del Covid.

Queste tendenze puntano i riflettori sugli aspetti non finanziari delle scelte di investimento e i consulenti finanziari più saggi ne prenderanno atto. Pensare alle decisioni finanziarie in termini di massimizzazione dell'utilità piuttosto che del denaro può aiutare a spiegare perché i numeri da soli non sono sempre convincenti per il cliente.

I consulenti che imparano a incorporare gli aspetti emotivi e psicologici delle decisioni nel loro pensiero scopriranno di essere più attrezzati per lavorare fianco a fianco con i clienti per elaborare strategie che massimizzino la qualità della vita. Aiutare i clienti a raggiungere l'obiettivo finale della "soddisfazione finanziata" è davvero un servizio prezioso.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.