Con un calo del Prodotto interno lordo del 9% nel 2020 e un numero di deceduti per Covid-19 tra i più alti d’Europa, l’Italia è stato uno dei Paesi che ha sofferto maggiormente l’impatto della pandemia. Nel 2021, tuttavia, il rimbalzo è stato più forte del previsto: l’anno passato l’economia italiana è cresciuta del 6,5%, la progressione più importante dal 1995, anno d’inizio delle serie storiche. Il dato risulta ancor più significativo se confrontato con il resto del Vecchio continente, cresciuto in media del 5%.

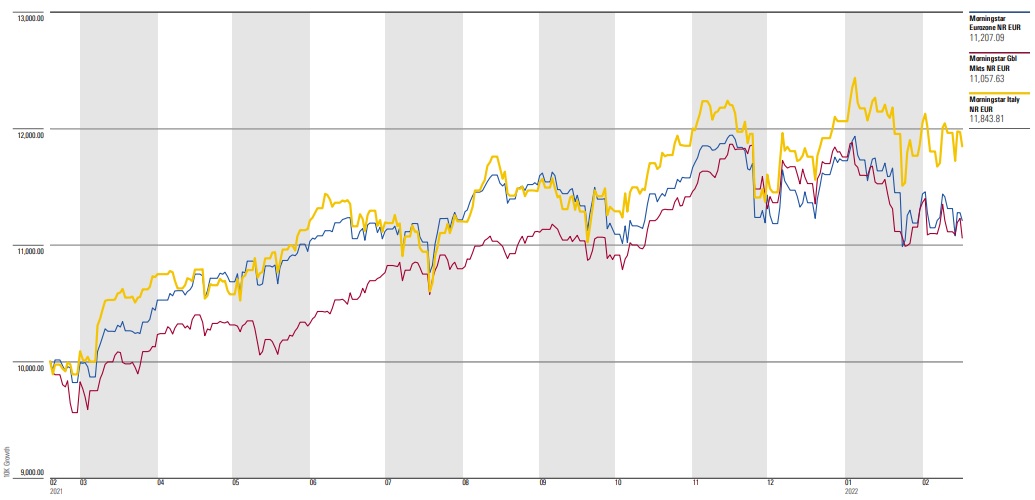

Non è un caso che il mercato azionario italiano abbia viaggiato a velocità superiore rispetto a quello della zona euro e anche a quello globale nel corso dell’ultimo anno. Il Morningstar Italy Index NR è salito del 18,4% negli ultimi 12 mesi, contro il 12% del Morningstar Eurozone Index NR e il 10,6% del Morningstar Global Markets NR (in euro al 17 febbraio).

Evoluzione degli indici Morningstar Italy NR, Morningstar Eurozone NR e Morningstar Global Markets NR a un anno

Dati in euro al 17 febbraio 2022. Fonte: Morningstar Direct.

E ora che è stato archiviato anche il potenziale scoglio dell’elezione del Presidente della Repubblica, gli occhi degli investitori sono tutti puntati sulle politiche messe in campo dal PNRR (Piano nazionale di ripresa e resilienza) nell’ambito del Recovery Plan e il suo ricchissimo piatto da oltre 200 miliardi di euro.

La gestione di tali fondi rappresenta infatti un’occasione unica per invertire una tendenza che ci ha visto perdere terreno in termini di produttività e di ricchezza reale da vent’anni a questa parte. La domanda è: ce la faremo?

Secondo quanto riportato dal Ministero dell’economia e delle finanze, nel 2022 sono 42 i miliardi da spendere. Per ottenerli, il governo deve conseguire in totale 100 scadenze, divise in 17 “target” e 83 “milestone”. I primi vengono valutati secondo precisi indicatori quantitativi (numero di assunzioni, numero di imprese che usufruiscono di un determinato beneficio, ecc.), i secondi invece sono più qualitativi e si intendono come traguardi intermedi per raggiungere un target finale.

Il cronoprogramma del PNRR prevede il raggiungimento di milestone e target alla fine di ogni trimestre fino al 2026. La verifica sul rispetto delle scadenze da parte delle istituzioni europee, dal cui esito positivo dipende l’erogazione dei fondi, avviene invece su base semestrale.

“Le principali opportunità per l’economia italiana vertono attorno al PNRR”, commenta Paolo Pizzoli, senior economist di ING Bank. “Non solo nella componente investimenti, che ha un ovvio impatto in termini di stimoli alla domanda aggregata, ma soprattutto nella componente riforme, assolutamente fondamentale per stimolare la produttività in un contesto in cui la dinamica demografica non sarà favorevole”.

“Ci troviamo davvero di fronte a un rinnovamento del nostro Paese”, afferma Maurizio Mazziero, analista finanziario e fondatore della Mazziero Research. “Probabilmente gli effetti benefici reali saranno inferiori a quelli stimati, non tutti i progetti riusciranno a essere completati e forse alcuni dovranno essere ridimensionati a causa dell’inflazione; tuttavia è una grande occasione che non possiamo sprecare. Tutto dipende dalla stabilità del governo e dell’appoggio delle forze politiche che lo sostengono. Da parte mia sono ottimista”.

Gli indici

Il FTSE Mib è l’indice di riferimento del mercato azionario italiano. Cattura circa l’80% della capitalizzazione totale e misura la performance delle 40 società più liquide e meglio capitalizzate. L’indice è stato fornito da Standard & Poor’s dal suo inizio fino al giugno 2009, quando questa responsabilità è passata al gruppo FTSE, di proprietà del London Stock Exchange. La principale esposizione settoriale dell’indice è verso i titoli finanziari, anche se il peso delle azioni delle banche italiane è crollato negli ultimi anni: pesavano il 52% del listino nel 2007, oggi sono al 32%; seguono poi le utility e i beni discrezionali di consumo, al 18%. I maggiori costituenti del benchmark sono Enel, Intesa Sanpaolo (11%) e Stellantis (8%).

L’MSCI Italy, con 25 costituenti, cattura invece l’85% circa della capitalizzazione della Borsa di Milano. I primi dieci titoli pesano per il 75% (Enel è il più importante con il 15% del portafoglio, seguito da Intesa Sanpaolo, Stellantis ed Eni). I settori più rappresentati sono quello finanziario (33%), quello delle utility (20%) e dei beni discrezionali (19%).

L’offerta di ETF

Attualmente sono disponibili otto Exchange traded fund dedicati al mercato azionario italiano. Di questi, due sono coperti dalla ricerca di Morningstar, entrambi con un Analyst Rating negativo. Secondo gli analisti di Morningstar, infatti, è difficile per un ETF fare meglio della categoria (che comprende anche degli strumenti attivi) su un intero ciclo di mercato. La ragione principale risiede nella concentrazione e sovraesposizione dei benchmark alle società a larga capitalizzazione e al settore finanziario. A differenza di un replicante, infatti, un gestore ha maggiore flessibilità di ricercare opportunità tra le aziende a medio-piccola capitalizzazione, che sono fuori dal FTSE Mib e che spesso fanno la differenza. In effetti, le società a media capitalizzazione si sono rivelate l’ago della bilancia del mercato italiano: non presentano il rischio in eccesso tipico delle small cap e allo stesso tempo offrono statistiche di performance superiori rispetto alla large cap. E le commissioni decisamente più basse degli ETF non sono sufficienti a controbilanciare questo aspetto.

Il Lyxor FTSE MIB UCITS ETF usa il metodo sintetico, o “swap-based”, per replicare la performance dell'indice. Invece di tenere i titoli reali come in un ETF fisico, il fondo possiede un paniere sostitutivo che, in questo caso, è composto da azioni europee, giapponesi e statunitensi. In pratica, Lyxor accende un contratto swap Otc (Over the counter) con una controparte che fino a ora è quasi sempre stata Société Générale, ex capogruppo di Lyxor (lo scorso 4 gennaio, Amundi ha annunciato di aver completato l’acquisizione di Lyxor Asset Management per un totale di 825 milioni di euro).

Secondo la normativa Ucits III, l’esposizione individuale al rischio di controparte è limitata al 10% del Nav del fondo in qualsiasi momento. Lyxor, comunque, azzera il rischio di controparte su base giornaliera. Lyxor attualmente non effettua operazioni di prestito titoli, il che aiuta a minimizzare il rischio complessivo di controparte. Le spese correnti sono pari allo 0,35%, superiori alla media dei concorrenti passivi. Morningstar assegna un rating Negative.

L’iShares FTSE MIB UCITS ETF utilizza invece la replica fisica per tracciare il rendimento dell’indice Ftse Mib. Questo vuol dire che il fondo contiene tutti i titoli del benchmark. iShares può fare attività di prestito di titoli per generare ricavi aggiuntivi. Queste entrate possono parzialmente compensare parte delle commissioni; gli eventuali ricavi del prestito sono divisi 62,5/37,5 tra il fondo e BlackRock. Per proteggere il fondo dal rischio di controparte che nasce da questa pratica (che teoricamente può portare a una perdita pari al 100% del capitale), iShares utilizza un collaterale superiore al valore del prestito. Le spese correnti sono pari a 35 punti base. L’ETF ha un Morningstar Analyst Rating pari a Negative.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.