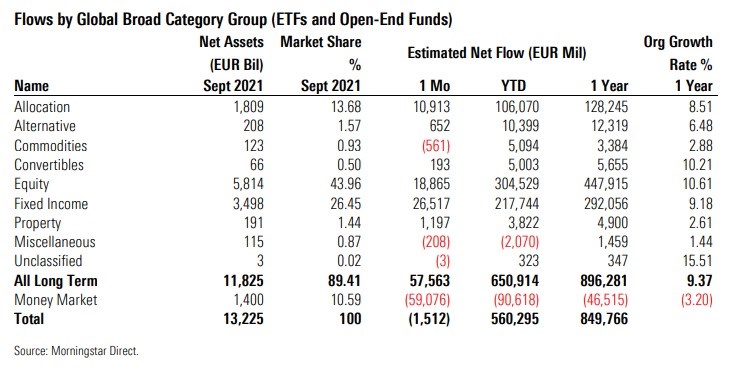

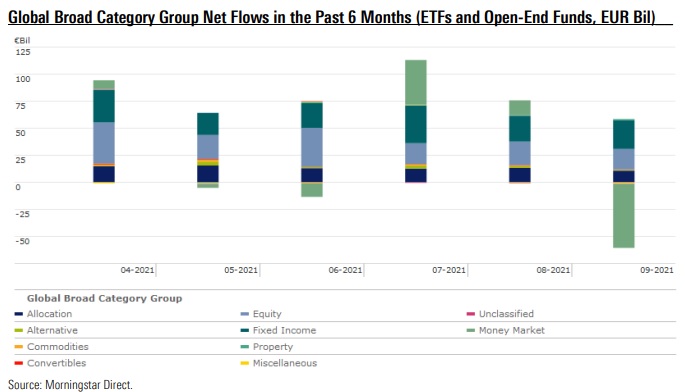

Nel mese di settembre, gli investitori hanno riversato 57,6 miliardi di euro nei fondi a lungo termine domiciliati in Europa; un livello più che decente, ma comunque inferiore di quattro miliardi rispetto al mese precedente e di quasi 14 miliardi rispetto a luglio. Ciò è dovuto principalmente alla domanda in discesa per i fondi azionari e i bilanciati, nonché ai deflussi dai prodotti esposti alle materie prime.

In un mese caratterizzato da un andamento negativo dei mercati internazionali (il Morningstar Global Markets Index NR ha perso il 2,2% a settembre, in euro), lo spettro azionario ha incassato 18,9 miliardi di euro, segnando il peggior mese in termini di raccolta da luglio 2020. I fondi azionari a grande capitalizzazione della zona euro e i fondi azionari Cina sono stati tra i più colpiti in termini di riscatti.

I comparti obbligazionari hanno incassato 26,5 miliardi (2,8 in più rispetto ad agosto), un risultato di cui hanno beneficiato principalmente i segmenti più rischiosi dell’universo a reddito fisso: i fondi obbligazionari corporate in euro, assieme a quelli diversificati in dollari e in euro, sono stati i gruppi più venduti all’interno dell’asset class.

Allo stesso tempo, i fondi esposti alle materie prime hanno perso per strada 561 milioni di euro. Fatta eccezione per i prodotti energetici, che hanno chiuso un lungo periodo di deflussi che durava da 15 mesi consecutivi con 95 milioni raccolti a settembre, tutte le tutte le categorie commodity hanno segnato deflussi netti. Gli strumenti esposti ai metalli preziosi (soprattutto ETC su oro) hanno visto gli investitori ritirare 401 milioni di euro nel mese.

I fondi bilanciati hanno goduto di un altro mese positivo (10,9 miliardi di afflussi netti); i fondi bilanciati moderati globali in euro sono stati i principali beneficiari, con quasi tre miliardi raccolti.

I fondi alternativi sono riusciti a rimanere in territorio positivo per l’ottavo mese consecutivo, incassando 625 milioni. Una svolta impressionante per una categoria che aveva segnato solo due mesi di raccolta positiva sui 29 precedenti.

Infine, i fondi del mercato monetario hanno registrato la cifra monstre di 59,1 miliardi di riscatti netti, il secondo peggior mese in termini di raccolta nell’ultimo decennio per la categoria. Un possibile segno, questo, del miglioramento nel risk sentiment degli investitori avvenuto nel mese di settembre, sulla scia di un’attenuazione dei timori per l’elevata e persistente inflazione e per la stabilità delle misure di stimolo della Banca centrale europea.

A causa degli effetti di deprezzamento dei mercati azionari pari a 87,4 miliardi di euro, infine, il patrimonio dei fondi a lungo termine domiciliati in Europa è sceso a 11.825 miliardi alla fine di settembre 2021 da 11.970 miliardi al 31 agosto.

L’onda sostenibile

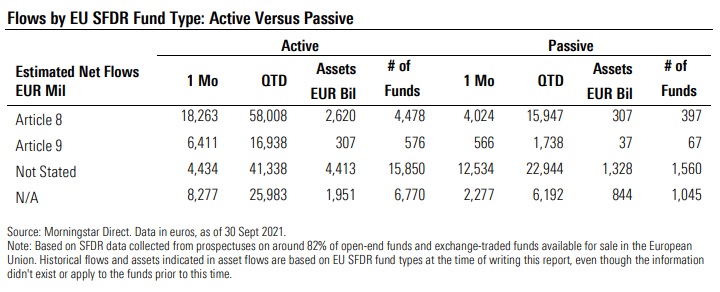

L'universo europeo dei fondi sostenibili sta attraversando una transizione significativa dopo l’introduzione della Sustainable Finance Disclosure Regulation, il 10 marzo scorso. La SFDR richiede ai gestori di fornire più informazioni ESG (ambientali, sociali e di governance) sulle loro strategie e il risultato è stato una valanga di nuove informazioni, molte riguardanti fondi che in precedenza erano stati identificati come “non sostenibili”. Inoltre, le società di gestione hanno lanciato nuove strategie che soddisfano i requisiti dell’articolo 8 o dell’articolo 9.

Dal punto di vista della crescita organica, i fondi classificati come articolo 8 e articolo 9 hanno mostrato i tassi medi più alti per il terzo trimestre, rispettivamente al 2,59% e al 5,81%. Nello stesso periodo, i fondi non considerati articolo 8 o articolo 9 hanno avuto tassi medi di crescita organica che vanno dall'1,13% all'1,16%. Il tasso di crescita organica esprime i flussi in rapporto agli asset all’inizio del periodo preso in considerazione.

Attivi Vs Passivi

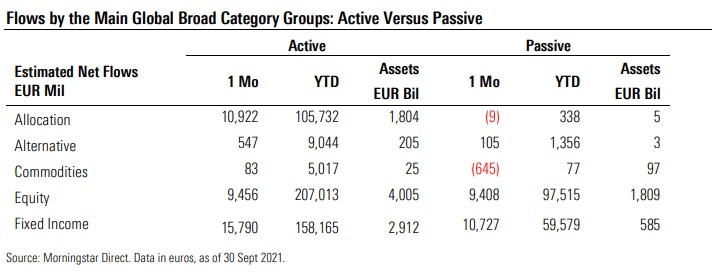

I fondi indicizzati a lungo termine hanno registrato una raccolta netta pari a 19,4 miliardi di euro a settembre contro i 37,4 miliardi raccolti dai fondi a gestione attiva (la tabella sottostante include solo i dati per le principali asset class).

Dal lato attivo, i fondi obbligazionari hanno registrato la domanda più elevata (15,8 miliardi). Seguono i fondi azionari gestiti attivamente, con 9,5 miliardi di afflussi netti, bel al di sotto dei 14 miliardi di agosto.

Dal lato passivo, i fondi indicizzati azionari hanno incassato la stessa cifra dei loro concorrenti attivi, mentre i fondi passivi obbligazionari hanno attirato 10,7 miliardi, segnando il miglior quarto mese di mese in termini di raccolta.

Il mercato dei fondi indicizzati europei a lungo termine è salito al 21,31% del totale al 30 settembre 2021, dal 20,06% un anno prima. Includendo i fondi monetari, che sono di dominio dei gestori attivi, la quota di mercato dei fondi passivi si attesta al 19,04% a fine settembre, contro il 17,41% di 12 mesi prima.

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le cifre di questo rapporto sono state compilate il 22 ottobre 2021. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.