In un anno trascorso in preda all’incertezza, sono molto aumentate le probabilità di prendere decisioni basate su emozioni come paura, euforia o ansia. In una parola: irrazionali. Una situazione, questa, tutt’altro che rara nel mondo della finanza comportamentale.

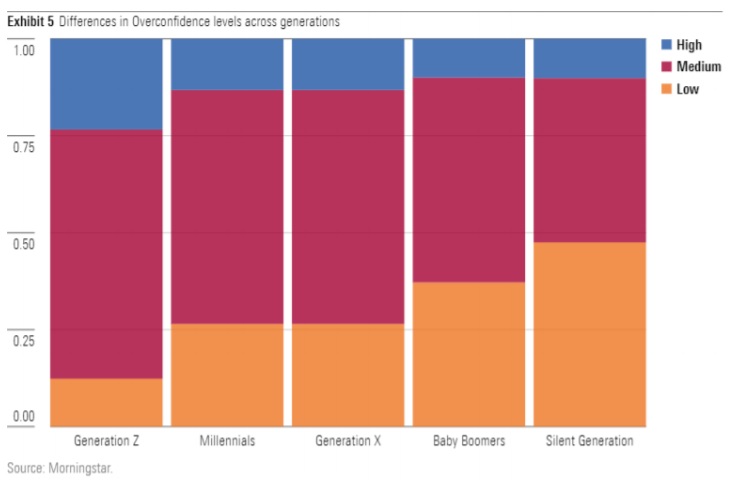

Una delle conseguenze della pandemia è stata l’esplosione del trading online da parte di investitori privati, in particolar modo tra i giovani. Questo pone diversi interrogativi. Secondo un recente studio effettuato dagli analisti della Morningstar Behavioral Research – dal titolo The Financial Impact of Behavioral Biases – i componenti della cosiddetta Generazione Z (le persone nate fra il 1997 e il 2010) mostrano un livello di overconfidence di gran lunga superiore ai Baby Boomers o anche a generazioni meno attempate come i Millennials o la Generazione X.

In questo senso, impazienza e troppa fiducia in se stessi fanno una combinazione letale. Ad esempio, sappiamo che gli utilizzatori della piattaforma di trading RobinHood (che si è guadagnata le luci della ribalta con il caso GameStop) hanno 31 anni e molti di loro sono investitori novizi. Proprio in riferimento allo short squeeze che ha attirato gli investitori su Robinhood e piattaforme simili mesi fa, il vice presidente di Berkshire Hathaway Charlie Munger ha dichiarato che è “irresponsabile avere una cultura che incoraggia così tanto il gioco d’azzardo sui mercati azionari, fatto da persone che hanno la mentalità degli scommettitori.”

I mercati come una sala giochi

La rivoluzione della gamification (traducibile in italiano come “ludicizzazione”) dell’investimento online è stata certificata durante lo scorso Superbowl, quando venne trasmessa una pubblicità proprio della piattaforma RobinHood, con il motto: you don’t need to become an investor, you were born one (non devi diventare un investitore, sei nato investitore).

“Il problema è che non siamo nati investitori; di sicuro non siamo nati bravi investitori”, commenta Sarwari Das, Behavioral Researcher di Morningstar e co-autrice dello studio. “Investire in modo efficace non è una cosa naturale per la maggior parte di noi. Anche quando conosciamo i fondamentali, tendiamo a prendere decisioni affrettate e siamo vittime di comportamenti irrazionali, a volte distruttivi, in base a ciò che ci sembra giusto in quel momento. La ludicizzazione incorporata in piattaforme come Robinhood – registrazione gratuita, aggiornamenti frequenti e schermate colorate che cambiano in base alle prestazioni, persino coriandoli digitali al completamento di una transazione di successo – può a volte peggiorare queste tendenze”.

“Questa supposta innata conoscenza dell’investimento, combinata con una piattaforma che premia le decisioni affrettate con gratificazione immediata e autoadulazione, costituisce un terreno fertile per decisioni distorte”, continua Das. “Nella nostra ricerca abbiamo esplorato ulteriormente questo argomento per svelare informazioni specifiche su chi è soggetto a determinati pregiudizi. Ora più che mai, è importante comprendere questi bias degli investitori: cosa sono, come ci influenzano e cosa possiamo fare per evitarli”.

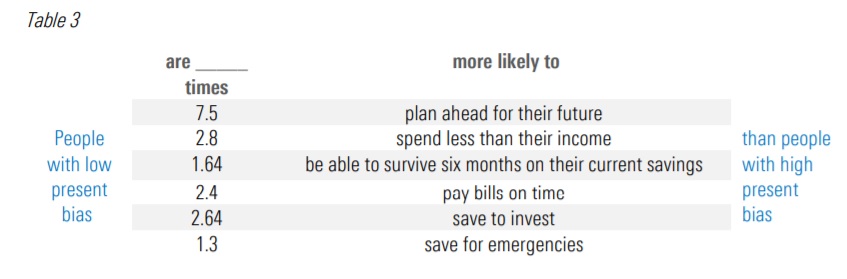

Tutti soggetti

Lo studio (effettuato su base nazionale negli Stati Uniti) ha mostrato che sostanzialmente la totalità del campione è affetto da almeno una distorsione cognitiva. Nello specifico, il 97% dei partecipanti ha mostrato una tendenza a dare la priorità alla propria situazione attuale rispetto agli obiettivi a lungo termine (present bias). L’82% del campione ha mostrato la tendenza a ignorare misure statistiche di base mentre prende decisioni che implicano il calcolo delle probabilità (base rate neglect obase rate fallacy). Il 65% delle persone, poi, ha mostrato delle reazioni più forti davanti alle perdite rispetto a guadagni equivalenti (loss aversion).

Come detto, alcuni bias cognitivi, come la overconfidence, tendono a diminuire con il crescere dell’età. L’analisi, invece, non ha trovato divergenze significative tra uomini e donne.

Le conseguenze

Secondo la ricerca, i differenti livelli di incidenza delle distorsioni cognitive sono altamente correlati con i risutati reali in termini di benessere economico, tassi di risparmio, salute finanziaria e abitudini di spesa.

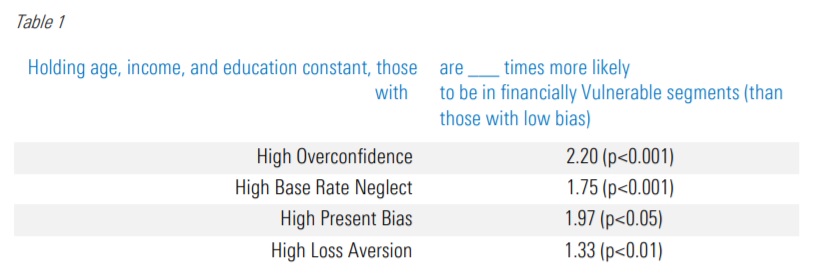

“Ad esempio”, spiega Sarwari Das, “rispetto alle persone con un basso bias, chi mostra alti livelli di overconfidence, ha il doppio delle probabilità di incorrere in problemi nella vita finanziaria, il che signfica avere risparmi più bassi, debiti più alti e maggiori chance di risultare inadempienti. Questi risultati sono validi per la maggior parte dei bias comportamentali e possono anche essere tradotti in saldi contabili reali”.

È interessante notare che, a volte, i bias comportamentali pesano di più nella correlazione con i risultati finanziari dei parametri tradizionali di salute finanziaria. Secondo la ricerca, il livello di istruzione di una persona, ad esempio, ha una correlazione del 27% con la sua salute finanziaria. Al contrario, i punteggi relativi all’overconfidence e al base rate fallacy hanno una correlazione negativa del 33% e del 45% con la salute finanziaria.

I consulenti non sono immuni

Insomma, le distorsioni cognitive hanno conseguenze pratiche. E a chi ci rivolgiamo per prendere decisioni più consapevoli? “Uno degli errori più comuni è pensare che i professionisti del settore non sia affetti da queste tendenze”, continua la ricercatrice di Morningstar, “quando invece riguardano tutti, anche i consulenti”.

Molti studi, tra cui spiccano quelli a cura di Russo & Schoemaker e Cooke, hanno dimostrato che anche i professionisti della finanza devono gestire i propri bias comportamentali. In uno studio del 2019, si è dimostrato che l’82% dei consulenti ha dichiarato di provare avversione alla perdita, il che potrebbe renderli più propensi a vendere i “vincitori” troppo presto e a tenere i “perdenti” troppo a lungo. Il 65% ha inoltre mostrato segnali di overconfidence, dichiarando che le proprie capacità di gestione del portafoglio gli avrebbero consentito di sovraperformare il mercato.

Insomma, tutti noi – investitori, consulenti, gestori – dobbiamo riconoscere i pregiudizi a cui siamo soggetti per quello che sono e adottare misure attive per evitarli nelle nostre scelte finanziarie.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.