Una cosa è certa: mantenere dei soldi nel tuo conto corrente eroderà il tuo potere d'acquisto nel tempo. Allora qual è l’alternativa migliore per impiegare questo denaro: ripagare in tutto o in parte il tuo mutuo? O investire sul mercato azionario? La risposta a queste domande dipende dalla tua situazione, poiché diversi risparmiatori hanno esigenze diffreneti. Di seguito, ecco alcune linee guida per aiutarti a valutare la tua situazione:

- L'età e la capacità di prendersi dei rischi finanziari sono inversamente correlate. Più si è giovani, maggiore è la capacità di correre rischi e viceversa.

- L'orizzonte temporale dell’investimento e la capacità di assumersi dei rischi sono direttamente correlati. Più lungo è l'orizzonte temporale che si ha davanti a sé, maggiore è la capacità di assumere dei rischi e viceversa. Un orizzonte temporale di più lungo periodo aumenta la probabilità di recuperare eventuali perdite che si potrebbero realizzare lungo il percorso di investimento.

La parola chiave è dunque "capacità" di prendersi dei rischi. Tuttavia, ci sono anche altri aspetti della tua vita che influenzano questa capacità, come ad esempio la situazione lavorativa e familiare e le tue necessità di denaro.

Un'altra parola chiave è "disponibilità" ad assumersi dei rischi, che si riferisce, ad esempio, alla motivazione e alle preferenze personali per il rischio.

Ad ogni modo è sempre preferibile prendere due accorgimenti: liberarsi di qualsiasi debito sul quale si stia pagando un elevato tasso di interesse e tenere un fondo di emergenza, generalmente almeno tre stipendi.

Detto questo, guardiamo più da vicino le due alternative: ripagare il mutuo o investire in Borsa.

Ripagare il mutuo

Nel caso tu abbia una bassa capacità o una scarsa disponibilità a correre dei rischi finanziari, allora estinguere o ripagare parte del mutuo può essere una buona scelta. Ridurre il debito, infatti, aumenta la probabilità che tu possa onorare le rate future dello stesso se i tassi di interesse dovessero aumentare o se dovessero verificarsi degli imprevisti.

Ridurre il debito oggi aumenta anche il tuo reddito disponibile nel futuro, poiché riduce i pagamenti periodici del mutuo o la durata dello stesso. Inoltre, possedere una casa è spesso più di un investimento perché è parte integrante della vita delle persone. Pagare il mutuo e diventare "proprietario" di un immobile può fornire un senso di sicurezza e soddisfazione che può superare qualsiasi altro argomento economico razionale.

Non va inoltre dimenticato che nel caso di debiti a lunga scadenza l'inflazione gioca a tuo favore, poiché decurta il valore del debito a condizione che il tuo stipendio si adegui alla crescita dei prezzi.

Investimenti in Borsa

Se riesci a ottenere un rendimento (al netto delle tasse) superiore al tasso applicato al tuo mutuo, allora investire sul mercato azionario potrebbe essere un'alternativa praticabile, ammesso che tu abbia la capacità e la volontà di assumersi il rischio che questo comporta.

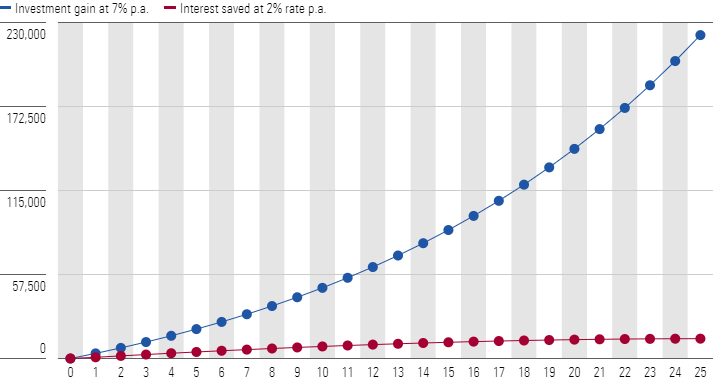

Solitamente l’investimento azionario produce nel lungo periodo un rendimento atteso ben superiore ai tassi passivi sui mutui ipotecari. Ma cosa si intende per “lungo periodo”? Alcuni dicono non meno di 5 anni, altri almeno dieci. Il grafico sottostante illustra il confronto tra il potenziale guadagno in 25 anni di un investimento in borsa di 50.000 euro che produce un rendimento annuo del 7% (in blu) e l’ammontare degli interessi risparmiati nello stesso periodo nel caso in cui si riducesse di 50.000 euro un mutuo dell’importo di 300.000 euro che prevede un tasso di interesse negativo del 2%.

Il grafico mostra quanto sia più conveniente la prima soluzione, ma prima di fare delle scelte poco ragionate prendi in considerazione i rischi legati all’investimento azionario: la possibilità di realizzare delle perdite a causa del negativo andamento del mercato o a problemi relativi a una singola società, o i rischi legati al processo decisionale, ovvero agli errori di finanza comportamentale come quelli di avere un comportamento imitativo o di sbagliare le tempistiche relative all’ingresso o all’uscita su un titolo.

Figura 1: Le due scelte a confronto

Concentrati sulla tua situazione

Riassumendo: ridurre l’ammontare del mutuo può proteggerti dall'aumento dei tassi di interesse, ridurre il peso psicologico di avere un debito e aumentare il tuo reddito disponibile nel futuro. Un potenziale svantaggio è invece il costo opportunità rappresentato dal ritorno ottenuto dall’impiego del denaro in investimenti che abbiano un rendimento più elevato rispetto all’interesse del mutuo ipotecario. Investire nel mercato azionario aumenta il rischio complessivo del portafoglio, ma alza al tempo stesso anche il suo rendimento atteso. Tuttavia, rimanere investito nel mercato azionario, specialmente quando il mercato è ribassista, richiede una grossa dose di pazienza e autocontrollo. Una cosa che conviene sempre fare è ridurre il rischio del portafoglio attraverso una maggiore diversificazione degli asset e applicando un orizzonte temporale di lungo periodo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.