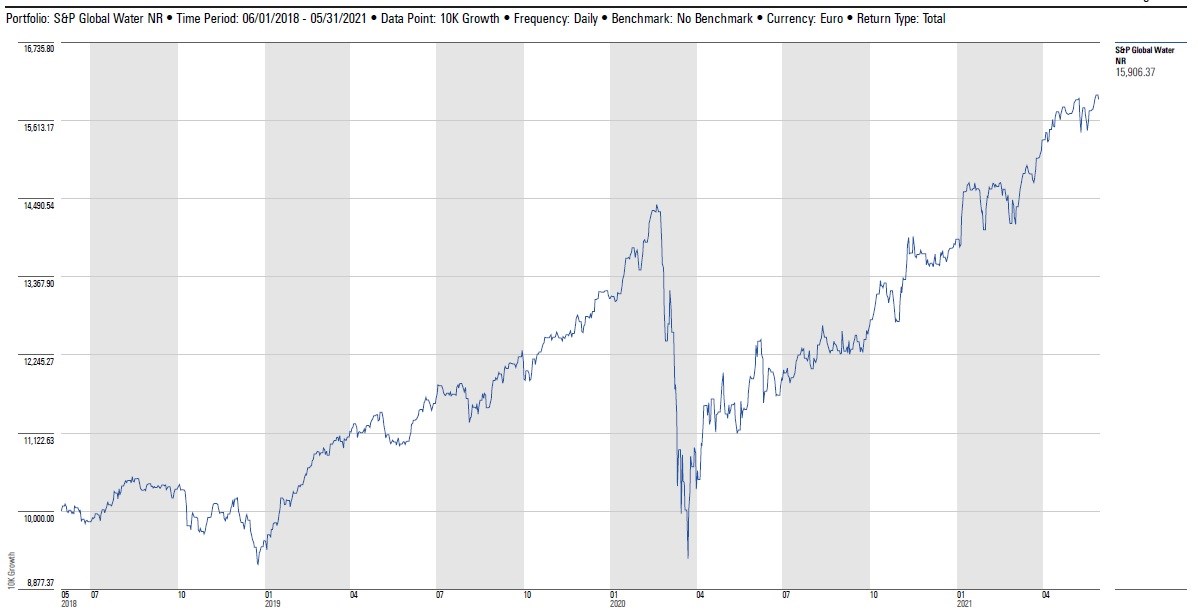

La gestione dei servizi idrici, oltre a rappresentare una sfida importante per le generazioni future, è anche e soprattutto un’opportunità per gli investitori di oggi. A confermarlo, c’è pure la performance dell’indice S&P Global Water NR, che ha guadagnato negli ultimi tre anni il 18% annualizzato (in euro al 24 giugno 2021).

Evoluzione dell’indice S&P Global Water NR a tre anni

Dati in euro al 24 giugno 2021

Fonte: Morningstar Direct

L’acqua non può essere considerata una commodity come le altre, esauribili ma comunque sostituibili. Con il cambiamento climatico, l’aumento della popolazione e la trasformazione dello stile di vita in molti paesi emergenti, l’attenzione verso questo settore è costantemente aumentata nel corso degli anni, proprio perché la preservazione delle risorse idriche sarà una delle sfide fondamentali di questo secolo.

Secondo le ultime stime, il consumo idrico mondiale è cresciuto di nove volte dal 1900 ad oggi. L’ultimo studio delle Nazioni Unite – UN World Water Development Report 2021 –prevede che entro il 2050 la domanda d’acqua subirà un aumento del 30% circa. Oltre alla richiesta dal settore agricolo, attualmente responsabile del 70% delle estrazioni di acqua nel mondo, è previsto un forte aumento della domanda idrica legata alla produzione industriale ed energetica, senza dimenticare l’intensificazione dell’urbanizzazione e il cambiamento nello stile di vita nei paesi in via di sviluppo.

Se la domanda è in aumento, la disponibilità di acqua si sta invece riducendo. L’Onu prevede che le risorse idriche superficiali disponibili rimarranno pressoché costanti a livello continentale, anche se la qualità si deteriorerà a causa dell’inquinamento e la distribuzione spaziale e temporale subirà delle trasformazioni. Più nello specifico, le falde acquifere si ridurranno e l’intrusione di sale nelle aree costiere sarà più invadente con conseguenze potenzialmente drammatiche. I cambiamenti saranno molto più pronunciati a livello subregionale che a livello nazionale.

A causa delle difficoltà di trasporto e accessibilità, infatti, l’offerta e la domanda d’acqua diventeranno più squilibrate tra macroregioni, in sfavore delle zone aride. Per questo la gestione delle fonti idriche e la distribuzione equilibrata ed efficiente dell’acqua sarà un’attività sempre più importante nel futuro, specialmente nei paesi in via di sviluppo.

Col passare del tempo, la crescita sarà probabilmente guidata da progetti di desalinizzazione dell’acqua marina e dal riutilizzo dell’acqua. Perciò i progressi tecnologici e gli investimenti infrastrutturali giocheranno un ruolo centrale nello sviluppo del settore idrico.

Un’offerta limitata

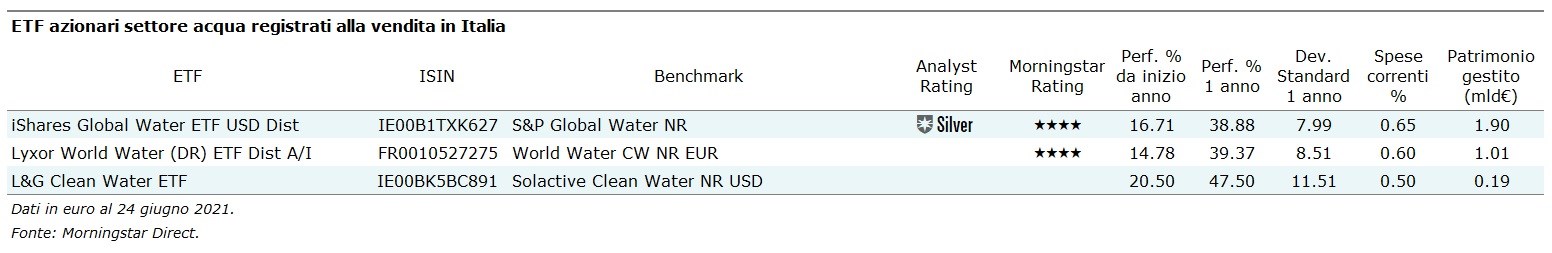

Gli investitori italiani possono scegliere tra tre diversi Exchange traded fund esposti direttamente alla tematica dell’acqua.

Tra questi, l’iShares Global Water UCITS ETF USD (Dist) è coperto dalla ricerca Morningstar e ottiene il rating Silver. Il fondo utilizza la replica fisica completa per tracciare lo S&P Global Water Index, il quale offre esposizione a 50 società coinvolte nel settore idrico in tutto il mondo. Al fine di fornire un’esposizione equilibrata, l’indice è equamente distribuito tra aziende specializzate in servizi idrici e in costruttori di infrastrutture. Le aziende con attività legate all'acqua come loro competenza di base sono ponderate in base alla loro capitalizzazione di mercato. Le società multinazionali con un'esposizione significativa alle imprese connesse con l'acqua, invece, sono ponderate solo a metà della loro capitalizzazione di mercato. Inoltre, l’esposizione massima su una società è limitata al 10%. Dal punto di vista geografico, quasi la metà del portafoglio è dedicato a società americane.

iShares può effettuare attività di prestito di titoli per generare ricavi aggiuntivi. Queste entrate possono parzialmente compensare il Ter (Total expense ratio), il quale è diviso 62,5/37,5 tra il fondo e BlackRock. Le spese correnti sono pari allo 0,65%, ben al di sotto della media di categoria.

Il Lyxor World Water UCITS ETF D-EUR (EUR), invece, replica l’indice World Water CW, che offre esposizione alle 20 società idriche più grosse al mondo (si va dalla fornitura, alle infrastrutture, alle utility). È un benchmark ponderato per la capitalizzazione di mercato con un tetto del 10% per singolo titolo. Lyxor utilizza la replica sintetica (attraverso un contratto swap) e l’obiettivo di tracking error (differenza tra Etf e indice) calcolato su un periodo di 52 settimane è inferiore all'1%. Le spese correnti sono dello 0,60%.

Infine, l’L&G Clean Water UCITS ETF (EUR), lanciato nel giugno del 2019, replica fisicamente il Solactive Clean Water NR Index. Il benchmark è formato da 54 aziende che operano attivamente nel settore internazionale dell’acqua potabile attraverso la fornitura di servizi tecnologici, digitali, ingegneristici, di pubblica utilità e/o altri servizi. Le spese correnti sono pari a 50 punti base.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.